アメックスのプラチナ・カードは、アメリカン・エキスプレス社が提供するクレジットカードの中でも、ブラックカードを除いて最も高いステータス性を備えたカードです。

サービスも充実しているため、所有していることの満足感とお得さの両方が得られることで人気です。2019年4月8日から直接申し込みも可能になり、より間口が広がりました。

ただし、年会費が150,000円(税抜)と著しく高いことから、興味はあるものの、果たしてアメックスプラチナを持つべきか迷っている方もいらっしゃるでしょう。

そこでこの記事では、アメックスのプラチナ・カードを持つために覚えておきたい、必要最低限のポイントについて解説をしていきます。

どのようなサービスがあるかも紹介するので、アメックスのプラチナ・カードを所有することで自分の生活にどのようにプラスになるか、持つべきか否かがわかります。

目次

アメリカン・エキスプレスのプラチナ・カードの概要

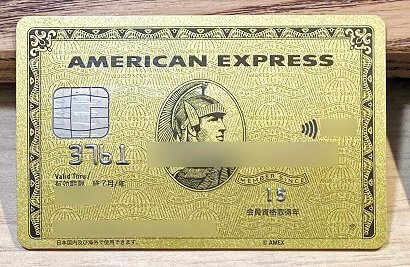

アメックスのプラチナ・カードの年会費は150,000円(税抜)と高額です。カードはメタル製であり、一般的なプラスチック製のクレジットカードと比較して重厚感や高級感にあふれています。

所有することの満足度やステータス性を高めてくれるでしょう。プラスチック製のセカンドカードも無料で作成可能です。家族カードは4枚まで無料で発行できます。

個人賠償責任保険や旅行傷害保険、専用コンシェルジェデスクといったサービスが用意されており、普段の生活や旅行において心強いサポートになるでしょう。

他にも、ライフスタイルや目的に合った様々なポイントサービス、国内で人気のレストランで利用できる割引特典など、生活をより豊かにしてくれる魅力的なクレジットカードです。

アメックスプラチナのサービスをよく使うか

年会費が高額なアメックスのプラチナ・カードですが、その分ほかのクレジットカードと比較してサービスが充実しています。

安心感のある充実した旅行ができたり、手間なくレストランの予約ができたりと、トラベル関連のサービスが特に魅力です。

アメックスプラチナを持つべきか否かを検討するにあたっては、付帯特典・サービスを使う機会があるのかが極めて重要です。

よく使う場合は高い年会費を超える便益を受けることも可能ですが、使わなければコスト負担が重くなります。以下、代表的な特典・付帯保険についてご紹介します。

ホテル・メンバーシップ

アメックスプラチナを保有すると、4つのホテルの上級会員資格を得られます。

無料の客室アップグレード、レイトチェックアウト、ボーナスポイント、無料朝食などVIP待遇を受けられます。

具体的な特典内容はホテルごとに異なっています。通常は25泊など厳しい条件が必要な上級会員資格を無条件でゲットできるのは素晴らしいです。ホテルに泊まる機会があればある程お得になります。

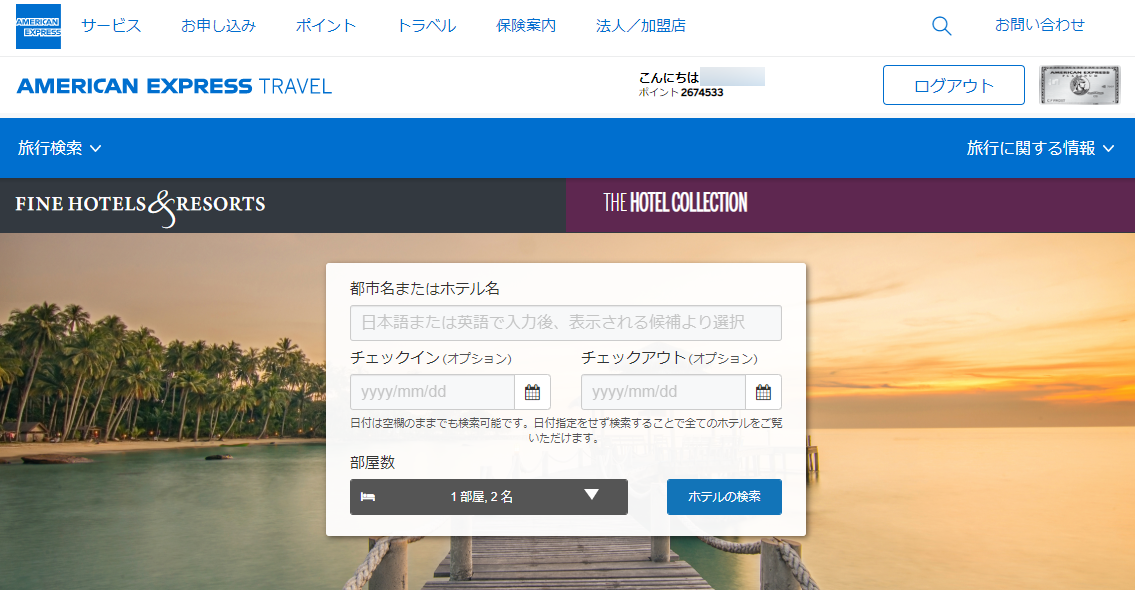

ファイン・ホテル・アンド・リゾート

「ファイン・ホテル・アンド・リゾート(FHR)」は、世界中への旅行がさらにお得に楽しめる独自のプログラムです。

世界中にある1,000か所以上のラグジュアリーホテルやリゾート施設で、以下のようなプラチナ・カードの優待特典を利用できます。

FHRの特典

- 空室状況により、12時よりチェックインが可能

- 空室状況により、部屋をグレードアップ

- チェックアウト時間を16時まで延長可能

- 滞在中の朝食のサービス(2名まで)

- 部屋内のWi-Fiが無料で利用可能

- ホテルのオリジナル特典

アメックスと提携しているホテルやリゾート施設を利用すれば、いつもの旅がより快適になります。国内外を問わず、旅行好きの方にはおすすめのクレジットカードです。

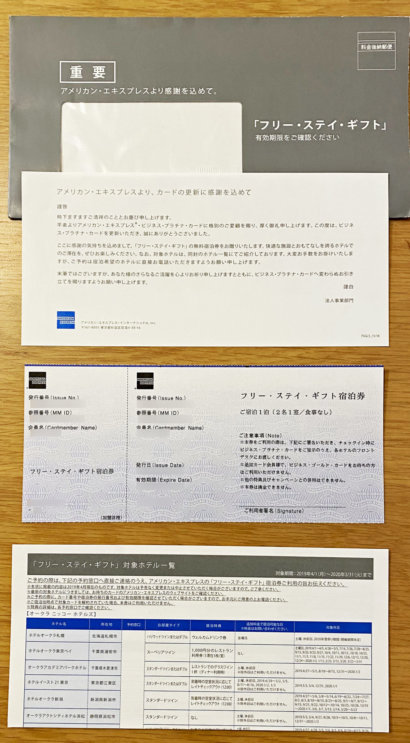

フリー・ステイ・ギフトで年1回無料宿泊が可能

アメックス・プラチナの毎年のカード更新時に、年1回ホテルに無料で1泊できるクーポンがプレゼントされます。

「フリー・ステイ・ギフト」という名前で、日本国内のオークラ、ニューオータニ、プリンスホテル、ヒルトンなどのホテルが対象です。

1泊2名まで素泊まりプランで宿泊でき、ホテルによってはレイトチェックアウトやレストラン割引などの特典も付帯します。

デメリットは割増料金が必要な日や、除外日(いわゆるブラックアウト)が細かく設定されている点です。

アメリカン・エキスプレス・グローバル・ラウンジ・コレクション

アメックスプラチナは、世界140ヶ国、500空港で膨大な数の空港ラウンジ「アメリカン・エキスプレス・グローバル・ラウンジ・コレクション」を利用可能です。

香港国際空港のセンチュリオンラウンジのように、中にはビジネスクラスの航空会社指定ラウンジと同じクオリティのラウンジもあります。

- The Centurion Lounge(センチュリオン・ラウンジ)

- International American Express Lounges(インターナショナル・アメリカン・エキスプレス・ラウンジ)

- Delta Sky Club(デルタ スカイクラブ)

- Airspace(エアスペース)

- Escape Lounge US(エスケープ・ラウンジUS)

- Plaza Premium Airport Lounges(プラザ・プレミアム・エアポート・ラウンジ)

- Lufthansa Lounges(ルフトハンザドイツ航空ラウンジ)

- Priority Pass(プライオリティ・パス)

- Japan Domestic Airport Lounge(日本国内空港ラウンジ)

2 for 1 ダイニングby招待日和

レストランの所定のコースメニューを2名以上で予約すると1名分のコース料理代金が無料となる「2 for 1 ダイニングby招待日和」を利用できます。

合計の利用回数が無制限であり、ハワイのレストランも利用可能です。この点は「Mastercard Taste of Premium ダイニング by 招待日和」よりも優れています。

KIWAMI 50

予約困難なレストランでの貸切ディナーイベント「KIWAMI 50」が、年50回ほど開催されています。

SUGALABO、鮨さいとう、カンテサンス、エクアトゥール、日本料理 龍吟など名店での美食を堪能できます。

-

アメックスの日本の極 KIWAMI 50を解説!プラチナ・センチュリオンカードの特典

続きを見る

プラチナ・コンシェルジェ・デスク

プラチナ・カードには、24時間365日対応のプラチナ・コンシェルジェ・デスクが付帯します。クレジットカードやサービスの問い合わせ、レストランの予約や旅の準備など、いつでも対応をしてもらえるのが特徴です。

依頼内容の例

- ホテルや航空券の手配

- レストランの選定や手配

- ギフトの選定や手配

- 旅行の計画や手配

- チケットの手配

レストランは数が多いために、旅先において行きあたりばったりで探すと質の良いお店に入れるのが難しい側面があります。また、せっかく見つけても予約で埋まっていることも少なくありません。

コンシェルジェに依頼すれば、空いている店を探して予約をしてくれるので、店を探す手間が省けます。まさに自分の秘書のような感覚で、様々な対応をしてもらえるのが魅力です(コンシェルジュのおすすめの使い方)。

クレジットカードのコンシェルジュを比較したところ、アメックスプラチナのコンシェルジュはトラベル関連でクオリティ良好と評価できます。

クレジットカード界のレジェンドであり、キャッシュレス決済のカリスマ・菊地崇仁さんも、アメックスのコンシェルジェの航空券手配を高く評価しています。

「アメリカン・エキスプレスのプラチナ・カードやJCBザ・クラスあたりは依頼した内容を完璧にこなし、さらにどうすれば良いかを考えてくれると感じる。」

アメックスプラチナのコンシェルジェをうまく活用すると、生活を豊かに彩ってくれます。

ホームウェア・プロテクション

プラチナ・カードを所有していると、普段の生活においても安心感が増します。非日常の旅行だけではなく、日常でも役立つ付帯保険が満載です。

一例として「ホームウェア・プロテクション」という付帯保険は、会員が現在持っているパソコン、カメラ、その他電化製品が破損した場合、購入した額の50%~100%を補償してくれるサービスです。

火災、盗難、破損、水漏れなどで壊れた際に適用されますが、補償額は購入日からの経過期間に応じて以下のように定められています。

| 商品購入からの経過期間 | 補償額 |

|---|---|

| 購入日から6か月 | 購入金額の100% |

| 6か月超~1年 | 購入金額の90% |

| 1年超~2年 | 購入金額の80% |

| 2年超~3年 | 購入金額の70% |

| 3年超~4年 | 購入金額の60% |

| 4年超~ | 購入金額の50% |

実際にこのサービスを利用する際は規定をしっかりと読み、壊れた電化製品がサービスの適用範囲内であるかの確認が必要です。

旅行傷害保険

プラチナ・カードの大きな魅力として、充実した旅行傷害保険が挙げられます。旅行中にもしものことがあった場合、手厚い補償があるので安心して旅を楽しめるでしょう。補償内容の詳細は以下のとおりです。

国内旅行保険

- 傷害死亡後遺障害保険金:最高1億円

- 入院保険金:日額5,000円

- 通院保険金:日額3,000円

海外旅行保険

- 傷害死亡後遺障害保険金:最高1億円

- 傷害治療費用保険金:最高1,000万円

- 疾病治療費用保険金:最高1,000万円

- 賠償責任保険金:最高5,000万円

- 携行品損害保険金:1 旅行中・年間限度額 100万円(自己負担 3,000 円)

- 救援者費用保険金:保険期間中 最高1,000万円

会員本人はもちろんのこと、会員の家族も自動的に補償が適用されるので、家族全員が安心して旅行を楽しめます。

個人賠償責任保険

クレジットカードの保険としては希少ともいえる「個人賠償責任保険」の付帯があるのも魅力の一つです。

会員やその家族が住宅の所有、使用、管理、および日常生活における偶発的な事故によって他人や他人の財物に損害を加えた場合、1事故につき1億円を限度として補償してくれます。

補償してくれる例としては以下のようなものが挙げられます。

- 自転車に乗車中、歩行者と衝突して怪我をさせてしまった

- 子どもがお店の商品を破損してしまった

- 自宅の塀が倒れてしまい、歩行者に怪我をさせてしまった

このように、日常生活で起こりうる事故について補償してくれるので、普段の生活をより安心して送れるようになるでしょう。特に、お子様がいるご家庭には魅力的なサービスです。

メンバーシップ・リワード・プラス

「メンバーシップ・リワード・プラス」とは、登録することでポイントに関する様々な特典を受けられるサービスです。

通常は3,300円の年会費が発生しますが、プラチナ・カード会員の場合は無料で登録可能です。このサービスの登録によって受けられる特典は以下のとおりです。

- 通常は100円で1ポイントが付与されるところ、100円で3ポイントになる「ボーナスポイントプログラム」の適用(別途無料登録が必要)

- 「海外利用ボーナスポイントプログラム」へ無料で登録することで、外貨建てで利用する際にも100円で3ポイント付与にアップ

- ポイントからマイルへの移行、ポイントの支払い充当時における交換レートがアップ

- 獲得したポイントの有効期限が無期限に変更

アメックスのプラチナ・カードを持つべきか検討する際のポイント

サービスや特典が満載で使い勝手がよいプラチナ・カードですが、実際に作る際には押さえておくべきポイントがあります。

通常のアメリカン・エキスプレスカード、アメリカン・エキスプレス・ゴールドカードなど、他のカードのほうが自分に合っていることもあるかもしれません。ポイントをしっかりと押さえてから申し込みをしましょう。

ゴールドカード等の他のアメックスカードと比較

まずは、プラチナ・カードのスペックや特典をほかのアメックスカードと比較してみましょう。ワンランク下のゴールドカードの年会費は29,000円+税で、プラチナと比べると100,100円(税抜)もの差があります。

| 年会費(税抜) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 36,000円 | 2人無料 | 約1週間 |

| 基本還元率 | マイル還元率 | ポイント名 |

| 1.0% | 0.4~1.0% | メンバーシップ・リワード |

- 金属製メタルカード

- 年1回の無料宿泊特典(年200万円の利用時)

- Amazon、Yahoo!ショッピング、JAL等でポイント3倍

- コース料理1名分無料サービス

- 手荷物無料宅配サービス(往復)

- プライオリティパスが年2回無料

- 充実の付帯保険(返品・旅行キャンセル・航空便遅延まで補償)

- 海外で入院の手配まで行ってくれる日本語電話サポート

アメックスゴールドにはプラチナ・コンシェルジェ・デスク、年1回の無料宿泊、ホテル上級会員資格、FHR等の特典はありません。

ただし、コース料理1名分無料サービス、年2回のプライオリティ・パス、海外旅行傷害保険もしっかりと付くなどサービスは十分魅力的。

特典はほどほどに、年会費を抑制したい方にはゴールドの方がおすすめです。

-

アメックスゴールドのガイド!年会費・特典の価値・申込難易度を解説

続きを見る

スタンダードなアメリカン・エキスプレス・カード(アメックスグリーン)の場合だと、年会費は12,000円+税とお手頃です。プラチナと比べると118,000円(税抜)もの差となります。

| 月会費(税抜) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 1,000円 | 500円 | 約1週間 |

| 基本還元率 | マイル還元率 | ポイント名 |

| 1.0% | ANA1.0%、その他0.8% | メンバーシップ・リワード |

- 空港ラウンジ無料で使い放題

- グリーン・オファーズ

- プライオリティパスのスタンダード会員(都度料金)

- 充実の付帯保険(返品まで補償)

- アメックスの豊富なイベントにポイントで参加可能

海外旅行傷害保険も付帯されますが、補償額は低くなり、特典もプラチナ・カードと比較すると雲泥の差。

年会費と特典の内容のバランスをよく考えて、自分が納得した上でベストなカードに申し込むのが重要です。

-

アメリカン・エキスプレス・ビジネス・グリーン・カードのガイド!年会費・特典の価値・申込難易度を解説

続きを見る

海外旅行が多い方の場合、コストパフォーマンスの側面ではマリオットボンヴォイアメックスプレミアムが随一です。

| 年会費(税込) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 82,500円 | 1枚無料、2枚以降有料 | 約1週間 |

| 基本還元率 | マイル還元率 | ポイント |

| 3.0% | 1.25% | Marriott Bonvoy |

- 世界中で利用可能な無料宿泊特典が毎年1回プレゼント(年400万円以上の利用&継続)

- 無条件でMarriott Bonvoyのゴールドエリート会員(通常は年25泊必要)

- 年500万円の利用でプラチナエリート

- 対象ホテルでポイント2倍

- 海外旅行では手配まで対象の24時間日本語サポート

- お得な入会キャンペーン

家族カードの枚数

アメックスプラチナは家族カードが4名無料です。アメックスゴールドは1名無料で2名以降は12,000円(税抜)です。

したがって、4枚の家族カードを発行した場合、年会費の差は65,000円(税抜)まで縮みます。

ただし、自分だけでなく、家族カードを作って家族が使っても問題ないかは考えておきましょう。プラチナ・カードの場合、家族カードは4枚まで無料で作れますが、気軽に作れるからこそ注意が必要です。

家族カードを作ると、家族が利用した分の金額もまとめて会員本人に請求がきます。家族の利用する頻度が高かったり、高額なものを購入したりすると支払い額が思ったより多くなってしまうかもしれません。

家族カードを作る場合は家族全員の金銭感覚も重要です。自分の知らぬところで誰かが使い過ぎてしまわないように注意しましょう。

海外に行く頻度

プラチナ・カードの大きな特徴の一つに、海外旅行・出張時の特典・サポート・旅行傷害保険の充実さが挙げられます。

もしものことがあっても安心の補償が用意されているため、海外旅行・出張によく行く方にとってプラチナ・カードは心強い存在です。

また、世界中の1,000か所以上のホテルやレジャー施設を優待価格で利用できたり、世界1,300か国以上の空港ラウンジを利用できたりするサービスもあります。いつもの旅をより快適にしてくれるでしょう。

一方で、海外旅行に全く行かない場合は宝の持ち腐れになってしまうかもしれません。海外旅行にあまり行かないという方は、プラチナ以外のアメックスカードも検討するのがベターです。

-

アメックスカードは大きく分けると2種類!その違いやカードごとの細かい特徴を解説

続きを見る

決済状況をマメに確認できるか

アメックスのプラチナ・カードは持っているだけで様々なサービスを利用できるだけでなく、高額な決済も可能なカードです。

不正利用など万が一のトラブルを未然に防ぐためにも、決済状況をマメに確認しておきましょう。

こまめに利用明細をチェックしておけば、トラブルがあった場合にも早い段階でクレジットカード会社に連絡して対応可能です。

決済状況をチェックしておけば、自分がどれくらい利用しているかも把握できます。プラチナ・カードの利便性の高さは使い過ぎにつながる恐れもありますので、いつどれだけ決済したのか普段から確認しておく癖をつけるとよいでしょう。

アメックスプラチナのエクスクルーシブなエクスペリエンス

アメックスのプラチナ・カードを所有したい方にとって気になるのがエクスクルーシブなエクスペリエンスです。プラチナ・カードのエクスクルーシブなエクスペリエンスは公表されていませんが、基本条件としては「年齢20歳以上」は確実です。

以外にもハードルは低めとなっています。プラチナ・カードに限らず、アメックスの申込においては、過去の信用情報よりも現在の返済能力が重視される傾向にあるのが特徴です。

また、以前はプラチナ・カードを作るためにはアメックスからのインビテーションが必要でした。しかし、2019年4月8日からは直接申し込みによって作れるようになったため、取得難易度は低下しています。

アメックスプラチナを保有する上で押さえておきたいもの

実際にプラチナ・カードを利用する際には押さえておきたいポイントがあります。「ポイントをマイルに交換できる」、「旅行先でのサポートを最大限活用する」、「入会時の特典を受け取る」の3つです。

これらを把握しておくことで、プラチナ・カードをさらに有効活用できるでしょう。それぞれのポイントを詳しく解説していきます。

ポイントのANAマイルへの交換は年4万マイルまで

プラチナ・カードでは、貯まったポイントをマイルに交換できます。さらに「メンバーシップ・リワード・プラス」に登録することで、提携各社のマイルへの移行レートが上がるのでお得です。

たとえば、ANAのマイルに交換する場合を見てみましょう。「メンバーシップ・リワード・ANAコース」に登録すれば、通常2,000ポイントで1,000マイルのところ、1,000ポイントを1,000マイルとして交換できます。

ただし、ANAマイルへの交換は年4万ポイント迄という上限が設定されている点に中が必要。忙しくてポイント交換を忘れると、4万ポイントの壁を突破して、ANAマイルに交換しきれなくなるリスクがあります。

ANA以外のエアラインでも1,000ポイント→800マイルに交換して、フライトに活用できます。ただし、交換レートが1対0.8と悪くなる点が欠点です。

マイルは価値にレバレッジがかかるのが魅力的です。特典航空券へ交換すると、1ポイントの価値が数円に昇華します。

国内線特典航空券で利用すると1マイルの価値が1.5円~2円程度、国際線のビジネスクラスだと1マイル2.5~6円程度、ファーストクラスなら7~16円程度に跳ね上がります。

陸でも空でもドンドンとマイルを貯められて、本気一本槍で新たな地平へ雄飛することが可能です。

旅行先でのサポートなど特典の使い方を把握

アメックスのプラチナ・カードは旅行に関する特典・サポートが充実しているので、最大限有効に活用しましょう。

- 厳選された1,000か所以上のホテルやリゾート施設で優待を受けられる「ファイン・ホテル・アンド・リゾート」

- 世界膨大な数の空港ラウンジを利用できる「アメリカン・エキスプレス・グローバル・ラウンジ・コレクション」

- 世界どこからでも日本語で相談できる「プラチナ・カード・アシスト」

これらの特典は知らないと使えないので、せっかくのベネフィットを活かせなくなってしまいます。

アメックスプラチナが届いたら、会員サイト「American Express プラチナ・ウェブ」にログインして、主要な特典の使い方を確認しましょう。

入会時の特典の条件をクリア

プラチナ・カードに紹介経由で入会すると、通常入会よりもお得な特典を受けられます。事前に条件を確認して、忘れずに受け取るとお得です。

入会後3か月以内にプラチナ・カードで支払えば、上記のように多くのポイントが受け取れます。大きな買い物をする前に、早めにプラチナ・カードに申し込んでおきましょう。

-

アメックスプラチナのガイド!特典・インビテーション・年収・申込難易度を解説

続きを見る

まとめ

アメックスのプラチナ・カードは、レストランや航空券など様々な手配を依頼できるコンシェルジェ、トラベル、ダイニング、エンターテインメントの各方面においてお得に使える特典が満載です。

特にトラベル関連が優れており、4つのグローバルホテルグループの上級会員資格、年1回の無料宿泊、ホテルやリゾート施設、充実した旅行傷害保険と利便性の高いサービスが揃っています。

「アメックスプラチナを持つべきか?」を検討する際には、 保有するとプラチナカードに付帯している特典をよく使うか、金属製メタルカードに満足感を得られるか、付帯保険を重視するかといった論点が重要になります。

通常のアメックスグリーンやゴールドカードなどと比較したり、実際に海外に行く頻度を考慮したりして、自分に合っていると感じたら申し込みを行いましょう。

アメックスプラチナは、特に旅行に行く方には満足度が高いクレジットカードです。国内旅行、海外旅行ともに、傷害死亡後遺障害保険金が最高1億円と十分な補償を受けられますし、海外では航空機遅延費用保険が付帯しています。

さらに、貯めたポイントは1ポイント1マイルの高レートで航空マイルへと交換できるので、使うほどに次の旅行へと近づくのも嬉しいポイントです。

旅の風景や人物を撮るカメラなど、電化製品の破損を補償してくれるユニークな付帯保険もトラベラーには魅力的なサービスでしょう。

ホームウェア・プロテクションとワランティー・プラスによって、家電製品、パソコン、ワープロ、時計、カメラなどが守られます。

アメックスのプラチナ・カードを所有すれば、旅行に日常生活にと多くをサポートしてくれて、生活がさらに快適で充実したものとなります。

こんな方におすすめ

- 海外旅行・出張によく行く方

- 高価な家電をよく購入

- 外貨建ての決済が多い(ポイント3倍)

- 金属製メタルカードが魅力的

- 最上級のプラチナカード希望

ワンランク上のクレジットカードの発行をお考えの方は、アメックスのプラチナ・カードの保有者になることが選択肢です。

| 年会費(税抜) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 150,000円 | 4人無料 | 約2週間 |

| 基本還元率 | マイル還元率 | ポイント名 |

| 1.0% | ANA1.0%、その他0.8% | メンバーシップ・リワード |

- 複数のグローバル・ホテルの上級会員資格

- フリーステイギフトで年1回無料宿泊

- ハワイも対象のコース料理1名分無料サービス

- 充実の付帯保険(家電・ゴルフ・個人賠償責任保険・返品・旅行キャンセルまで補償)

- アメリカン・エキスプレス・グローバル・ラウンジ・コレクション