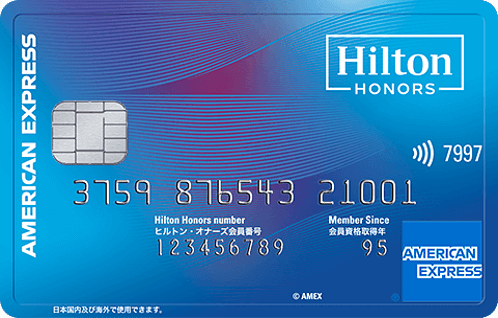

ヒルトン・オナーズ アメリカン・エキスプレス・カードというクレジットカードがあります(愛称:ヒルトンアメックス)。

アメックスとヒルトン・オナーズが提携して発行しているスタンダードカードです。ヒルトン・オナーズでの特典と、アメリカン・エキスプレスらしいトラベル関連のベネフィットを兼ね備えています。

ヒルトン・ゴールドの会員資格、年150万円の利用&カード更新でウィークエンド無料宿泊特典1泊、ヒルトン・プレミアムクラブ・ジャパンが初年度1万円の優待が主なベネフィットです。

ヒルトンアメックスカードの年会費、ポイント還元率、特典、メリット、デメリットについて、2026年3月の最新の状況を解説します。

公式サイトヒルトンアメックス 公式キャンペーン

目次

年会費

ヒルトンアメックスの年会費は、本会員が16,500円(税込)で、家族カードは1名無料・2名以降6,600円(税込)。アメックスの家族会員は範囲が広いのが特徴です。

年会費は高めですが、ヒルトンのホテルによく宿泊する方にとっては、豊富な特典で高い年会費を凌駕する価値があるカードです。ヒルトンアメックスは他社のゴールドカード相当のカードとなっています。

ETCカードの年会費は無料。新規発行の際には935円(税込)の発行手数料が必要ですが、初回のみでカード更新時は不要です。

| 本会員 | 年会費:16,500円(税込) |

|---|---|

| 家族会員 | 年会費:1人名無料、2名以降6,600円(税込) |

| ETCカード | 発行手数料:935円(税込) 年会費:無料 |

ヒルトンアメックスの主なメリット8つ

ヒルトンアメックスには多数の特典があります。その中で主要な利点を厳選すると8つ挙げられます。

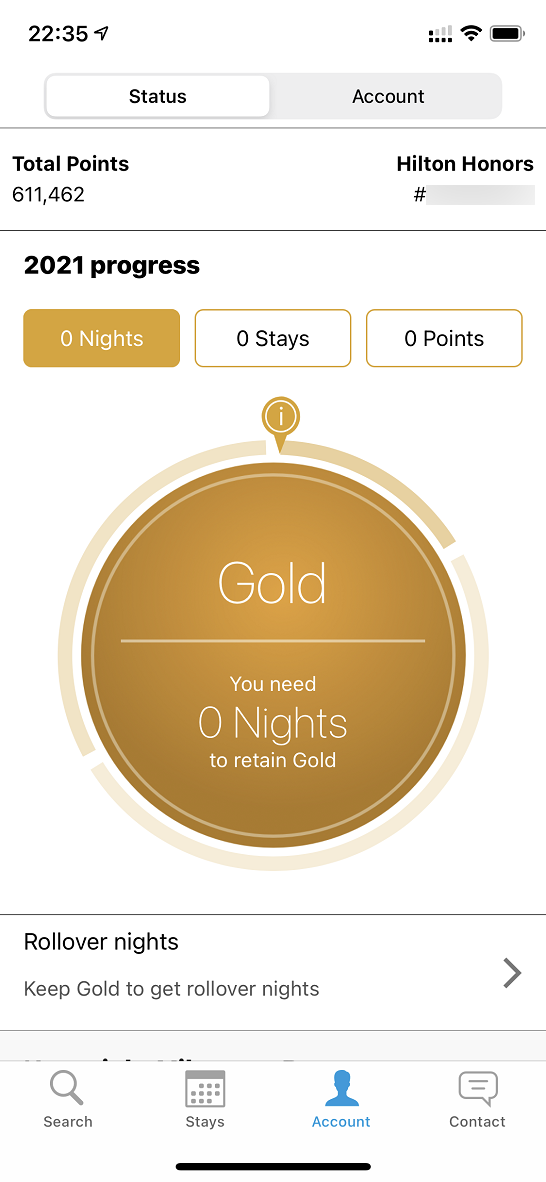

ヒルトン・オナーズのゴールド会員資格(無条件)

ヒルトン・オナーズ アメックス・カードを保有するだけで、ヒルトン・オナーズのゴールド会員になれます。

申し込んでから通常4~6週間ほどで付与されます。基本カード会員のみが対象で家族会員は対象外です。

ヒルトンのゴールド会員は、本来は年20滞在もしくは40泊が必要なステータスです。

主な特典

- 無料の客室アップグレード(エグゼクティブまで)

- 80%のボーナスポイント

- 無料朝食(会員と同室に宿泊の1名まで)

- 無料のボトルウォーター2本

- レイト・チェックアウト、エクスプレス・チェックアウト

- 優先チェックイン、無料Wi-Fi、デジタルチェックイン

- 2人目の方は宿泊無料(追加料金不要で部屋料金のみ)

これらのヒルトンゴールド特典はヒルトン公式サイト等での直接予約時に適用されます。

じゃらん、楽天トラベル、一休.com、Booking.com、エクスペディア、Hotels.com、agodaといった旅行予約サイト経由は対象外です。

ヒルトン・オナーズのゴールド特典の中で、特に素晴らしい長所は客室の無料アップグレードと朝食無料です。マリオットボンヴォイのゴールドエリートには無料朝食がないので、ヒルトンアメックスのゴールド特典はエッジが効いています。

年150万円利用&カード継続でウィークエンド無料宿泊の特典

ヒルトンアメックスで年150万円以上カードショッピングして、更新して年会費を支払うと、ウィークエンド無料宿泊特典1泊分がプレゼントされます。

合計で年150万円の利用&カード継続を続けると、毎年1回ヒルトングループのホテルに無料で宿泊することが可能です。

対象の「プログラム期間」はカードの入会日・切替日から毎年1年間です。

初年度のプレゼントはなく、2年目以降から年1回、年150万円のカードショッピングを達成した年は毎年ウィークエンド無料宿泊特典1泊分を得られます。

| 対象カード | 基本カード会員(家族カードのショッピングは年150万円に算入) |

|---|---|

| 1年間の範囲 | カードの入会日・切替日から毎年1年間 |

| 有効期限 | 特典発行から1年間 |

| 対象ホテル | 世界中のヒルトン・オナーズのホテルのスタンダードルーム (対象外のホテルはごく一部) |

| 利用可能日 | 金曜、土曜、日曜の夜 |

| 利用対象外 | 金~日(月~木は×) 対象外の期間はなし(GWや年末年始もOK) |

| 無料券の方式 | デジタルバウチャー(紙ではない) |

無料宿泊特典利用時もヒルトンゴールド会員の特典は利用できます。日本国内では以下3つのホテルがおすすめです。

| ホテル名 | 価格の目安 | ||

|---|---|---|---|

| 最低 | 土曜 | GW | |

| コンラッド東京 | 35,420 | 48,070 | 60,720 |

| 旧軽井沢KIKYOキュリオ・コレクションbyヒルトン | 39,776 | 68,725 | 101,280 |

| コンラッド大阪 | 57,525 | 84,039 | 84,039 |

ヒルトンアメックスの年会費は、年1回の無料宿泊だけで取り戻すことが可能です。

公式サイトヒルトンアメックス 公式キャンペーン

ヒルトン・プレミアムクラブ・ジャパン入会が実質無料

ヒルトンアメックス会員は、「ヒルトン・プレミアムクラブ・ジャパン(HPCJ)」に実質無料で入会できます。

HPCJは日本国内17つのホテルと韓国の2つのホテルで、割引などのご優待が受けられる特典プログラムです。

主なメリット

- 宿泊料金が通常のシンプルステイから25%割引(原則として前日までキャンセル可能)

- レストランが宿泊時は20%OFF、その他10%OFF

- 年1回10,000円のプレゼント(宿泊・レストラン5,000円割引券2枚)

- ヒルトン・オナーズのシルバー会員(初年度)

通常25,000円(税込)のHPCJの年会費が、ヒルトンアメックスカードの基本カード会員・家族カード会員なら、初年度10,000円(税込)になります。

2年目以降もHPCJ会員資格の有効期限までに更新手続きを行うだけで、年会費10,000円(税込)でHPCJを更新できます。

入会時・更新時のどちらも、年会費の支払い後に国内HPCJ対象ホテルで使える5,000円割引券を2枚(計10,000円分)がプレゼントされます。

したがって、ヒルトンアメックス会員ならコスト実質無料でHPCJに入会でき、2年目以降も実質0円で維持できます。

HPCJは公式サイトでは入会キャンペーンはほとんど開催されていないので、ヒルトンアメックスがあれば実質無料でお得です。

同伴者1名まで空港ラウンジ無料で使い放題

国内主要空港・ハワイの空港ラウンジが無料で使い放題です(一覧)。

しかも、カード会員本人だけでなく、同伴者も1名まで無料で利用できる点にエッジ・優位性があります。

配偶者や恋人がいる場合、2名で出張する際には一緒にラウンジでくつろぐことが可能です。

家族カードも同伴者が1名無料になるので、家族で旅行する場合にも便利。夫婦のうち1名が本会員、1名が家族会員だと家族旅行の際には4名までラウンジで寛げます。

ラウンジではソフトドリンクが飲めますし、電源コンセントや新聞・雑誌などが用意されており、出発までの時間を快適に過ごせます。アルコールやスナックが用意されているラウンジもあります。

成田のIASS EXECUTIVE LOUNGE 1/2、中部のプレミアムラウンジ セントレア、熊本のラウンジ ASOは、無料アルコールのサービスがあります。

羽田空港の第1ターミナルのPOWER LOUNGE NORTHでは、朝の時間帯はクロワッサン等のパンもありました。

帰国時1個の手荷物無料宅配

-410x308.jpg)

ヒルトンアメックスは海外旅行・出張の際には手荷物無料宅配サービスを利用できます。

帰国時に1個無料でスーツケース等を配送できます。

対象空港

羽田空港T3 (国際線)、成田国際空港、中部国際空港、関西国際空港

スーツケースの宅配料金は何らかの割引が適用された場合でも、概ね2,000円程度はかかります。

近年では配送料金が値上げ傾向にあるので、より一層お得度・価値が上昇しています(料金一覧)。

手荷物やお土産が多い場合は特に便利。行きは発送の控えを空港に持っていくのを忘れても、パスポートとヒルトンアメックスを提示すれば送った荷物を受け取れます。

海外旅行で安全・安心!24時間日本語無料電話サポート

ヒルトンアメックスには「グローバル・ホットライン」という海外旅行でのサポートサービスが付帯しています。

世界中のほとんどの国から24時間、通話料無料またはコレクトコールで連絡でき、日本語で対応してくれます。

電話相談の例

- 航空券・ホテル・レンタカー・レストラン・ゴルフコースなどの案内・予約・確認・キャンセル

- 主要都市でのミュージカル等のチケット

- パスポート・査証・予防接種

- カード紛失・盗難の処理、再発行の手続き

- パスポート・所持品の紛失・盗難

- 電話による簡単な通訳サービス(業務は対象外)

- 緊急メッセージの伝言サービス(業務は対象外)

- 医師、歯科医、病院、弁護士の紹介

- 海外旅行傷害保険の保険金請求

- 最寄りの日本大使館・領事館

しかも、本人・家族会員のみならず、カード会員に同行する家族(健康保険が同一か税法上の扶養関係にある6親等以内の血族・3親等以内の姻族)も利用可能です。

ゴルフ場でアメックスのカード会員が倒れて、1分1秒を争う局面でコンシェルジェに相談したら、ドクターヘリを手配してくれて助かったというエピソードもあります。

生命の危機の緊急事態で、もしこの方がアメックスのカード会員でなかったら、もしかすると助からなかった可能性もありました。

他社ゴールドカードの海外電話サービスとは一線を画しており、細部のクオリティが良好。会員にとって実用性が高いサポートを受けられます。

海外のみならず日本国内においても、緊急時の対応については、24時間365日オペレーターと直接やり取りができます。

年最高200万円のショッピング保険

ヒルトンアメックスで購入した商品には、国内・海外の両方でショッピング保険が適用されます。

「ショッピング・プロテクション」という名前で、破損・盗難などの損害を購入日から90日間、1名につき年間最高200万円まで補償されます。

1事故につき1万円の自己負担がありますが、多額の補償があるので、安心してお買い物できます。

特筆すべきなのは、スマートフォン、パソコンも補償の対象である点です。

他のクレジットカードのショッピング保険では、スマホ・ノートPCは対象外というカードが多いです。アメックスはこれらも守られる点にエッジ・優位性があります。

なお、アメックスのショッピング関連の保険は、QUICPay払い(Apple Payを含む)の場合でも補償対象です。

有価証券、預貯金証書、旅券、印紙、切手、船舶、航空機および自動車など、一部対象外となる商品があります。

-

アメックスのショッピング・プロテクションはメリット大のショッピング保険!他社と比較して優位

続きを見る

向いている方・不向きの方

ヒルトンアメックスの主要なベネフィットに鑑みると、おすすめできる方、そうでない方が明白となります。

こんな方におすすめ

- ヒルトンホテルの利用頻度が多い

- 年1回無料で高級ホテルを利用したい

- 空港ラウンジを利用する機会がある

- 年最高200万円のショッピング保険がほしい

- 時として多額の決済がある

おすすめできない方

- ヒルトンホテルはあまり使わない

- 年1回の無料宿泊も不要

- 高級ホテル宿泊に興味がない

- クレジットカードは1枚しか持ちたくない(VisaかMastercardがおすすめ)

他社ゴールドカード級の年会費でコストは高いですが、ヒルトンゴールド特典・年1回の無料宿泊を活用すれば年会費を超える便益を受けられます。

公式サイトヒルトンアメックス 公式キャンペーン

ポイント還元率は形式2%~3%(実質1%~1.5%)

ヒルトンアメックスは、カード利用でヒルトン・オナーズのポイントを獲得可能。形式的なポイント還元率は2%~3%です。

- 一般加盟店:2%(税込100円ごとに2ポイント)

- ヒルトンホテル:3%(税込100円ごとに3ポイント)

ヒルトンアメックスの利用で貯めたヒルトンポイントは、多様な使い道があります。

主な使い方

- ヒルトンホテルの無料宿泊(スタンダードルーム、プレミアムルーム)

- キャッシュ&ポイント(一部ポイント払い)

- 航空マイルへの交換

航空マイルへの交換レートは10%~15%程度(10,000ポイント→1,000~1,500マイル)なので、マイルに利用するのはおすすめできません。

無料宿泊がおすすめ。ヒルトン・オナーズのホテル宿泊にポイントを使えば、ヒルトンのポイントの価値は概ね1ポイント0.3円~0.7円程度(概ね1ポイント=0.5円)と評価できます。

ただし、繁忙期に高級ホテルに宿泊すると、1ポイント=1円前後で使えるケースもあります。

ヒルトン・オナーズのポイントの有効期限は、最終獲得日から15ヶ月後(有効期限は1年3ヶ月)です。

旅行・出張で便利なトラベル特典

ヒルトンアメックスには、プライベートのトラベルからビジネスでの出張まで、幅広く役立つ空港でのベネフィットが付帯しています。

主な7つのメリットで挙げた空港ラウンジ(同伴者1名も無料)、手荷物無料宅配(往復1個)以外にも豊富な特典が用意されています。

- H.I.S. アメリカン・エキスプレス・トラベル・デスク

- 空港クロークサービス

- 空港パーキング

- カード緊急再発行

- エクスペディアの割引等のアメックス優待特典コレクション

- 海外用レンタル携帯の優待

- カーシェアリング、レンタカー割引

- 大型手荷物宅配優待(JAL ABC)

- エクスプレス予約(東海道・山陽新幹線がお得)

H.I.S.アメリカン・エキスプレス・トラベル・デスク

H.I.S.アメリカン・エキスプレス・トラベル・デスクは、エイチ・アイ・エスの豊富な品揃えの中から、アメックスカード会員専任の担当者が旅の提案をしてくれるサービスです。

要望に合わせて膨大な数の選択肢から提案・予約手配をしてくれます。旅行のコンシェルジュのような特典です。

アメックスの利用明細に同封されている「NEWSLINE」にもツアーの例が掲載されており、イメージを膨らませられます。

出発日・帰国日、人数と旅行目的、行きたい地域(アバウトでもOK)、予算、ホテルの条件、観光スポットの要望などを伝えると、カスタマイズして提案してくれます。

旅行プランの提案・企画については手数料が発生しないので、申し込まなくてもOKです。

海外旅行の航空券・ホテルを調べて予約するのが面倒だったり、自分では想定できなかった旅行プランに出会いたい方、旅行のプロフェッショナルに無難で失敗がない企画を立ててほしい方などに向いています。

デメリットは航空券・クルーズ船・ホテルなどの手配・予約に関しては手数料が発生する点です(手数料一覧)。

空港クロークサービス

乗継便の待ち時間などに、空港内手荷物預かり所で荷物を無料で預けられます。

利用は当日のみ有効で、日をまたいで預けることはできません。

中部国際空港で利用でき、カード会員1名につき荷物2個まで無料です。

空港パーキング

空港からのアクセスが良好な駐車場で、割引・優待特典を受けられます。

対象空港

成田国際空港、関西国際空港

また、伊丹空港では駐車場の優先予約を利用できます。

カード緊急再発行

万が一のカード紛失時には、状況に応じて至急再発行が可能な場合もあります。

緊急再発行は滞在地域などによって対応が変わってきます。

旅行に便利な優待・割引・手配サービス

ヒルトンアメックスには、空港での特典・電話サポート以外にも、「旅・Fun」と題して、トラベルに役立つ特典が満載となっています。

- 毎月先着100名に一休.comでの3,000円OFFのクーポンコード

エクスペディアで8%割引などの優待特典

- 日本旅行の特選の宿 5%OFF

- アップルワールド.com 5%OFF

- 大型手荷物宅配優待特典(JALエービーシーの公示価格より1,000円OFF)

- 海外用レンタル携帯の割引

- トラベル・サービス・ロケーション

- レンタカー割引

- エクスプレス予約

充実の付帯保険

付帯保険の側面では7つの主なメリットで挙げたショッピング保険以外にも、ユニークな保険が付帯しているのが特徴です。

海外旅行傷害保険

.jpg)

ヒルトンアメックスはアメックスらしく旅行保険も充実。利用付帯ですが、家族特約があるのが大きなメリットです。

| 補償項目 | カード会員 | 会員の家族 |

|---|---|---|

| 傷害死亡・後遺障害 | 最高3000万円 | 最高1000万円 |

| 傷害治療費用 | 最高100万円 | 最高100万円 |

| 疾病治療費用 | 最高100万円 | 最高100万円 |

| 賠償責任 | 最高3000万円 | 最高3000万円 |

| 携行品損害 (自己負担3千円) | 1旅行最高30万 / 年100万円 | 1旅行最高30万 / 年100万円 |

| 救援者費用 | 最高200万円 | 最高200万円 |

利用頻度が高い治療費用が100万円と少なめなのがデメリットです。

海外は医療費が高額な地域が多く、病院に運ばれて入院したら数百万円といった費用になることもあります(ジェイアイ傷害火災保険の海外旅行保険事故データ)。

しかし、年会費無料で海外旅行保険が自動付帯のエポスカード、横浜インビテーションカード、Booking.comカードをサブカードとして寝かせておけばカバーできます。

死亡・後遺障害以外の補償は上乗せされるので、これらは使わなくてもお得なクレジットカードです。

ヒルトンアメックス+これら3枚を保有すると、合計で670万円の傷害治療費用、600万円の疾病治療費用の補償を確保できます。

国内旅行傷害保険

国内旅行保険も利用付帯で最高2000万円の死亡・後遺障害の補償があります。会員の家族は最高1000万円。入院・手術・通院などの補償はありません。

オンライン・プロテクション

ヒルトンアメックスなら、インターネット上での不正使用による損害は全額補償されます。安心してネットショッピングを楽しめます。

ネット通販で「カード番号を入力するのは不安」という方でも、アメリカン・エキスプレスのカードなら心配は無用。もちろんリアル店舗での不正利用も故意・重過失がない限り補償されます。

-

アメリカン・エキスプレスのオンラインプロテクションはネット不正利用を補償

続きを見る

充実のエンターテイメントサービス

ヒルトンアメックスはトラベル関連に強みがあるクレジットカードですが、その他のライフスタイル(エンタメ・ショッピング等)の分野でもベネフィットがあります。

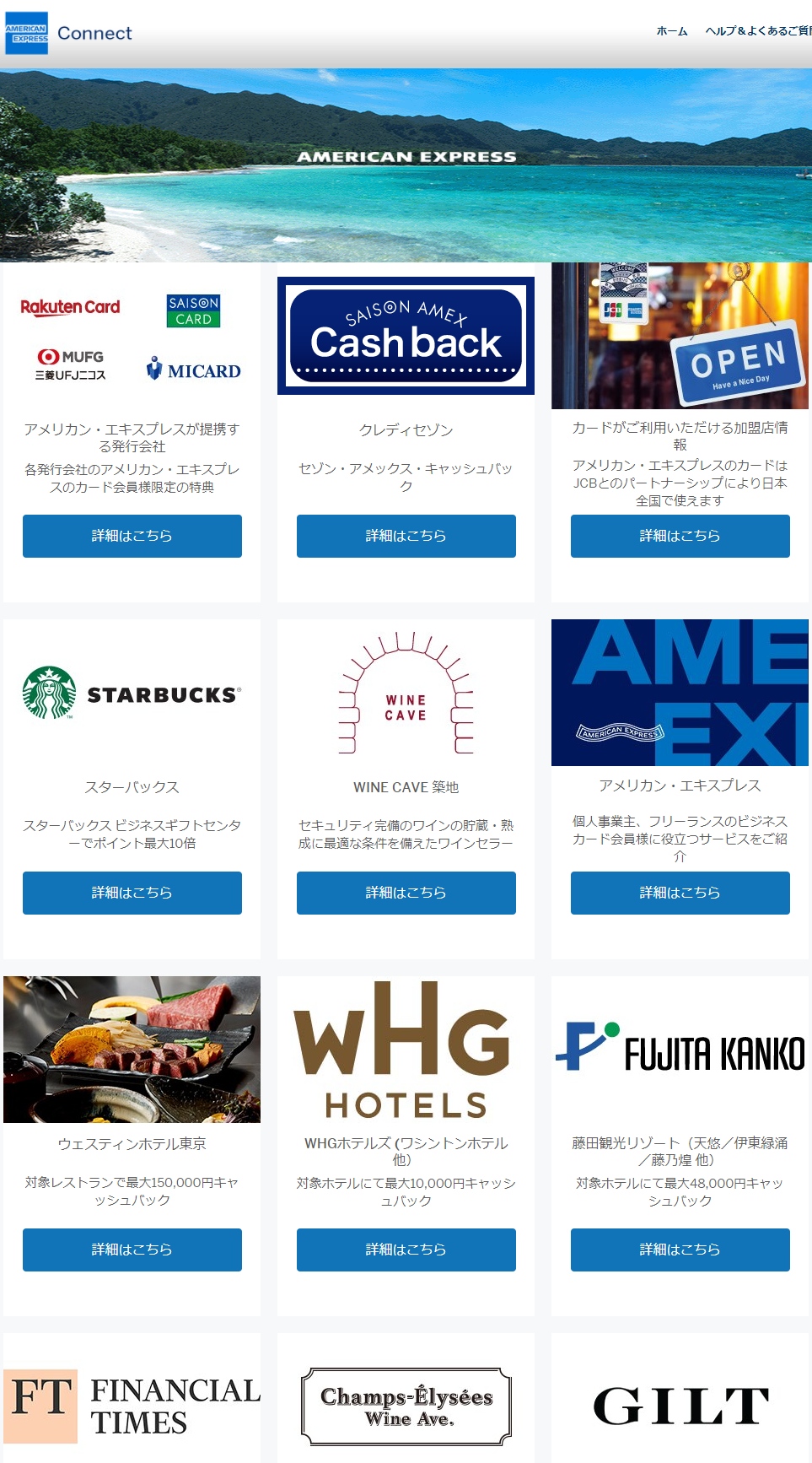

American Express Experiences、エクスペディアでの割引、阪急メンズ東京での期間限定優待など、アメックス共通特典を利用できます。

電子マネー・NFC決済の対応

Apple Payに対応!Suica利用分はポイント対象外

7以降のiPhone、Series 2以降のApple Watchは、おサイフケータイに類似するサービス「Apple Pay」が利用可能です。

ヒルトンアメックスをApple Payに登録すると全国のQUICPay加盟店でお買い物でき、ポイントも貯まります。また、モバイルSuicaに類似した仕組みで電車・バス等に乗ることができます。

ただし、Suicaチャージ・Suicaグリーン券・定期券・モバイルSuica特急券など、Apple PayのSuica利用分はポイント付与の対象外です。

Suicaチャージは、ビューカードなどのApple PayのSuicaでポイントが貯まるクレジットカードを利用しましょう。

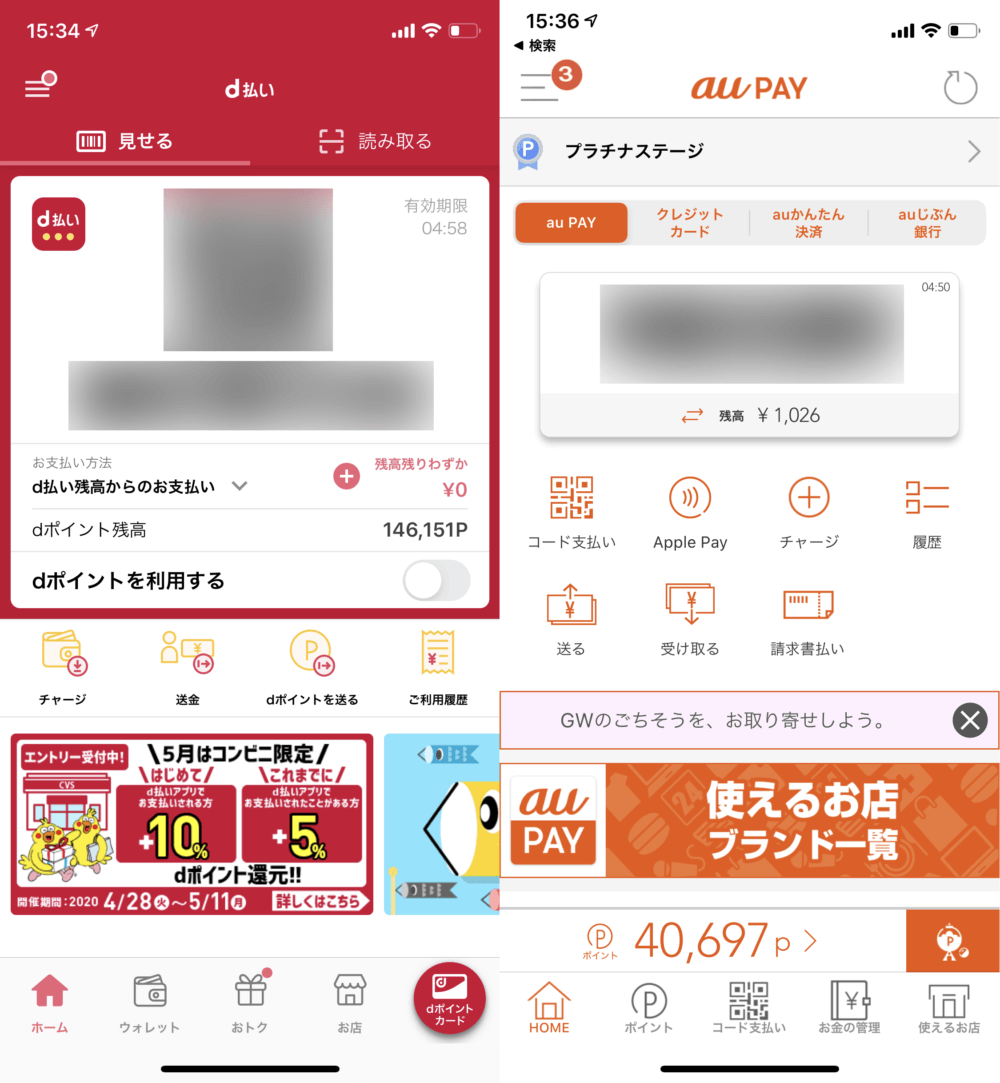

d払い・au PAYを利用可能

アメックスはVisa/Mastercardに次いで、Payサービスを幅広く利用可能な国際ブランドです。

アメックスのタッチ決済

ヒルトンアメックスは「American Express Contactless」という非接触IC型決済サービスを利用可能。いわゆる「タッチ決済」「コンタクトレス決済」と呼ばれるNFC決済です。

以下はアメックスプラチナの写真ですが、ヒルトンアメックスも同様に利用可能。

日本国内ではセブン-イレブン、ローソン、マクドナルド、コカ・コーラの一部自販機、関空などで利用可能。海外ではアメリカ、イギリス、シンガポール、オーストラリアなどで使えます。

店頭ではスタッフに対して「アメックスで」と述べて対応カードを端末にかざせばOKです。

-

アメリカン・エキスプレスのタッチ決済(コンタクトレス)は便利!アメックスのNFCペイメント

続きを見る

その他カード基本情報

国際ブランド

ヒルトンアメックスの国際ブランドは、アメリカン・エキスプレスのみです。アメックス社の日本オフィスの設立は1917年で、100年を超える歴史があります。

アメックスは使えるお店が少ないというイメージがかつてありましたが、JCBとの提携によって、現在はほとんどのJCB加盟店でもアメックスを利用できます。

レジの利用可能クレジットカード欄に「JCB」しか記載がない場合でもOKの店舗がほとんど。店員さんが分からなくても「一度切ってみて」と伝えれば決済できる場合が多いです。

ただし、間に決済の代理店が入っていたり、加盟店契約が古かったりするとJCB加盟店でもアメックスを使えない事があります。

アメックスは日本国内でも使えるお店が多いブランドであり、海外でも国・地域によってはVisa/Mastercardに伍しています。

価格.comの「クレジットカードでもっともステータスを感じる国際ブランドは?」というアンケートでは、1位アメックス、2位ダイナースクラブ、3位VISAとなりました。

アメリカン・エキスプレスのステータスは客観的に高く評価されています。

- アメリカン・エキスプレス:35.7%

- ダイナースクラブ:31.5%

- VISA:14.6%

- JCB:8.0%

- Mastercard:7.0%

申込基準

ヒルトンアメックスは世界中で知名度が高いステータス・カードなので、エクスクルーシブなエクスペリエンスが厳しいイメージがありますね。

ただし、現在は申込が緩くなっており、収入が不安定でクレジットカードの申込では不利になりがちの自営業者でも余裕で申込を通過する方が多数いらっしゃいます。

アメックスには、一律の可能枠は設定されていません。ユーザー一人一人の状況に応じてフレキシブルに利用に際しての目安額が設定されています。

これは上にはもちろん、下にも柔軟なのが特徴。10万円や20万円といった極めて僅少な利用可能枠が設定されるので、万が一の貸し倒れの際に被る打撃も極小化できることが申込に考慮されています。

契約社員・派遣社員でも問題ありませんし、専業主婦でも配偶者などの世帯主に収入があれば問題ありません。

支払い遅延がない場合は消費者金融の借り入れ残高があっても申込に通過した事例があります。他方、パート・アルバイト、内定を得ていない学生はNGです。

重要なのはクレジット・ヒストリー(クレヒス)です。クレジットカードの支払実績を一定程度残しており、支払い遅延がなければ、申込を通過する可能性が高いです。

公式サイトヒルトンアメックス 公式キャンペーン

本人認証サービスにも対応

アメックスはインターネットでの本人認証サービス(いわゆる3Dセキュア)に対応しています。「American Express SafeKey」という名前です。

カード会員が参加加盟店でオンライン・ショッピングする際、カード番号や有効期限などに加えて、Eメールで届くワンタイムパスワード入力が必要となります。

加盟店の例は、ANA、dショッピング、ビックカメラ.com、マルイウェブチャネル、BUYMA、ベルメゾンなどです。

第三者が不正に買物をしようとしても、ワンタイムパスワードによる本人認証が必要となるため、カードの不正使用を防止できます。

同じブラウザでアメックスの会員サイトにログインしている場合など、本人認証が不要な場合は、ワンタイムパスワードの入力は必要がありません。

普段アメックスのオンラインサービスを使っていれば手続きは不要となり、利便性とセキュリティの両方に配慮されています。

-

アメックスの本人認証「American Express SafeKey」はワンタイムパスワード方式

続きを見る

デメリット

ヒルトンアメックスには利点が多い反面、欠点も存在しています。

高額な年会費

ヒルトンアメックスの年会費は16,500円(税込)と、クレジットカードの中では高コストです。しかし、このデメリットは多種多様なサービスが付帯しているので仕方ないと言えます。

ただし、コアのメリットはヒルトンでの優待特典ですので、ヒルトンに興味がない方は保有するメリットがありません。

電子マネーチャージ・Kyashがポイント対象外

ヒルトンアメックスはポイント二重取りができて+0.2%となるKyash Cardへのチャージができないのが欠点です。

また、プリペイド型電子マネーへのチャージがことごとく還元の対象外です。

電子マネーにチャージしたい場合は、サブカードとして対応のクレジットカードを使いましょう。

| 電子マネー | カード名 | 還元率 | 年会費(税抜) |

|---|---|---|---|

| nanaco | セブンカード・プラス | 0.50% | 無料 |

| 楽天Edy | リクルートカード | 1.20% | 無料 |

| エポスカード | 0.50% | 無料 | |

| WAON | イオンカードセレクト | 0.50% | 無料 |

| JALカード (JCB/ TOKYU/DC) | 0.5-1.0% | 2,000-31,000円 | |

| モバイルSuica | ビックカメラSuicaカード | 1.50% | 年1回の利用で無料 |

| 「ビュー・スイカ」カード | 1.50% | 477円 | |

| PASMO | TOKYU CARD ClubQ JMB | 1.00% | 1,000円 |

| ANA To Me CARD PASMO JCB | 0.50% | 2,000円 | |

| To Me CARD Prime PASMO | 0.50% | 年50万円以上利用で無料 | |

| OPクレジットカード | 0.50% | 年1回の利用で無料 | |

| 京王パスポートVISAカード | 0.50% | 年1回の利用で無料 | |

| ANA TOKYU POINT ClubQ PASMOマスターカード | 0.5-1.0% | マイ・ペイすリボ 利用で751円 | |

| JALカード OPクレジット | 0.5-1.0% | 2,000円 | |

| モバイルPASMO、 SMART ICOCA | REXカード | 1.25% | 無料 |

| オリコカードザポイント | 1.00% | 無料 | |

| ヤフーカード | 1.00% | 無料 | |

| リーダーズカード | 1.257% | 年30万以上利用で無料 |

キャッシュレス診療が利用不可能

ヒルトンアメックスの海外旅行保険では、キャッシュレス診療が利用できません。

キャッシュレス診療は海外の医療機関で受診した際に、医療費を支払うことなく、保険会社が直接支払ってくれる方式。手持ちに現金がなくてもOKのため、極めて利便性が高いサービスです。

ただし、ヒルトンアメックスでは利用できないので、病院などでは医療費を支払い、帰国後に請求してお金を取り戻す必要があります。

医療費を支払えるだけの現金を持っていることは稀なため、使い勝手が悪いのが実情です。

ただし、キャッシュレス診療に対応している病院は、主要国の都市部に集中しており、近くに使える医療機関が全くないという地域も多々あります。そのような際にはこの欠点は無関係です。

キャッシングが利用不可能

ヒルトンアメックスを含むアメリカン・エキスプレス発行カードは、キャッシングが不可能です。

日本国内ではなくても構わない方が多いですが、海外キャッシング(外国ATMでの現地通貨引き出し)は使えると便利です。

したがって、ヒルトンアメックスのみを持って海外に行く場合は、現金不足にならないように多額を持っていく必要が生じます。

この欠点を緩和するためには、海外キャッシングが低コストのアコムACマスターカードをサブカードとして持つことをおすすめします。

借り入れたら即時にインターネットで繰り上げ返済できるので、利息はなんと無料。米ドルだと0.1%強の為替コストのみでお得です。

サポートを重視する場合はJCB CARD W、ANA JCB一般カード・ソラチカカード等がおすすめ。為替コストも低い傾向にあり、サポートが親切で為替レート・処理日なども明瞭でユーザーフレンドリーです。

利用可能店舗が少ない

利用できる店舗がVISA・Mastercardに比べて少ないのもデメリットですが、サブカードとして使える店舗数が多いVisaカード、Mastercardのブランドの年会費無料カードを作っておけば問題ありません。

リボ払い・分割払い・ボーナス1回払いが厳格

PAYFLEXというリボ払い・分割払いを無条件で利用できず、カード入会後3ヶ月の経過・申込が必要となっています。

なお、ヒルトンアメックスにはコース料理1名分無料サービスがありませんが、これは年会費2,000円(税抜)のOrico EX Gold for Bizをサブカードとして保有することでカバーできます。

-

アメックスカードのデメリットを解説!アメリカン・エキスプレスのクレジットカードには短所が存在

続きを見る

ヒルトン・オナーズ アメリカン・エキスプレス・カードまとめ

ヒルトンアメックスは、ヒルトン・オナーズとアメリカン・エキスプレスの魅力が合体しているクレジットカードです。

年会費は高額ですが、それに見合う価値を得られる豊富な特典が満載のクレジットカードです。

主なメリット

- ヒルトン・オナーズのゴールド会員資格(無条件)

- 年150万円利用&カード継続でウィークエンド無料宿泊の特典

- ヒルトン・プレミアムクラブ・ジャパン入会が実質無料

- 一般加盟店では2%・ヒルトングループでは3%のヒルトン・オナーズポイント還元

- 同伴者1名まで空港ラウンジ無料で使い放題

- 帰国時1個の手荷物無料宅配

- 海外旅行で安全・安心!24時間日本語無料電話サポート

- 年最高200万円のショッピング保険

無条件でヒルトンゴールドを得られるので、客室アップグレード、無料朝食、ボーナスポイント、レイトチェックアウト、ウェルカムギフト等の特典を満喫できます。

また、年150万円以上カードショッピングすると、ウィークエンド無料宿泊特典を得られます。

コンラッド大阪、キュリオコレクション、コンラッド東京などの高級ホテルに0円で泊まれますし、海外のLXRホテルやウォルドーフ・アストリアにも無料宿泊できます。

ヒルトンアメックスの年会費は、年1回の無料宿泊だけで取り戻すことが可能です。

往復の手荷物無料宅配、同伴者1名まで空港ラウンジ無料などは、ゴールドカードにも珍しいメリットです。

家族で旅行する場合にも便利です。ラウンジの利用料金は同伴者1名無料なので、夫婦で持つと合計4名まで空港ラウンジを無料で利用できます。

アメックスのコールセンターの従業員は、ほとんどがアメリカン・エキスプレスの正社員であり、しっかりとしたサポートを受けられます。電話応対は素晴らしく、いつも気持ちよく電話できます。

ヒルトンアメックスカードの年会費は16,500円(税込)ですが、1日あたりのコストを出すと約45円です。

1日45円のコストでヒルトンアメックスの有形無形のサービスを受けられる点に鑑みると、高い年会費は十分にペイできます。

こんな方におすすめ

- ヒルトンの利用機会が多い

- 年1回高級ホテルに無料宿泊したい

- 旅行・出張に行く機会がある

現在、ヒルトンアメックスはお得なキャンペーンを行なっています。

カードショッピングで貯めたポイントと合わせて無料宿泊に使うと、初年度の年会費負担を軽減することが可能です。

まだヒルトンアメックスをまだお持ちでない方は、この機会にぜひ発行してみてはいかがでしょうか。

公式サイトヒルトンアメックス 公式キャンペーン