アメリカン・エキスプレス・ビジネス・グリーン・カード」というクレジットカードがあります(愛称:アメックスビジネスグリーン)。アメックス発行のセンチュリオンシリーズのスタンダードビジネスカードです。

アメリカン・エキスプレスらしいトラベル関連だけではなく、クラブオフVIP会員・充実のショッピング保険が魅力的なので、日常業務でも役立つビジネスカードです。

| 年会費(税抜) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 12,000円 | 6,000円 | 約1週間 |

| 基本還元率 | マイル還元率 | ポイント名 |

| 1.0% | ANA1.0%、その他0.8% | メンバーシップ・リワード |

- 空港ラウンジ無料で使い放題(同伴者1名まで)

- 手荷物無料宅配サービス(往復)

- クラブオフVIP会員が無料

- 充実の付帯保険(治療費用300万・ショッピング保険年間最高500万・返品まで補償)

- アメリカン・エキスプレス JALオンライン

アメックスビジネスグリーンの特典、ポイント、メリット、デメリットについて、63枚のクレジットカード(うち8枚はアメックス発行カード)を保有した経験があり、年会費の最高額は118万円の専門家が、2026年1月の最新の状況を解説します。

目次

年会費

アメックスビジネスグリーンの年会費は、本会員が12,000円(税抜)で、追加カードは6,000円(税抜)です。追加カードには役員・従業員・基本カード会員の2親等以内の親族が申し込めます。

年会費は高めですが、海外旅行・出張によく行く方にとっては、豊富な特典で高い年会費を凌駕する価値があるカードです。

ETCカードの年会費は500円(税抜)で、新規発行手数料はかかりません。

| 基本カード会員 | 年会費:12,000円 |

| 追加カード会員 | 年会費:1人6,000円 |

| ETCカード | 発行手数料:無料 年会費:500円 |

アメックスビジネスグリーンの主なメリット10選

アメリカン・エキスプレス・ビジネス・グリーン・カード」には多数の特典があり、その中で主要な利点を厳選すると10個挙げられます。

ANAマイル還元率が1%

アメックスビジネスグリーンはカードショッピングで貯めたポイントをANAマイルに交換できます。

年会費とは別に合計8,000円(税抜)の追加コストが必要ですが、年4万マイルまでは還元率1%でANAマイルを貯められるのがメリット。

ANAカードであればもっと低コストで同じマイル還元となりますが、非ANAカードでは合格水準の還元率であり、メインカードとしても活用できるクオリティです。

アメックスビジネスグリーンの利用可能枠は会員一人一人の状況に応じて柔軟に設定されています。

Amazon・Yahoo!ショッピング・JAL等は3%還元

メンバーシップ・リワード・プラスのボーナスポイントプログラムに登録すると、Amazon、Yahoo!ショッピング、iTunes Store、JAL、H.I.S.でポイント3倍になるのも大きなメリットです。

同伴者1名まで空港ラウンジ無料で使い放題

国内主要空港・ハワイの空港ラウンジが無料で使い放題です(一覧)。

しかも、カード会員本人だけでなく、同伴者も1名まで無料で利用できる点にエッジ・優位性があります。

配偶者や恋人がいる場合、2名で出張する際には一緒にラウンジでくつろぐことが可能です。

ラウンジではソフトドリンクが飲めますし、電源コンセントや新聞・雑誌などが用意されており、出発までの時間を快適に過ごせます。アルコールやスナックが用意されているラウンジもあります。

成田のIASS EXECUTIVE LOUNGE 1/2、中部のプレミアムラウンジ セントレア、熊本のラウンジ ASOは、無料アルコールのサービスがあります。

羽田空港の第1ターミナルのPOWER LOUNGE NORTHでは、朝の時間帯はクロワッサン等のパンもありました。

往復1個の手荷物無料宅配

.jpg)

アメックスビジネスグリーンは海外旅行・出張の際には手荷物無料宅配サービスを利用できます。

帰国時だけではなく出発時も対象で往復1個無料なのがメリット。他社のゴールドカードでは、手荷物無料宅配があっても片道だったり、デスクでパッケージツアー予約時のみというカードが大多数です。

対象空港

羽田空港(国際線利用のみ)、成田国際空港、中部国際空港、関西国際空港

スーツケースの宅配料金は何らかの割引が適用された場合でも、概ね2,000円程度はかかります。

近年では配送料金が値上げ傾向にあるので、より一層お得度・価値が上昇しています(料金一覧)。

1回海外旅行や出張に行く度に4,000円程度は浮きます。海外旅行の際に重い荷物をひきずって移動する必要がなくなり、体に優しくて便利なサービスです。

手荷物やお土産が多い場合は特に便利。行きは発送の控えを空港に持っていくのを忘れても、パスポートとアメックスビジネスグリーンを提示すれば送った荷物を受け取れます。

海外旅行で安全・安心!24時間日本語無料電話サポート

レストランの予約、医療機関の紹介、緊急時の支援等の日本語電話サポート「オーバーシーズ・アシスト」が受けられます。

世界中のほとんどの国から24時間、通話料無料またはコレクトコールで連絡でき、日本語で電話相談が可能です。

| ジャンル | サービス内容 |

|---|---|

| インフォメーション | 航空券・ホテル・レンタカー・レストラン・ゴルフコースなどの案内・予約・確認・キャンセル 主要都市でのミュージカル等のチケット パスポート・査証・予防接種 カード紛失・盗難の処理、再発行の手続き トラベラーズチェックの紛失・盗難 パスポート・所持品の紛失・盗難 電話による簡単な通訳サービス(業務は対象外) 緊急メッセージの伝言サービス(業務は対象外 海外旅行傷害保険の保険金請求 最寄りの日本大使館・領事館 |

| メディカルサービス | 24時間電話医療相談、病院紹介 病院の予約・入院手配 電話での日本語アシスト 医療機関への信用保証 上限5,000USドル立替え資金援助 家族への緊急連絡 緊急移送、治療経過管理、帰国手配 |

| リーガルアシスタント | 緊急時の弁護士紹介 1件あたり上限1,000米ドルの弁護士費用立て替え 1件あたり上限1,000米ドルまで保釈金立て替え |

医師の派遣、救急車や入院の手配などの「緊急支援サービス」も受けられる点が、個人用アメックスグリーンにはない利点。緊急時に頼りになり、異国の地で絶大な安心があるサポートが受けられます。

しかも、本人・家族会員のみならず、カード会員に同行する家族(健康保険が同一か税法上の扶養関係にある6親等以内の血族・3親等以内の姻族)も利用可能です。

ゴルフ場でアメックスのカード会員が倒れて、1分1秒を争う局面でコンシェルジェに相談したら、ドクターヘリを手配してくれて助かったというエピソードもあります。

生命の危機の緊急事態で、もしこの方がアメックスのカード会員でなかったら、もしかすると助からなかった可能性もありました。

他社ゴールドカードの海外電話サービスとは一線を画しており、細部のクオリティが良好。会員にとって実用性が高いサポートを受けられます。

海外のみならず日本国内においても、カード紛失などの緊急時については、24時間365日オペレーターと直接やり取りができます。

福利厚生プログラム「クラブオフ」のVIP会員

国内外20万ヵ所以上の施設を特別優待料金で利用できる福利厚生プログラム「クラブオフ」のVIP会員の年間登録料が無料です。追加カードを持っている社員も利用できます。

スタンダード会員料金よりさらにお得なVIP会員限定特別割引料金で利用できます。優待対象施設は国内外20万ヵ所以上の施設にのぼります。

レストラン、ファミレス、映画、コスモ石油・エッソ・モービル・ゼネラル等のガソリンスタンド、スポーツクラブなど幅広いジャンルが揃っています。

通常クラブオフのVIP会員は月500円(税抜)なので、年6,000円(税抜)相当が無料になってお得です。

年最高500万円のショッピング保険

アメックスビジネスグリーンで購入した商品には、国内・海外の両方でショッピング保険が適用されます。

「ショッピング・プロテクション」という名前で、破損・盗難などの損害を購入日から90日間、1名につき年間最高500万円まで補償されます。

1事故につき1万円の自己負担がありますが、多額の補償があるので、安心してお買い物できます。

特筆すべきなのは、スマートフォン、パソコンも補償の対象である点です。

他のクレジットカードのショッピング保険では、スマホ・ノートPCは対象外というカードがほとんど。アメックスはこれらも守られる点にエッジ・優位性があります。

なお、アメックスのショッピング関連の保険は、QUICPay払い(Apple Payを含む)の場合でも補償対象です。

有価証券、預貯金証書、旅券、印紙、切手、船舶、航空機および自動車など、一部対象外となる商品があります。

-

アメックスのショッピング・プロテクションはメリット大のショッピング保険!他社と比較して優位

続きを見る

アメックスの豊富なイベントにポイントで参加可能

アメックスは会員向けのイベントが、クレジットカード界の中で最高峰に充実しています。グルメ、コンサート、お寺・博物館、ファッション、スポーツなど多様なイベントが開催。

有名歌手の会員限定コンサートでの記念コンサートなど、アメックスならではの唯一無二のイベントが満載です。

過去のイベントの例

- USJアメックス貸切ナイト

- 世界遺産清水寺の夜間特別拝観(参加した体験談)

- 京都 醍醐寺・三宝院の桜の特別夜間拝観(参加した体験談)

- THE BLUE SESSIONS

- 東京国立博物館館 応挙館のお花見茶席

- オリンピック金メダリスト・高橋尚子さんのランニングイベント

- 東京湾大華火祭(東京花火大祭)

- 横浜花火大会、総合フェス・HANAVIVA

- 世界の青木プロ功とのラウンド・パーティー、アメックスゴルフコンペ

- Winter Special by American Express、THE GREEN Cafe アメックス×数寄屋橋茶房

- 下鴨神社式年遷宮奉祝記念 平原綾香コンサート「いのちのちから、あらたに」

- 「丸の内タニタ食堂」ヘルシーワークショップ

- 「オテル・ドゥ・ミクニ」イベント

- 岩崎恭子夏休み子どもスイミング教室

京都や奈良で毎年定期的に開催される古都イベントでは、通常は入れない場所が特別に開放されたり、非公開の国宝などの貴重品を見ることができます。アメックスならではのプライスレスな体験が可能です。

アメックスビジネスグリーンの利用で貯まるメンバーシップ・リワードのポイントなら、このようなアメックスのイベントに先着順で参加可能です。

他企業との提携カードより先着順で参加できるイベントが広く、プラチナ・センチュリオン会員限定イベント以外は、グリーンでもフルに参加できます。

一見お寺や花火大会はアメックスのイベントでなくてもOKというイメージも湧くところかと思います。

しかし、非公開エリアの国宝を鑑賞できたり、アメックスカード会員だけの素晴らしい雰囲気のもと、相対的に混雑が少ない状況でスペシャルな一時を堪能できるのが利点です。

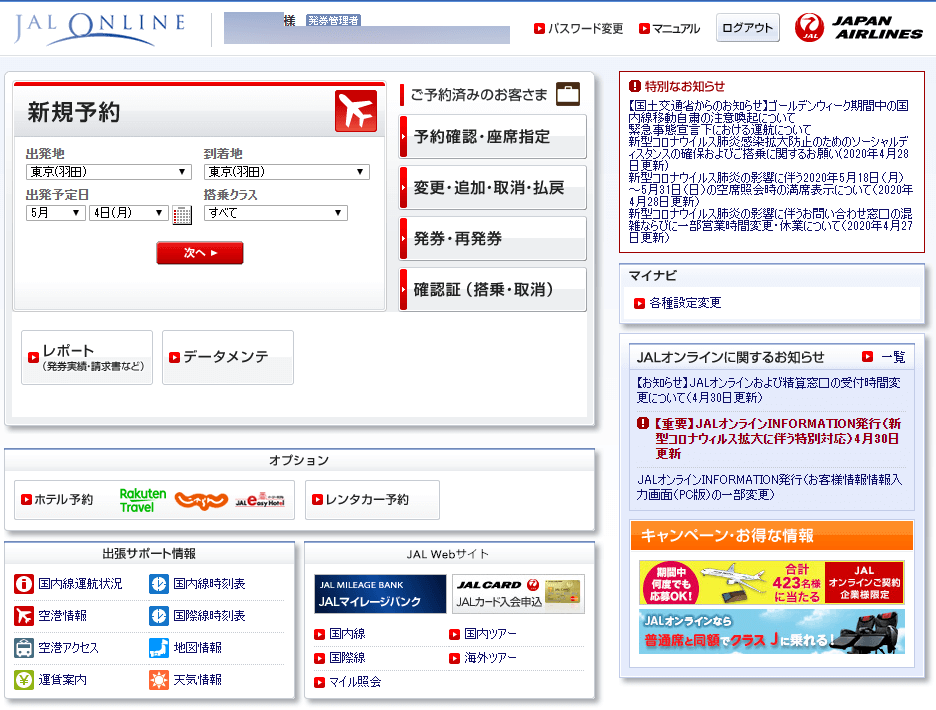

サクララウンジを利用できる「アメリカン・エキスプレス JALオンライン」

アメックスビジネスゴールドを持っていると、「アメリカン・エキスプレス JALオンライン」を利用できるのもメリットです。

JALオンラインは、契約した法人の経営者・従業員が、24時間365日いつでもどこでも国内線の予約、発券が可能な法人向けのインターネット予約サービスです。

導入費・使用料・年会費などは一切かかりません。立替払い&精算の手間がないので経理の手間が軽減して間接業務ないしバックオフィス・コストが削減できます。

利用代金はアメックスビジネスグリーンで精算できるので、ポイントも獲得可能。個人でJALを普通に予約するのと同様に、先得割引・特便割引も利用でき、JALマイル・FLY ON ポイントは出張者に付与されます。

JALオンライン限定運賃「eビジネス6」があり、同一路線に6回搭乗できます。無記名式なので、複数の社員で分けあえて便利です。

JALオンラインでクラスJを予約して新規に発券すると、クラスJ料金(1,000円)が無料となるキャンペーンを定期的に開催。サクララウンジが利用できるキャンペーンも開催事例があります。

しかも、アメックス・ビジネス・カード会員限定の特典もあり、新規登録で国内線のサクララウンジを無料で利用できる電子クーポンがプレゼントされます。

向いている方・不向きの方

アメックスビジネスグリーンの主要なベネフィットに鑑みると、おすすめできる方、そうでない方が明白となります。

こんな方におすすめ

- 旅行・出張に定期的に行く機会がある方

- 年最高500万円のショッピング保険がほしい方

- クラブオフの優待特典(通常 年6,000円/税抜)を使う

- アメックスのセンチュリオン券面に魅力を感じる方

- JALの利用頻度が多い法人(クラスJが無料)

- アメックスのイベントに参加したい方

- 時として多額の決済がある方

- セール・海外サイトなど返品不可という条件での買い物が多い方

おすすめできない方

- 旅行・出張の機会が皆無

- ショッピング保険は不要

- センチュリオン券面・ステータスに無関心

- カード利用金額は大きくない

- クレジットカードは1枚しか持ちたくない(VisaかMastercardがおすすめ)

利点・欠点、長所・短所を総合考慮すると、ライフスタイル・価値観によっては無用の長物となり、コストばかりが発生するケースもあります。コスパを重視する場合は、以下2枚のどちらかがおすすめです。

- NTTファイナンス Bizカード レギュラー:年会費無料で1%還元

- EX Gold for Biz:年会費2,000円(税抜)で還元率0.6%~1.1%、コース料理1名分無料サービス・空港ラウンジ特典

しかし、生活スタイル・事業の形態によっては年会費を上回る価値を享受できます。国内外の旅行・出張、カード決済可能額の大きさと各種保険に優位性があります。

アメックスビジネスグリーンのポイントの仕組み

アメックスビジネスグリーンはカードショッピング100円(税込)ごとに、AMEXのメンバーシップ・リワードのポイントが1ポイント貯まるのが原則。ただし、ポイント対象外だったり、ポイント付与率が半減する支払先があります(一覧)。

逆に「ボーナスポイント・パートナーズ」という特約店では、メンバーシップ・リワードのポイントが通常より2倍~10倍貯まります。

主な店舗例

- 高島屋オンラインストア

- じゃらん

- アルマーニ リストランテ

- ケイト・スペード ニューヨーク オンラインショップ

- Oisix (おいしっくす)

- 全国のシモンズギャラリー

- ボーズ 公式オンラインショップ

ポイント交換先

形式的なポイント還元率は1%であり、実質的な還元率は交換先によって変化します。

主な交換先

- 航空マイル

- ANA SKY コイン

- アメックスのイベントへの参加(現金払いの場合は抽選)

- ポイントフリーダムで利用料金に充当

- Eクーポン(リアルタイム)

- 商品券、他社のポイントへの交換

- 500以上の膨大なアイテム

マイルや他のポイントへの交換は、メンバーシップ・リワード・プラスに加入しているか否かで交換レートが変わってきます。

| ジャンル | 名称 | メンバーシップ・リワード・プラス | |

|---|---|---|---|

| 加入 | 未加入 | ||

| マイル移行 | 提携航空会社のマイル | 0.8% / 1%(※) | 0.50% |

| ポイント移行 | ANA SKY コイン | 1.00% | 0.33% |

| 楽天ポイント | 0.50% | 0.33% | |

| ヒルトン・オナーズ | 1.25% | 0.625% | |

| Marriott Bonvoy | 0.30% | 0.15% | |

| 旅行代金の支払い | アメリカン・エキスプレス・トラベル オンライン | 1.00% | 0.40% |

| H.I.S アメリカン・エキスプレス・トラベル・デスク | 0.80% | 0.40% | |

| 日本旅行の各店舗 | 0.80% | 0.40% | |

| ネット通販での支払い | dショッピング、ビックカメラ.com、マルイウェブチャネル、ベルメゾン等 | 0.50% | 0.30% |

| カード利用後の代金に充当 | 航空会社でのカード利用 | 1.00% | 0.30% |

| ホテル・旅行代理店などの加盟店でのカード利用 | 0.80% | 0.30% | |

| 旅行関連以外でのカード利用 | 0.50% | 0.30% | |

※ANA以外の航空マイルへの移行は1,250ポイント→1,000マイル(0.8%)

通説に則り1マイル2円と考えると、マイル交換に使えば実質還元率は1.6%~2%となります。

マイル以外では全日本空輸の航空券等を購入できるANA SKY コインが1ポイント1円で交換できて便利です。

おすすめの交換先

- ANAマイル:1ポイント→1マイル(年間4万マイル迄)

- その他のマイル:1ポイント→0.8マイル(年間上限なし)

- ANA SKY コイン:1ポイント→1円

- ポイントフリーダムで利用料金に充当:1ポイント0.5~1円

- ポイントでの年会費の支払い:1ポイント0.5円

なお、アメックスのポイント1,000ptは、ヒルトンのポイント1,250ptに交換でき、形式的な還元率は1.25%となります。

しかし、ヒルトンのポイントの価値は1ポイント0.4~0.7円程度なので、実質的な価値の側面では妙味はありません。

メンバーシップ・リワード・プラスにてお得なレートで交換可能

.png)

アメックスビジネスグリーンには「メンバーシップ・リワード・プラス」というサービスがあります。

参加登録費(年会費)は3,000円(税抜)であり、一度登録すると解約しない限り2年目以降は自動更新されます。

メンバーシップ・リワード・プラスに登録すると、ポイントをマイルや他社ポイントへ移行する際の換算レートがアップ。また、当初は最大3年間のポイントの有効期限が無期限になります。

更に、Amazon、Yahoo!ショッピング、iTunes Store、JAL、H.I.S.でポイント3倍となるボーナスポイント・プログラムを利用可能になります。

「アメリカン・エキスプレス・オンライン・サービス」という会員専用サイトで簡単に登録できます。

登録者限定のキャンペーンもあり、季節に合わせたオリジナルアイテムなど多様な品物を最大40%ディスカウントのポイント数で交換できます。

-

アメックスのプレミアムコレクションを保有者が解説

続きを見る

マイルへの交換が最もお得

アメックスのポイントを航空マイルに移行する場合、通常は2,000ポイント→1,000マイルのレートでの交換となります。

しかし、メンバーシップ・リワード・プラスに入ると、貯めたポイントを良い交換レートで15の航空会社のマイルに移行できます。

- ANAマイル:1,000ポイント→1,000マイル(1対1のレート)

- ANA以外の航空マイルへの移行:1,250ポイント→1,000マイル(1対0.8)

日々のカードショッピングでANAマイル還元率は基本1%、その他の航空会社のマイルは0.8%貯めることが可能です。

交換可能なマイレージプログラムの数が多いのがメリットです。ポイントをマイルに移行できる航空会社は下表のとおりです。

| 航空連盟 | 航空会社名 |

|---|---|

| スターアライアンス | ANA、シンガポール航空、スカンジナビア航空、タイ国際航空 |

| ワンワールド | キャセイパシフィック航空、フィンランド航空、ブリティッシュ・エアウェイズ、カタール航空プリヴィレッジクラブ |

| スカイチーム | デルタ航空、フライング・ブルー(エールフランス航空・KLMオランダ航空)、、チャイナエアライン |

| なし | ヴァージン・アトランティック航空、エティハド航空、エミレーツ航空 |

有効期限がないのでファーストクラスを目指してコツコツとマイルを貯めることもできます。マイルへの移行手数料もかかりません。

ボーナスポイント・プログラムによって、Amazon、Yahoo!ショッピング、iTunes Store、JAL、H.I.S.ではマイル還元率が2.4%~3%となります。

ANAのみ5,000円(税抜)の参加登録費が別途かかります。また、ANAマイルへのポイント移行は、年間40,000マイルが上限です。

メンバーシップリワードANAコースの年会費は、意外なことにポイント還元の対象です。

注意点

- 別途ANAのみ5,000円(税抜)の参加登録費が発生

- ANAマイルへのポイント移行は、年間40,000マイルが上限

メンバーシップ・リワード・プラスの費用は節約可能

アメックスのポイントは、交換時にメンバーシップ・リワード・プラスに加入しているか否かで交換レートが決まります。常に加入している必要はなく、交換する時だけ入会していればOK。

したがって、ポイントをマイルに移行する時だけ会員になり、移行後はメンバーシップ・リワード・プラスを退会すれば、3,000円(税抜)の費用を払う年を少なくすることができます。

例えばポイント交換を3年に1回にすれば、1年あたりの費用は1,000円(税抜)で済みます。

ポイントの有効期限

アメックスビジネスグリーンのポイントの有効期限は3年ですが、一度でも交換をするか、メンバーシップ・リワード・プラスに加入すれば有効期限が無期限になります。

ビジネス・カードならではの事業サポート

アメリカン・エキスプレス・ビジネス・グリーン・カード」には、個人向けのアメックスにはない個人事業主・中小企業経営者向けの付帯サービスが充実しています。

「クラウド会計ソフト freee」へのデータ連携

カード利用情報を「クラウド会計ソフト freee」に自動反映させられます。面倒な会計ソフトの入力が不要になり、日々の経理業務の効率化や経営分析に役立ちます。

安全にデータ連携を行えるAPI連携を採用しているので、セキュリティ面でも安心して利用可能です。

ビジネス・コンサルティング・サービス

ビジネスを伸ばしたい、業務改善をしたいと考えている場合、適切な経営コンサルタントを紹介してくれて、簡単な経営相談が受けられます。

その他ビジネスのノウハウをまとめたCD/DVD、セミナーなどの料金優待もあります。

ビジネス情報サービス「ジー・サーチ」の月会費が無料

G-Search(ジー・サーチ)は、入札・落札公告情報、企業情報、新聞・雑誌記事、人物情報などまで、幅広く収録した日本最大級のビジネス情報データベースサービスです。

「帝国データバンク企業情報」や「東京商工リサーチ企業情報」などからビジネス情報をオンライン入手できます。

アメリカン・エキスプレス・ビジネス・グリーン・カード」の会員は、G-Searchを月会費無料で利用できます。取引先情報や市場動向などをリサーチする際に活用できます。

国内はもちろん、海外企業の与信概要情報調査、信用情報調査、企業スクリーニングなどの調査結果をレポート形式にまとめて報告してくれるサービスです。

年会費無料で利用でき、自身で調べる手間や時間の軽減に役立てることができます。

メルマガ&情報誌「ビジネス・ニューズライン」

「eNewsline for Business」というメルマガがあり、毎月1回送ってくれます。

カード付帯サービスの活用法、新サービスや割引・優待特典の案内、カード会員向けのイベント・期間限定キャンペーンのお知らせなどの情報を知らせてくれます。

また、情報誌「ビジネス・ニューズライン」を利用明細書に同封して送ってくれます。各分野の専門家のビジネス・コラムも掲載されており、経営者の方々に役立ちます。オンライン・サービス内から見ることもできます。

利用代金明細書

1ヶ月に1度、ビジネス・カードをお持ちの社員の方ごとに、利用金額や店名、業種を日付順に記載して届けてくれます。

費用科目の仕分けや用途のチェックが容易に行え、経費を明確に把握できます。

オンライン・サービス

最新のカード利用額・過去の利用代金明細書・特典の確認など、様々なサービスを、いつでも安全でスピーディーにウェブサイト上で利用できます。

利用明細はPDFの他、CSV、Excelファイル形式などでダウンロードすることも可能です。

NIKKEI OFFICE PASS

全国のシェアオフィスやコワーキングスペースの自由席が利用できるサービスを最大10%OFFで利用できます。

出張先、移動途中、次のアポまでの時間調整、リモートワークなどにおいて、事前予約なしで活用可能です。

旅行・出張で便利なトラベル特典

アメックスビジネスグリーンには、プライベートのトラベルからビジネスでの出張まで、幅広く役立つ空港でのベネフィットが付帯しています。

主な7つのメリットで挙げた空港ラウンジ(同伴者1名も無料)、手荷物無料宅配(往復1個)以外にも豊富な特典が用意されています。

- H.I.S.アメリカン・エキスプレス・トラベル・デスク

- アメリカン・エキスプレス・トラベル・オンライン

- 無料ポーターサービス

- 空港クロークサービス

- 空港パーキング

- カード緊急再発行

H.I.S.アメリカン・エキスプレス・トラベル・デスク

H.I.S.アメリカン・エキスプレス・トラベル・デスクは、エイチ・アイ・エスの豊富な品揃えの中から、アメックスカード会員専任の担当者が旅の提案をしてくれるサービスです。

要望に合わせて膨大な数の選択肢から提案・予約手配をしてくれます。旅行のコンシェルジュのような特典です。

アメックスの利用明細に同封されている「NEWSLINE」にもツアーの例が掲載されており、イメージを膨らませられます。

出発日・帰国日、人数と旅行目的、行きたい地域(アバウトでもOK)、予算、ホテルの条件、観光スポットの要望などを伝えると、カスタマイズして提案してくれます。

旅行プランの提案・企画については手数料が発生しないので、申し込まなくてもOKです。

海外旅行の航空券・ホテルを調べて予約するのが面倒だったり、自分では想定できなかった旅行プランに出会いたい方、旅行のプロフェッショナルに無難で失敗がない企画を立ててほしい方などに向いています。

デメリットは航空券・クルーズ船・ホテルなどの手配・予約に関しては手数料が発生する点です(手数料一覧)。

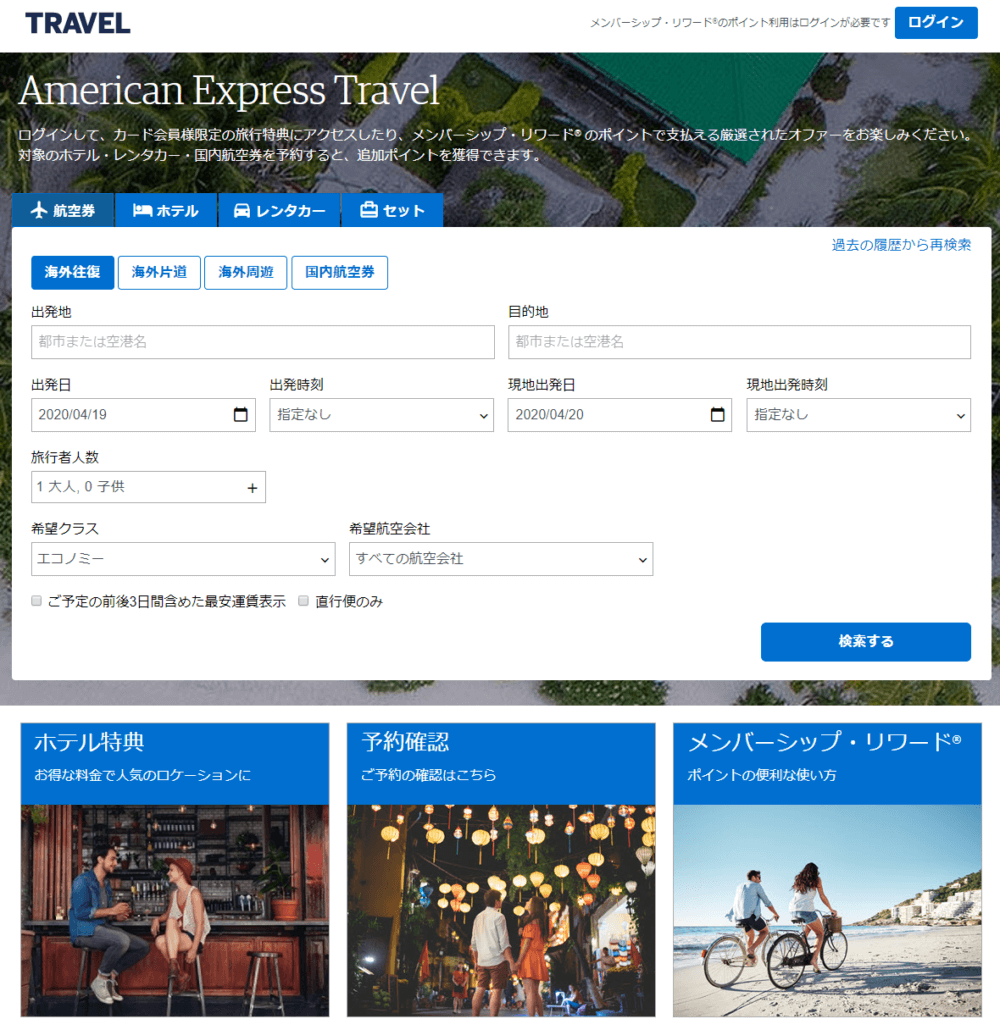

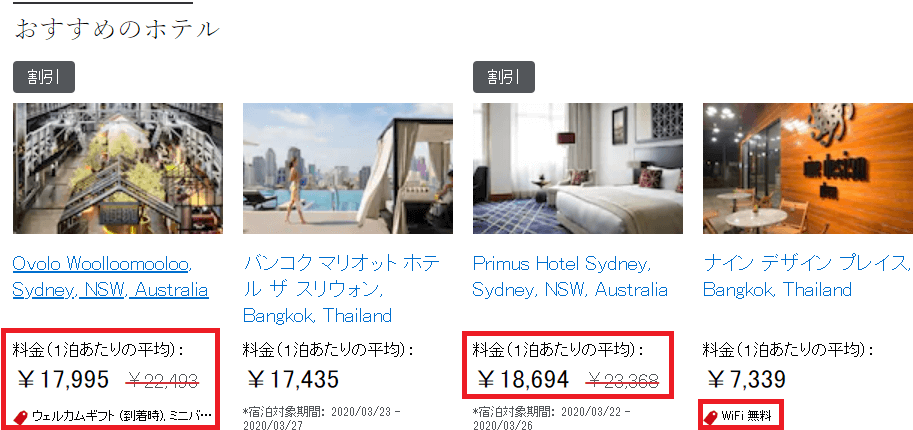

アメリカン・エキスプレス・トラベル・オンライン

アメックスがエクスペディアと提携して運営している予約サイト「アメリカン・エキスプレス・トラベル・オンライン」を利用できます。

パソコン・スマホ・タブレット等で国内外のホテル・航空券や・レンタカーの予約が可能です。

独自メリット

- カード決済でポイントが2倍と優遇

- メンバーシップ・リワードのポイントを利用可能

- 嬉しいオファー・割引が用意

- トリップアドバイザーのユーザー評価が見やすく掲載されているので便利

- わからないことがあったら電話で問い合わせが可能

アメリカン・エキスプレス・トラベル・オンライン独自の割引、ウェルカムギフト、Wi-Fi無料などの特典が用意されています。

また、カスタマーサポートが充実しており、わからないことがあったら電話やメールで問い合わせられます。

連絡先

- 営業時間 (日本時間):平日9時~17時半 (土日祝は休み)

- 電話番号:0120-917-027(海外・携帯電話からは、03-3220-6220)

- Email:travelonlinejp@service.americanexpress.com

基本的には自力でネットにて調査しつつ、細部や不明点を気軽に質問できるのが、他の宿泊サイトにはない利点です。

-

アメリカン・エキスプレス・トラベル オンラインのガイド!

続きを見る

無料ポーターサービス

出発時は空港の駅改札口やバス停からチェックインカウンターまで、帰国時は到着ロビーから空港の駅改札口やバス停まで、専任スタッフが荷物を運んでくれる「無料ポーターサービス」を使えます。

成田国際空港、関西国際空港で利用可能。手荷物無料宅配は一人当たりスーツケース1個ですので、それ以上の重い荷物がある場合に利用すると便利です。

他社クレジットカードの特典はもちろん、有料でも提供されていないので、アメックスカードだけのオンリーワンのベネフィットです。

確かになくてもよい特典ではあり、不要不急であることは否定できません。しかし、実は希少価値が高い唯一無二のサービスですよ!

-

アメックスの無料ポーターサービスのメリット・デメリットを解説!

続きを見る

空港クロークサービス

乗継便の待ち時間などに、空港内手荷物預かり所で荷物を無料で預けられます。

利用は当日のみ有効で、日をまたいで預けることはできません。

中部国際空港で利用でき、カード会員1名につき荷物2個まで無料です。

空港パーキング

空港からのアクセスが良好な駐車場で、割引・優待特典を受けられます。

対象空港

成田国際空港、関西国際空港

また、伊丹空港では駐車場の優先予約を利用できます。

カード緊急再発行

万が一のカード紛失時には、状況に応じて至急再発行が可能な場合もあります。

緊急再発行は滞在地域などによって対応が変わってきます。

旅行に便利な優待・割引・手配サービス

アメックスビジネスグリーンには、空港での特典・電話サポート以外にも、「旅・Fun」と題して、トラベルに役立つ特典が満載となっています。

- 毎月先着100名に一休.comでの3,000円OFFのクーポンコード

エクスペディアで8%割引などの優待特典

- アップルワールド.com 5%OFF

- 大型手荷物宅配優待特典(JALエービーシーの公示価格より1,000円OFF)

- 海外用レンタル携帯の割引

- トラベル・サービス・ロケーション

- レンタカー割引

- エクスプレス予約

充実の付帯保険

付帯保険の側面では7つの主なメリットで挙げたショッピング保険以外にも、ユニークな保険が付帯しているのが特徴です。

海外旅行傷害保険

アメリカン・エキスプレス・ビジネス・グリーン・カード」はアメックスらしく旅行保険も充実。個人用カードよりも遥かに充実しています。

業務上の出張だけではなく、カード保有者のプライベートの旅行も補償対象。家族特約があり、基本会員/追加会員と生計をともにする同居の家族・親族の方にも、カード会員と多くの補償項目で同額の補償があるのも大きなメリットです。

| 補償項目 | カード会員(基本/追加) | カード会員(基本/追加)の家族 |

|---|---|---|

| 傷害死亡・後遺障害 | 最高5000万円 | 最高1000万円 |

| 傷害治療費用 | 最高300万円 | 最高300万円 |

| 疾病治療費用 | 最高300万円 | 最高300万円 |

| 賠償責任 | 最高4000万円 | 最高4000万円 |

| 携行品損害 (自己負担3,000円) | 1旅行50万・年100万円 | 1旅行50万・年100万円 |

| 救援者費用保険期間中) | 最高400万円 | 最高400万円 |

補償額は個人向けのアメックス・グリーンを圧倒的に凌駕して頑健な内容です。

死亡・後遺障害以外は保険金額(カード会員)がアメックス・ビジネス・ゴールドと同一で手厚く、安価なプラチナカード級の内容となっています。

利用頻度が高くて重要なケガ・病院による入院等の治療費用も300万円あるのもナイス。

ただし、海外は医療費が高額な地域が多く、病院に運ばれて入院したら数百万円といった費用になることもあります(ジェイアイ傷害火災保険の海外旅行保険事故データ)。

より高額の海外旅行保険を確保しておくと安心です。年会費無料で海外旅行保険が自動付帯のエポスカード、横浜インビテーションカード、Booking.comカードをサブカードとして寝かせておけばカバーできます。

死亡・後遺障害以外の補償は上乗せされるので、これらは使わなくてもお得なクレジットカードです。

アメックスビジネスグリーン+これら3枚を保有すると、合計で870万円の傷害治療費用、800万円の疾病治療費用の補償を確保できます。

国内旅行傷害保険

国内旅行保険も利用付帯で最高5000万円の死亡・後遺障害の補償があります。会員の家族は最高1000万円。入院・手術・通院などの補償はありません。

リターン・プロテクション

アメックスビジネスグリーンで購入した商品の返品を、購入したお店が受け付けない場合、購入日から90日以内なら、購入金額をカード会員の銀行口座に払い戻してくれます。

商品が未使用で損傷がない場合のみで、1商品につき最高3万円、1会員につき年間最高15万円までとなります。

食品、動物、土地・建物、自動車、オートバイ、希少硬貨、パソコン等のソフトウェア、オンラインコンテンツなど一部対象外となる商品もあります。

オンライン・プロテクション

アメリカン・エキスプレス・ビジネス・グリーン・カード」なら、インターネット上での不正使用による損害は全額補償されます。安心してネットショッピングを楽しめます。

ネット通販で「カード番号を入力するのは不安」という方でも、アメリカン・エキスプレスのカードなら心配は無用。もちろんリアル店舗での不正利用も故意・重過失がない限り補償されます。

-

アメリカン・エキスプレスのオンラインプロテクションはネット不正利用を補償

続きを見る

接待に役立つエンターテイメントサービス

アメックスビジネスグリーンはトラベル関連に強みがあるクレジットカードですが、その他のライフスタイル(エンタメ・ショッピング等)の分野でもベネフィットがあります。

ゴルフデスクでのゴルフコース予約・手配

「ゴルフ・デスク」では無料でゴルフ場を予約・手配してくれます。

- 国内/海外:約800

- 海外:ハワイ、グアム、サイパン)のゴルフ場

予約・お問い合わせは「アメリカン・エキスプレス・ ゴルフ・デスク」です。

連絡先

- 電話番号:0120-020-789

- 営業時間:10:00~17:00/土日祝休

コットンクラブ

ジャズやソウル等のアーティストが出演する東京・丸の内のエンターテイメントクラブ「COTTON CLUB(コットンクラブ)」にて、カード会員限定の特典があります。

年4回のアメリカン・エキスプレス スポンサード公演など、アメックス会員限定のイベントが実施。「THE BLUE SESSION」等のイベントも開催されています。

アメリカン・エキスプレスのカード会員限定で、藤井フミヤ、森高千里、一青窈など著名アーティストのステージが特別料金で用意されます。

-

アメックスのコットンクラブの優待割引を解説!意外に知らない特典とは?

続きを見る

新国立劇場

本格オペラ、バレエ、現代舞踊、演劇といったジャンルの舞台が上演されている「新国立劇場」では、先行予約・オペラトーク無料など多様な優待特典を享受できます。

-

アメックスの新国立劇場の優待特典を解説!割引を超越したベネフィットが満載

続きを見る

アメックス共通特典

American Express Experiences、エクスペディアでの割引、阪急メンズ東京での期間限定優待などがあります。

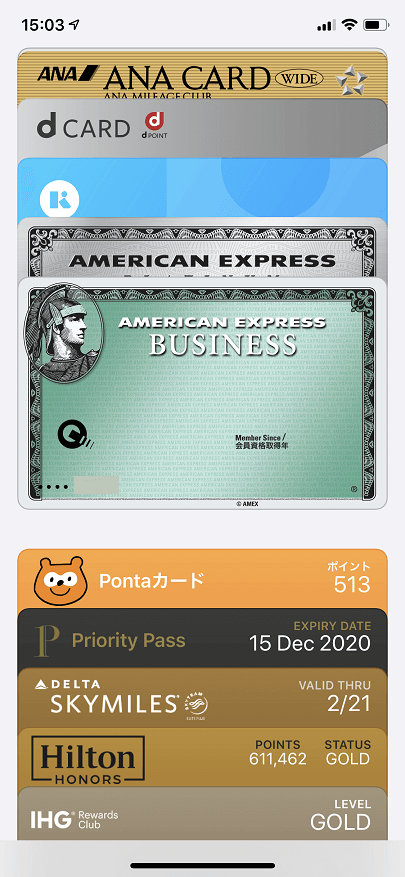

電子マネー対応

Apple Payに対応!Suica利用分はポイント対象外

7以降のiPhone、Series 2以降のApple Watchは、おサイフケータイに類似するサービス「Apple Pay」が利用可能です。

アメックスビジネスグリーンをApple Payに登録すると全国のQUICPay加盟店でお買い物でき、ポイントも貯まります。また、モバイルSuicaに類似した仕組みで電車・バス等に乗ることができます。

ただし、Suicaチャージ・Suicaグリーン券・定期券・モバイルSuica特急券など、Apple PayのSuica利用分はポイント付与の対象外です。

Suicaチャージは、ビューカードなどのApple PayのSuicaでポイントが貯まるクレジットカードを利用しましょう。

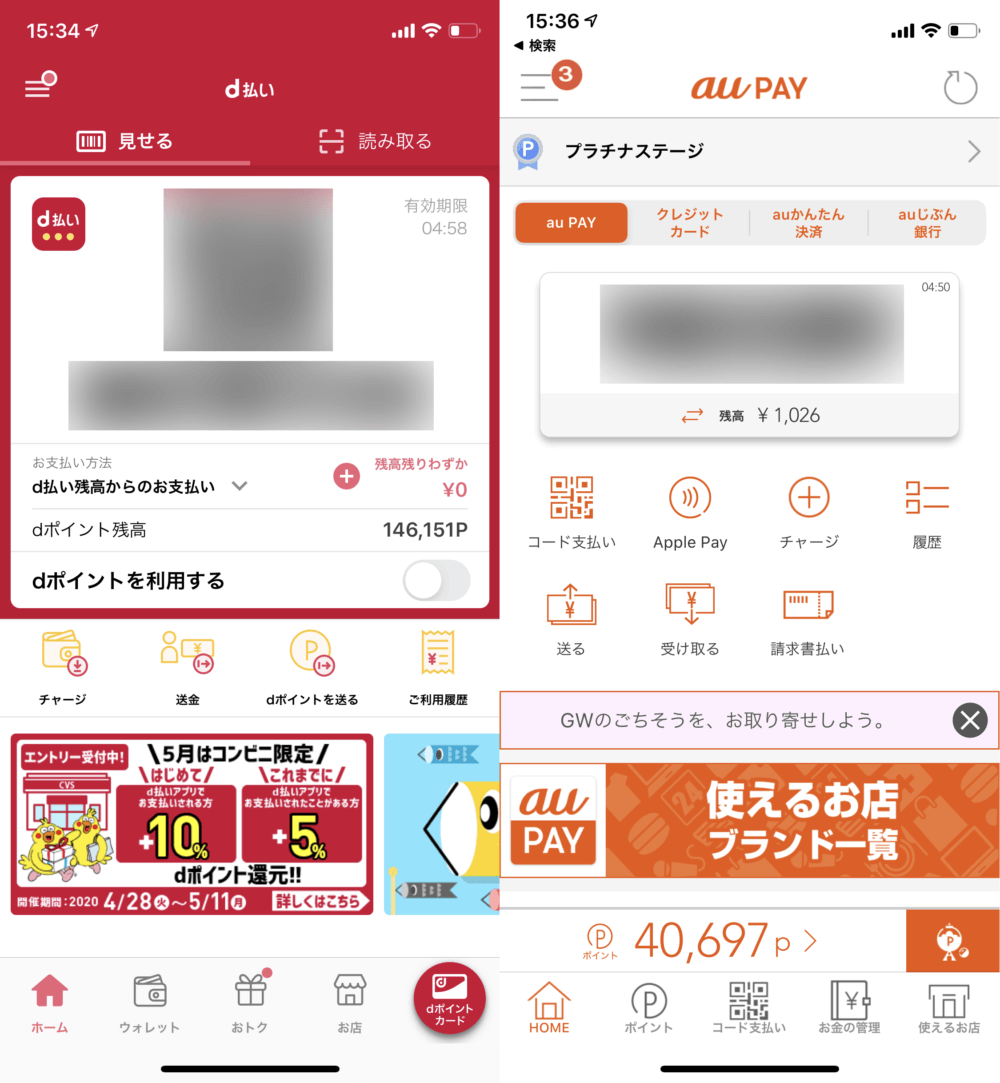

d払い・au PAYを利用可能

アメックスはVisa/Mastercardに次いで、Payサービスを幅広く利用可能な国際ブランドです。

アメックスのタッチ決済

アメックスビジネスグリーンは「American Express Contactless」という非接触IC型決済サービスを利用可能。いわゆる「タッチ決済」「コンタクトレス決済」と呼ばれるNFC決済です。

以下はアメックスプラチナの写真ですが、アメックスビジネスグリーンも同様に利用可能。

日本国内ではセブン-イレブン、ローソン、マクドナルド、コカ・コーラの一部自販機、関空などで利用可能。海外ではアメリカ、イギリス、シンガポール、オーストラリアなどで使えます。

店頭ではスタッフに対して「アメックスで」と述べて対応カードを端末にかざせばOKです。

-

アメリカン・エキスプレスのタッチ決済(コンタクトレス)は便利!アメックスのNFCペイメント

続きを見る

その他カード基本情報

国際ブランド

アメックスビジネスグリーンの国際ブランドは、アメリカン・エキスプレスのみです。アメックス社の日本オフィスの設立は1917年で、100年を超える歴史があります。

アメックスは使えるお店が少ないというイメージがかつてありましたが、JCBとの提携によって、現在はほとんどのJCB加盟店でもアメックスを利用できます。

価格.comの「クレジットカードでもっともステータスを感じる国際ブランドは?」というアンケートでは、1位アメックス、2位ダイナースクラブ、3位VISAとなりました。

アメリカン・エキスプレスのステータスは客観的に高く評価されています。

- アメリカン・エキスプレス:35.7%

- ダイナースクラブ:31.5%

- VISA:14.6%

- JCB:8.0%

- Mastercard:7.0%

もちろんステータスというのは還元率等のスペックとは異なり、明白に数字化できるものではなく、自己満足と評価することも可能です。

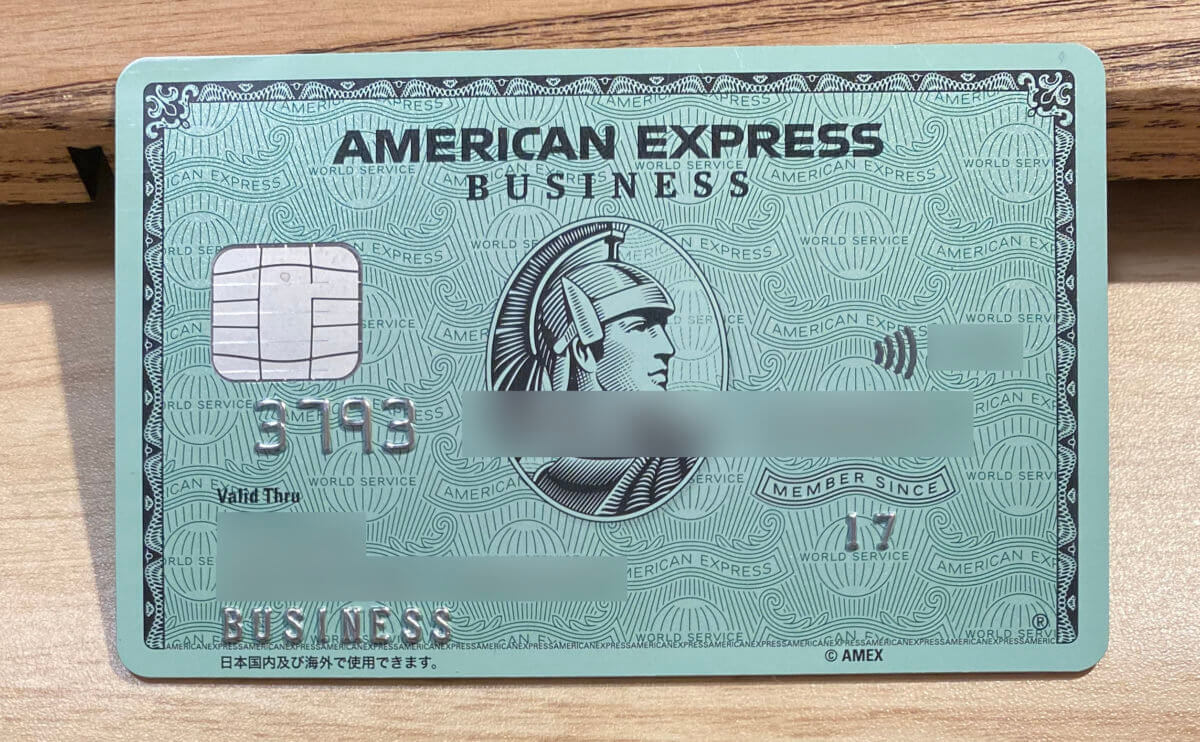

ただし、アメリカン・エキスプレスならびにアメックスビジネスグリーンの券面の存在感は世界中で随一であり、日本のカード会社のプラチナカードよりも海外では知名度が高い傾向にあるのは事実。

当然センチュリオンロゴがどっしり構えるアメックスビジネスグリーンを持っていれば、「しっかりしている人」の証明になり、プライベート・ビジネスの人間関係で信用を得られます。

世界中の至る場所で「アメックスビジネスグリーンを持っているこの人は、ある程度の金融リテラシーがあり、基本的な経済力・マネーリテラシーを保持している」と思われます。

エクスクルーシブなエクスペリエンス

アメックスビジネスグリーンは世界中で知名度が高いステータス・カードなので、エクスクルーシブなエクスペリエンスが厳しいイメージがありますね。

アメックスには、一律の限度額は設定されていません。ユーザー一人一人の状況に応じてフレキシブルに利用に際しての目安額が設定されています。

これは上にはもちろん、下にも柔軟なのが特徴。10万円や20万円といった極めて僅少な利用限度額が設定されるので、万が一の貸し倒れの際に被る打撃も極小化できることが申込に考慮されています。

本人認証サービスにも対応

アメックスはインターネットでの本人認証サービス(いわゆる3Dセキュア)に対応しています。「American Express SafeKey」という名前です。

カード会員が参加加盟店でオンライン・ショッピングする際、カード番号や有効期限などに加えて、Eメールで届くワンタイムパスワード入力が必要となります。

加盟店の例は、ANA、dショッピング、ビックカメラ.com、マルイウェブチャネル、BUYMA、ベルメゾンなどです。

第三者が不正に買物をしようとしても、ワンタイムパスワードによる本人認証が必要となるため、カードの不正使用を防止できます。

同じブラウザでアメックスの会員サイトにログインしている場合など、本人認証が不要な場合は、ワンタイムパスワードの入力は必要がありません。

普段アメックスのオンラインサービスを使っていれば手続きは不要となり、利便性とセキュリティの両方に配慮されています。

-

アメックスの本人認証「American Express SafeKey」はワンタイムパスワード方式

続きを見る

デメリット

アメックスビジネスグリーンには利点が多い反面、欠点も存在しています。

高額な年会費

アメックスビジネスグリーンの年会費は12,000円(税抜)と他社ビジネスゴールドカード級となっています。

しかし、このデメリットは多種多様なサービスが付帯しているので仕方ないと言えます。

ただし、コアのメリットはトラベル関連サービスやステータスですので、これらに興味がない方は保有するメリットがありません。

電子マネーチャージ・Kyashがポイント対象外

アメックスビジネスグリーンはポイント二重取りができて+0.2%となるKyash Cardへのチャージができないのが欠点です。

また、プリペイド型電子マネーへのチャージがことごとく還元の対象外です。

電子マネーにチャージしたい場合は、サブカードとして対応のクレジットカードを使いましょう。

| 電子マネー | カード名 | 還元率 | 年会費(税抜) |

|---|---|---|---|

| nanaco | セブンカード・プラス | 0.50% | 無料 |

| 楽天Edy | リクルートカード | 1.20% | 無料 |

| エポスカード | 0.50% | 無料 | |

| WAON | イオンカードセレクト | 0.50% | 無料 |

| JALカード (JCB/ TOKYU/DC) | 0.5-1.0% | 2,000-31,000円 | |

| モバイルSuica | ビックカメラSuicaカード | 1.50% | 年1回の利用で無料 |

| 「ビュー・スイカ」カード | 1.50% | 477円 | |

| PASMO | TOKYU CARD ClubQ JMB | 1.00% | 1,000円 |

| ANA To Me CARD PASMO JCB | 0.50% | 2,000円 | |

| To Me CARD Prime PASMO | 0.50% | 年50万円以上利用で無料 | |

| OPクレジットカード | 0.50% | 年1回の利用で無料 | |

| 京王パスポートVISAカード | 0.50% | 年1回の利用で無料 | |

| ANA TOKYU POINT ClubQ PASMOマスターカード | 0.5-1.0% | マイ・ペイすリボ 利用で751円 | |

| JALカード OPクレジット | 0.5-1.0% | 2,000円 | |

| モバイルPASMO、 SMART ICOCA | REXカード | 1.25% | 無料 |

| オリコカードザポイント | 1.00% | 無料 | |

| ヤフーカード | 1.00% | 無料 | |

| リーダーズカード | 1.257% | 年30万以上利用で無料 |

キャッシュレス診療が利用不可能

アメリカン・エキスプレス・ビジネス・グリーン・カード」の海外旅行保険では、キャッシュレス診療が利用できません。

キャッシュレス診療は海外の医療機関で受診した際に、医療費を支払うことなく、保険会社が直接支払ってくれる方式。手持ちに現金がなくてもOKのため、極めて利便性が高いサービスです。

ただし、アメックスビジネスグリーンでは利用できないので、病院などでは医療費を支払い、帰国後に請求してお金を取り戻す必要があります。

医療費を支払えるだけの現金を持っていることは稀なため、使い勝手が悪いのが実情です。

ただし、キャッシュレス診療に対応している病院は、主要国の都市部に集中しており、近くに使える医療機関が全くないという地域も多々あります。そのような際にはこの欠点は無関係です。

キャッシングが利用不可能

アメックスビジネスグリーンを含むアメリカン・エキスプレス発行カードは、キャッシングが不可能です。

日本国内ではなくても構わない方が多いですが、海外キャッシング(外国ATMでの現地通貨引き出し)は使えると便利です。

したがって、アメックスビジネスグリーンのみを持って海外に行く場合は、現金不足にならないように多額を持っていく必要が生じます。

この欠点を緩和するためには、海外キャッシングが低コストのアコムACマスターカードをサブカードとして持つことをおすすめします。

借り入れたら即時にインターネットで繰り上げ返済できるので、利息はなんと無料。米ドルだと0.1%強の為替コストのみでお得です。

サポートを重視する場合はJCB CARD W、ANA JCB一般カード・ソラチカカード等がおすすめ。為替コストも低い傾向にあり、サポートが親切で為替レート・処理日なども明瞭でユーザーフレンドリーです。

利用可能店舗が少ない

利用できる店舗がVISA・Mastercardに比べて少ないのもデメリットですが、サブカードとして使える店舗数が多いVisaカード、Mastercardのブランドの年会費無料カードを作っておけば問題ありません。

なお、Visa/Mastercardと合わせてアメックスを保有するのは、万が一のトラブルのリスクを抑制できて有効です。

2018年6月1日にはヨーロッパ各国でVisaのシステム障害が発生して、カード決済ができなくなりました。イギリスの一部のATMでシステム障害が報じられてから2時間未満の間に現金が空になりました。

万が一の際にカード決済ができなくなる事態を避けるためにも、他の国際ブランド以外にアメックスも持っていればシステムトラブルで困るリスクが低下します。

リボ払い・分割払い・ボーナス1回払いが厳格

PAYFLEXというリボ払い・分割払いを無条件で利用できず、カード入会後3ヶ月の経過・申込が必要となっています。

なお、アメックスビジネスグリーンにはコース料理1名分無料サービスがありませんが、これは年会費2,000円(税抜)のOrico EX Gold for Bizをサブカードとして保有することでカバーできます。

-

アメックスカードのデメリットを解説!アメリカン・エキスプレスのクレジットカードには短所が存在

続きを見る

アメックスビジネスグリーンまとめ

アメリカン・エキスプレス・ビジネス・グリーン・カード」(アメックスビジネスグリーン)は、AMEXのビジネス・カードのスタンダードタイプです。

他社のゴールドカード級の年会費ですが、それに見合う価値を得られる豊富な特典が満載のクレジットカードです。

主なメリット

- 1%のANAマイル付与率、メンバーシップ・リワード・プラスのボーナスポイントプログラム

- ポイントフリーダム、年会費の支払いなどマイル・ANA SKY コイン以外も魅力的なメンバーシップ・リワードのポイント

- クラブオフのVIP会員が無料(通常は年6,000円/税抜)

- 他社プラチナカード級の海外旅行傷害保険

- 年最高500万円のショッピング保険・リターンプロテクション

- 本人だけではなく同伴者1名まで空港ラウンジ無料

- 手荷物無料宅配サービス(往復)、無料ポーターサービス

- ポイントの有効期間が無期限(マイルも無期限で貯められる)

- エクスペディア・一休.comの割引

- アメリカン・エキスプレス JALオンライン

デメリットは高い年会費なので、コスパを重視する場合は、以下2枚のどちらかがおすすめです。

- NTTファイナンス Bizカード レギュラー:年会費無料で1%還元

- EX Gold for Biz:年会費2,000円(税抜)で還元率0.6%~1.1%、コース料理1名分無料サービス・空港ラウンジ特典

アメックスビジネスグリーンと個人用アメックスグリーンと比較すると、海外旅行傷害保険が格段に充実し、海外旅行サポートが案内だけではなく入院の手配までしてくれるオーバーシーズ・アシストとなるのが大きな利点です。

福利厚生に使えるクラブオフVIP会員が無料なので、日本全国でお得な優待割引を受けられます。

1度交換したらポイントが無期限となり、マイルを無期限で貯められるのも利点。ファーストクラスに向けてコツコツと貯めることが可能となります。

リターン・プロテクション、往復の手荷物無料宅配、同伴者1名まで空港ラウンジ無料などはゴールドカードにもほとんどないメリットです。

アメックスのコールセンターの従業員は、ほとんどがアメリカン・エキスプレスの正社員であり、しっかりとしたサポートを受けられます。電話応対は素晴らしく、いつも気持ちよく電話できます。

アメックスビジネスグリーンの年会費は12,000円(税抜)ですが、1日あたりのコストを出すと約33円です。

1日33円のコストでアメックスビジネスグリーンの有形無形のサービスを受けられる点に鑑みると、高い年会費は十分にペイできます。充実の保険はお守りのような安心感をもたらしてくれます。

海外旅行・出張向けサービスだけではなく、クラブオフVIP会員・充実のショッピング保険が魅力的なので、日々の生活でも役立つビジネスカードです。

こんな方におすすめ

- 海外旅行・出張に行く機会がある方

- 国内旅行・出張に行く機会がある方

- カードショッピングの機会が多い方

- クラブオフVIP会員の特典を使う方

- センチュリオン券面・アメックスのステータスに魅力を感じる方

現在、アメックスビジネスグリーンはお得なキャンペーンを行なっています。アメックスビジネスグリーンをまだお持ちでない方は、この機会にぜひ発行してみてはいかがでしょうか。