クレジットカードは、現金を持ち歩かなくても買い物ができる便利なアイテムです。1枚持っていれば、ネットショッピングや実店舗でスムーズに買い物できるのが魅力といえます。

しかし、作りたいと思っていても、おすすめのクレジットカードや作り方が分からないという方もいるのではないでしょうか。

そこでこの記事では、初心者におすすめのクレジットカードと、その作り方について解説していきます。疑問点を解消できれば不安なくカードを作れるでしょう。ぜひチェックしてみてください。

目次

クレジットカードを持つことによるメリットとは?

クレジットカードを持つことにより、いくつかのメリットを享受することが可能です。

クレジットカードは実際の現金が減っていかないので、「使い過ぎてしまうのでは」という怖さもあります。しかし、クレジットカードは現金支払いよりもお得に買い物ができるのです。

ここでは、クレジットカードを持つことによる2つの大きなメリットを紹介します。

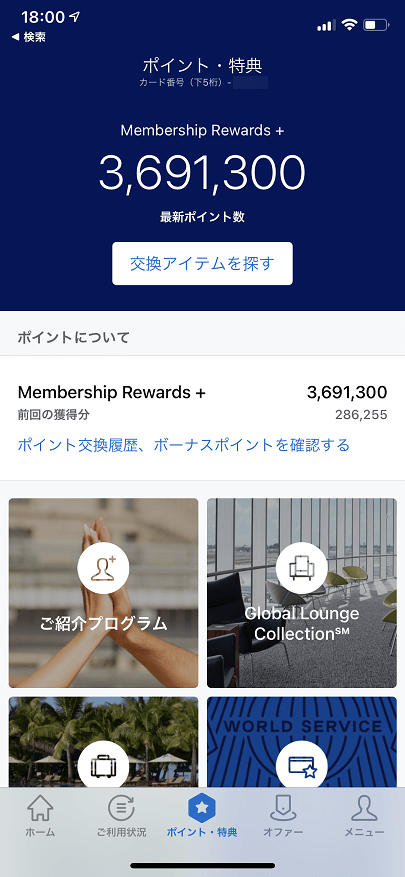

カードを利用するとポイントが貯まる

クレジットカードを利用する大きな魅力のひとつが、「ポイントが貯まる」ということです。現金支払いだと、ただ現金が減るだけで終わります。

しかし、クレジットカードを使えばポイントが貯まるので、結果的に現金支払いよりもお得に買い物ができるのです。

通常のショッピングでどのくらいの還元があるかは、会社によっても異なりますが、おおむね0.5~1%の還元と考えましょう。

クレジットカードによっては、ポイントが貯まれば、「キャッシュバック」を受けることも可能です。

「Tポイント」や「Pontaポイント」も貯まるクレジットカードなら、お店に提示して得るポイントと決済して得るポイントの、「ポイント二重取り」もできるので、さらにお得になるといえるでしょう。

現金を使う機会が減る

クレジットカードを利用することで現金を使う機会がグッと減ります。現金払いがメインだと、現金が少なくなったらATMで降ろさなければいけません。

ATMまで足を運ぶ時間をなくせるのと、ATM手数料を取られなくなることは大きなメリットです。会計をするときに小銭を探す手間も省くことが可能です。

また、大量の現金の入った財布を紛失したときのリスクを解消できます。「クレジットカードも紛失したり盗まれたりしたら、不正利用されるリスクがあるのでは」と考える方もいるでしょう。

詳しくは後述しますが、クレジットカードには保険が付帯しているので、不正利用されても補償があるので大きな心配はありません。

クレジットカードの作り方の流れとは?

初めてだとクレジットカードの作り方の流れが分からず、クレジットカードの作成を躊躇してしまう方もいることでしょう。

しかし、作り方は難しいものではありません。流れを知っておけば、誰でもクレジットカードの申請を行うことが可能です。

ここでは、クレジットカードを作る流れについて解説しますので、ぜひチャレンジしてみましょう。

カード発行を申請する

最初に、クレジットカードの発行申請を行いましょう。発行の申請は、家にいながらパソコンやスマートフォンで簡単に行うことが可能です。

クレジットカード会社のホームページにアクセスし、必要な情報を入力していきます。

入力する項目の代表例

- 氏名

- 住所

- 電話番号

- 勤務先

- 年収(税金を引く前)

- 銀行口座番号

カード会社によって入力する内容は異なりますが、いずれも基本的にはこのような内容を入力します。

インターネットで申し込みを行ったら、免許証や住民票などの本人確認書類のコピーを郵送します。

最近では、スマホのカメラで免許証や住民票を撮影し、それをアップロードして本人確認とするシステムもあり、とても便利です。

また、先に運転免許証番号のみ入力しておき、カードが届いた際に実際の運転免許証を提示して本人確認をするシステムもあります。

申込を受けて結果を待つ

申請が完了したら、次は申込を受けます。申込を受けるといっても、本人が会社に出向いて申込を受けるわけではありません。クレジットカード会社が「信用情報機関」に照会することで申込が行われます。

例えば「今までに融資を申し込んでいるか」、「どのくらいの金額の融資を受けたのか」、「返済に遅延を生じたことはないか」などの情報の照会です。

クレジットカードを申請する方の「信用性」や、「遅延なく支払う能力があるか」などを見極めるのが申込の目的といえます。

-

アメックスの申込はどう!?手順や発行までの期間とは?

続きを見る

カードが発送される

晴れて申込に合格したら、クレジットカードが発送されます。クレジットカードは、本人の元へ「書留」などで送られてきます。

これは、申請者本人以外の方が受け取り、不正利用されることを防ぐための措置です。

申請時に入力した住所と本人確認書類の住所が異なる場合、クレジットカードを受け取ることができません。

本当に申請した本人であるのかを厳重にチェックすることで、不正利用を防いでいます。

引越しをしたのに免許証の住所変更をしていなかった場合は、以下の書類を提示することで受け取りが可能になります。なお、いずれも発行日から半年以内の領収日付の印があるものに限ります。

- 水道やガス、電気などの公共料金の領収証

- 国民年金や国民保険などの、社会保険料の領収証

- 国税、地方税の納税証明書

申請を行ってからクレジットカードが発行されるまでは、1~3週間かかります。発行されるまでの期間はクレジットカード会社によって異なるので、一概にいつとはいえません。

カードを受け取って利用開始

クレジットカードを受け取る際、以下のような本人確認書類が必要となる場合があります。

- 運転免許証

- 健康保険証

- 住民票(発行から6ヵ月以内)

- パスポート

晴れてクレジットカードを受け取ることができたら、裏面の所定欄に署名をします。この署名は重要です。

署名がされていなかった場合、販売店側はクレジットカードの使用を拒否できます。署名がないと、使用しているのが本人かどうか確証を得られないためです。

さらに、署名をしていないクレジットカードが盗難された場合、第三者が勝手に署名を行って不正利用するリスクがあります。

どの会社でも、クレジットカードに署名をするように規約で定めています。その規約を守っていない場合は「規約違反」とされ、不正利用をされても保険が適用されない恐れがあるので注意が必要です。

クレジットカードの発行申込とは何か?

発行の申請を行ったあとに「申込」があります。この申込は、申請者の「信用性」や「支払い能力」をチェックするものです。

もし信用性や支払い能力が低かった場合、クレジット料金の未払いや延滞などが発生し、回収できない恐れがあります。そのため、クレジットカード会社は、慎重に申込を行っているのです。

発行申込で重要視されるポイントについて

申込するポイントはクレジットカード会社で異なりますが、各社ともおおよそ似たようなポイントで申込しています。

申込では「信用情報機関」に申請者の信用情報を照会します。「過去にどのくらいの融資を受けたか」、「返済に遅延はなかったか」などの情報を調べ、申請者の信用度を調査します。

過去に返済の遅延が発生したり、トラブルが発生したりしていると、「信用度が低い」とみなされる可能性が高くなるでしょう。

また、信用情報機関の情報と合わせて、以下のポイントについてもチェックして信用度と返済能力を申込します。

- 年収

- 勤続年数

- 勤務先

- 職業

- 住居形態(持ち家やアパートなど)

- 家族構成

- 配偶者の有無

家族構成は、特に子どもについてチェックを行います。子どもがまだ小さかったり、小学生~高校生であったりすると、大学進学を控えているのでお金がかかる可能性があります。そういった細かい部分までチェックして、信用度や返済能力を申込します。

収入のない学生における発行申込について

通常だと、無職で収入がない方は、クレジットカードの申請を行っても申込に合格するのは難しいでしょう。

しかし、「学生」という立場であれば、無収入であってもクレジットカードの発行が可能な会社もあります。

学生でもクレジットカードの作成ができる会社で、無収入の学生が申込を受ける場合は、親が申込対象になることが一般的です。

これは、申請した学生がクレジットカードを使用した場合、本人ではなく親が代わりに支払うものと考えられているからです。

なお、アメリカン・エキスプレス発行カードでは、アメックスグリーンのみ内定を得た学生なら発行可能となっています。

| 月会費(税抜) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 1,000円 | 500円 | 約1週間 |

| 基本還元率 | マイル還元率 | ポイント名 |

| 1.0% | ANA1.0%、その他0.8% | メンバーシップ・リワード |

- 空港ラウンジ無料で使い放題

- グリーン・オファーズ

- プライオリティパスのスタンダード会員(都度料金)

- 充実の付帯保険(返品まで補償)

- アメックスの豊富なイベントにポイントで参加可能

クレジットカードを作成する際に必要な書類とは?

クレジットカードを申請する場合には、必要な書類を用意する必要があります。

クレジットカードは、お金がなくても買い物ができるという便利なアイテムです。しかし、一歩間違えれば、お金のトラブルや犯罪などが発生する恐れもあります。

そのため、クレジットカードの作成にあたっては申請者本人を確認する書類が必要不可欠です。具体的にどのような書類が必要かを見ていきましょう。

クレジットカード作成時に必要となる主な書類について

クレジッドカードを作成するためには「本人確認書類」が必要です。本人確認書類として使用できるものは、以下のようなものがあります。

【一般的に認められている書類】

- 運転免許証

- 運転経歴証明書

- 健康保険証

- マイナンバーカード

- パスポート

- 住民票(発行から6ヵ月以内のもの)

- 在留カード

- 特別永住者証明書

【カード会社によっては認められている書類】

- 印鑑登録証明書

- 住民基本台帳

- 学生証

基本的に住民票以外は全てコピーで対応可能です。

本人確認書類の住所と現住所が違うのであれば、以下の書類いずれかを添付すれば手続きを行えます。

- 国税、地方税の領収書や納税証明書

- 年金保険料や健康保険料などの領収書

- 電気、ガス、水道などの公共料金の領収書

住所の相違により添付する3つの書類は、いずれも発行から6ヵ月以内のものでなければいけません。また、申請者の氏名と住所が記載されている必要もあるので注意しましょう。

キャッシング枠を申請する場合に追加で必要となる書類について

キャッシング枠を申請する場合は、追加で「年収を証明する書類」が必要です。キャッシング枠とは、クレジットカードを使用してATMで現金を借りられるものです。

実際のお金の借り入れができるようになることから、より信用度のチェックを明確にするために年収を証明する書類が必要となります。

証明する書類として、以下の書類が挙げられます。

- 源泉徴収票

- 直近2ヵ月の給与明細書

- 確定申告書

- 所得や年収の記載がある納税通知書

- 年金額が記載されている年金証書

自営業者の場合は、以下のいずれかの書類が必要です。

- 青色申告決算書

- 収支内訳書

- 事業計画書

クレジットカード会社は年収を証明する書類をチェックし、融資可能であるか、どのくらいの額まで貸せるのかを申込します。

クレジットカードの申込方法とは?

クレジッドカードは、さまざまな方法で申し込みをすることが可能です。方法は「インターネットによるオンライン申込」、「電話申込」、「郵送申込」、「店頭申込」の4種類です。それぞれ特徴があるので、自分に合った方法で申し込みましょう。

また、タイミングによっては「この方法が最もお得」ということもありますので、アンテナを高く張っておくことが重要です。

オンライン申込

インターネットでのオンライン申込は、最も利便性とお得度が高い申込方法といえます。

パソコン、スマホ、タブレットがあれば、24時間365日、いつでも家にいながら気軽に申し込みを行えます。

申し込みの流れとしては、インターネット上の申込画面にて、氏名、電話番号、住所、家族状況、勤務先、年収などの個人情報を入力してデータを送信します。

データを送信したら、運転免許証などの本人確認書類を写真で撮影し、データを送信することもあります。その後、申込が行われ、申込に通ればクレジットカードが届きます。

さらに、会社によっては、インターネットで支払い口座の設定が可能です。多くの金融機関が対応しており、郵送でやりとりする必要がないため、手間がかからず便利なシステムです。

インターネットで申し込みをすると、ポイントが付与されるキャンペーンを行っていることもあります。利便性やお得度の高さから、最も優先順位の高い申込方法です。

電話申込

電話でもクレジットカードの申請申込は可能です。しかし、電話申込ができる会社は少ないため、この方法を行う際は注意しましょう。

電話申込は、特に特典やキャンペーンなどはないことがほとんどでしょう。そのため、インターネットを使用できる環境にある方は、オンライン申込のほうがお得です。電話でのやり取りは、うまく聞き取れずに手間取る可能性もあります。

クレジットカードの電話での申し込みは一般的ではありません。あくまでも補助的な役割の申し込み方法と考えましょう。

インターネットを使えない、申し込みを行える店舗が近くにないなど、特に地方や山間部にお住まいの方向けの申し込み方法といえます。

郵送申込

ショッピングモールやデパート、家電量販店などでクレジットカードの申込書類が設置されているのを見たことがある方もいるでしょう。

設置されている申込用紙を持ち帰って家で記入し、ポストに投函するのが「郵送申込」です。

インターネット申込と同じように、氏名、電話番号、住所、家族状況、勤務先、年収などの個人情報を記入しましょう。

本人確認書類が必要であれば、運転免許証などのコピーを同封します。記入後は、個人情報保護シールを貼り付け、内容が見えないようにしてポストに投函します。申込に合格すれば、クレジットカードが郵送されてきます。

郵送申込はあまりメリットがありません。強いて挙げるのであれば、自宅にインターネット環境がない、近くに申し込みを行える店舗がない場合には重宝します。

郵送申込でのキャンペーンが行われることは期待できないため、インターネットや店頭申込の方がお得で優先順位が高くなります。

店頭申込

店頭申込は、その名のとおり実際に店先で申し込みをする方法です。インターネット申込と同様に、新規登録でポイントが付与されるキャンペーンを行っている場合があります。

キャンペーン中に登録をすれば、お得に登録できるのがうれしいところです。

キャンペーンや勧誘を受けて申し込みをした場合、普段よりも申込に通りやすくなる期待が持てます。

キャンペーンや勧誘をしているということは、クレジットカード会社が「多くの人にクレジットカードを作ってほしい」という意図を持っているためです。

また、店頭申込は、担当者と直接やり取りしながら申し込みできるというのが魅力です。不明点があればすぐに解消できます。

さらに、記入ミスや勘違いによって、申込の不合格となることを防げる可能性が高まります。

クレジットカードの申込はオンラインがおすすめの理由とは?

クレジットカードを申し込むなら、インターネットでのオンライン申込が最もおすすめです。理由は、「利便性」と「お得度」です。

インターネットでの申し込みは、クレジットカード会社側からしてみれば、人件費が不要でありながら契約できる優れたシステムです。

人件費が浮いた分をユーザーに還元できるというのが、インターネット申込がおすすめである最大の理由となります。

オンライン申込をおすすめする理由について

キャンペーンでお得になる可能性があることが、インターネット申込をおすすめする最も大きな理由です。

例えば、インターネットで申し込みをするとギフト券がもらえたり、一気に多くのポイントをもらえたりします。

インターネットでの申し込みの場合、人件費がかかりません。そのため、クレジットカード会社側のコスト削減にも一役買っており、その分をポイント付与やギフト券などでユーザー側に還元することが可能です。

また、申し込みが簡単であることも、おすすめの理由のひとつです。申請に必要な情報を、インターネット上で全て登録できるので、手間がかかりません。

誤字や字が見にくいというリスクも発生しづらいので、申込にも合格しやすくなるのもポイントです。

郵送申込をおすすめできない理由について

郵送の場合は、個人情報が保護されにくいという脆弱性があります。郵送する際には個人情報保護シールを貼り付けて送付しますが、それが途中で取れないという保証はありません。

また通常の郵便物は追跡が不可能です。そのため、郵送した申込書が確実にクレジットカード会社に届いているかも分かりません。

記入ミスが発生しやすいこともデメリットです。手書きだと、どうしても記入ミスが起こることもあります。

申し込み用紙に記入ミスや訂正が多いと、信用度が低い印象を持たれてしまいます。印象が悪いと申込に合格しづらい可能性もあるため、ミスの少ないインターネット申込がおすすめです。

クレジットカードを選ぶ際のポイントとは?

クレジットカードは、日本国内だけでも1,000種類以上あるとされるので、どれにすれば良いのか迷ってしまう方も多いのではないでしょうか。

メジャーなものからマイナーなもの、ポイント還元率が高いもの、ポイント交換対象商品が豪華なものなど、さまざまな種類のものが存在します。

ここでは、特色あるクレジットカードの中から1枚を選ぶ際のポイントを紹介します。

自分の職業や身分との合致度合い

自分の現在の職業や身分に応じたクレジットカードを選ぶことが重要です。クレジットカードの作成には申込が必要です。

申込に合格しなければ作ることはできません。申込に合格するためにも、自分の現在の状況に合ったクレジットカードを選ぶ必要性があります。

例えば、学生は普通のクレジットカードを作ることはできません。学生専用のクレジットカードを選び、親の申込を経る必要があります。

また、現在無職である方だと、普通のクレジットカードの申込に通ることは難しいかもしれません。

しかし、無職の方でも「同居する家族の信用度」があれば発行できる可能性が高いものもあり、そういったクレジットカードを選ぶのがおすすめです。

アルバイトやパートで働いている方の場合は、「なんらかの収入がある20歳以上」という条件であればクレジットカードの作成ができる会社もあります。

国際ブランドのシェア率

ブランドのシェア率から選ぶのもおすすめです。それぞれのクレジットカードには「国際ブランド」と呼ばれるブランドが決まっています。

その決まったブランドに加盟している店でしか使用することはできません。そのため、シェア率が高いブランドのクレジットカードを選べば、国内外のどこにいってもクレジットカードを利用できる確率が高まります。

2015年の調査によれば、ブランドの世界シェア率は1位が「VISA」で56%、2位が「Mastercard」で26%という結果になっています。VISAかMastercardのブランドであれば、世界に旅行にいっても使える可能性が高いといえるでしょう。

これからクレジットカードを作るのであれば、VISAかMastercardのブランドのものを作るのが手堅いです。楽天カード、三井住友カード NL、イオンカードなど年会費無料カードも多く揃っています。

ただし、使える店以外にもポイント還元、特典、付帯保険という重要な要素があります。メインカードはアメックス、サブカードとしてVisa/Mastercardという選択肢も有効です。

ポイント還元率の高さ

クレジットカードを選ぶ際には、ポイント還元率の高さも重要な要素です。おすすめは、1%以上のポイント還元率を持つクレジットカードです。

ポイント還元率は、「クレジットカードで利用した金額に対して獲得したポイントを、お金に換えた場合にいくらになるか」を表しています。

特定の条件がなくても、ポイント還元率が安定して1%あると、十分に高めの設定であるといえます。

ポイント還元率が1%なら、100円の買い物をした場合に1ポイントが貯まることになります。

ポイント還元率が高ければ、ポイントが貯まるスピードも早くなります。使えば使うほど貯まっていくので、早いペースでキャッシュバックや商品に交換できるのが魅力です。

- アメックス・グリーン(ANAマイル還元率1%)

- マリオットボンヴォイアメックスプレミアム(ポイント還元率3%・マイル還元率1.25%)

- 楽天カード(還元率1%)

- JCB CARD W(還元率1%)

- Orico Card THE POINT(還元率1%)

- リクルートカード(還元率1.2%)

アメックスカードで高還元なのは、ポイント還元率3%・マイル還元率1.25%のマリオットボンヴォイアメックスプレミアムです。

-

SPGアメックスを解説!特典・ポイント・マイル・無料宿泊・申込難易度まとめ

続きを見る

年会費の低さ

年会費が低いほど、余分な費用を払わなくて済みます。できれば、年会費が一切発生しない「年会費無料」のクレジットカードを選ぶのがおすすめです。

クレジットカードは、「年会費有料」と「年会費無料」カードが存在します。

年会費が有料設定のクレジットカードの多くは、海外旅行保険が自動付帯になっています。これは、海外旅行中に盗難にあったり体調が悪くなったりした場合、補償が受けられるという保険です。

海外旅行に行くのが趣味という方には、年会費有料のクレジットカードがおすすめです。

しかし、「海外旅行に行くことはない」という方であれば、年会費無料のクレジットカードで十分事足ります。

普段のショッピングや国内旅行しかいかないという方は、年会費無料のクレジットカードを選びましょう。

初めてクレジットカードを作る際に注意すべきポイントとは?

初めてクレジットカードを作る場合、どんな点に注意して作れば良いのか分からないという方もいるでしょう。クレジットカードはお金が絡むアイテムですので、慎重に作る必要があります。

特に注意する点は、「短期間で複数枚の申請をしない」、「リボ払い設定をしない」、「ゴールドカードは申し込まない」の3点です。ここでは、各注意点を詳しく解説していきます。

短期間で複数枚の発行申請を行わない

短期間で複数枚の発行申請をすると、申込に通りにくくなるので避けましょう。クレジットカード会社側からしてみれば、短期間で複数枚の申請を受けるのは通常ではないことです。

「キャンペーン狙いではないか」、「不正利用するのではないか」などと疑いの目を向けられ、申込に不合格となる可能性があります。

同じ会社で複数のクレジットカードを作りたい場合は、1枚目が作り終わって1ヵ月以上経過してから2枚目の申請をするのがおすすめです。

リボ払いの設定をしない

特に必要なければ、「リボ払い」の設定をするのは避けましょう。リボ払いとは、買い物をした際の購入金額を、毎月一定額でローンのように支払っていくシステムのことです。

例えば、6万円の買い物をして月々1万円払いと設定した場合、6カ月間毎月1万円を支払うことになります。

注意する点は、リボ払いには手数料が発生することです。買い物した額のみを月払いしていくのではなく、手数料をプラスして月々の支払をする必要があります。

結果的に多く金額を支払って損することになるので、リボ払いを設定するのは避けるほうが無難です。

ゴールドカードはエクスクルーシブなエクスペリエンスが厳しいので申し込まない

ゴールドカードはエクスクルーシブなエクスペリエンスが厳しいため、初めての場合は申し込まないのがおすすめです。

ゴールドカードやブラックカードは、通常のクレジットカードと比較して見た目に高級感があります。

さらに、利用限度額やポイント還元率が高い、社会的ステータスが高まる、特典が充実しているなどのメリットがあり、憧れる方が多いクレジットカードです。

しかし、ゴールドカードやブラックカードは、エクスクルーシブなエクスペリエンスが高めです。年齢が満30歳以上であることが多く、年収や勤務先、資産などの申込も通常より厳しくなります。

初めての方がいきなり申し込んでも、申込に合格しない可能性が高くなります。

ただし、例外はアメックスカードです。アメックスゴールドを選べばOKです。

アメックスは利用限度額を会員一人一人の状況に応じて柔軟に調整しており、申込でもユーザーフレンドリーな対応となっています。

クレジットカード初心者の方が気になる疑問点とは?

クレジットカードは、ポイント還元率や特典、手数料、リボ払いなど、さまざまな要素を含んでいるため分かりにくいことがあります。

特に初心者の方だと、なおさら分からないことだらけでしょう。気になる疑問点を解消することで、不安なく安心してクレジットカードを使えるようになります。

ここでは、初心者の方がよく疑問に思う点を解説していきます。

クレジットカードの作成には手数料がかかるかどうかについて

クレジットカードを作成する場合は、基本的に手数料はかかりません。無料で作成できるので安心しましょう。

クレジットカードを作成する際に会社側で発生する費用としては、製造コストともいえる「発行費」や「入会金」、「事務手数料」などです。これらは、全て会社側の負担として作成可能です。

ただし、ごくまれに入会金が発生することがあります。入会金が発生する条件としては、「会員カードと一体になったクレジットカード」の作成時です。

しかし、このケースの場合、クレジットカード本体の入会金というよりは、その店の「会員費」として捉えるほうが的確です。基本的にクレジットカードそのものにかかる費用ではありません。

注意が必要なのが、クレジットカードと付随して作成する「ETCカード」や「電子マネーカード」です。

これらを作成する場合は、300~1,000円の発行費が必要になることもあるので注意しましょう。

クレジットカードの利用には手数料がかかるかどうかについて

基本的に、クレジットカードを利用して買い物をしても手数料は取られません。ただし、これは一括払いや2回払い、ボーナス一括払いの場合です。

3回以上の分割払いやリボ払いになると、手数料が発生するので注意しましょう。

分割払いとリボ払いの手数料は、クレジットカード会社で異なります。分割払いの場合、基本的には、分割回数が多くなるほど利率も高くなります。

リボ払いの場合は、決まった額の手数料を支払っていけるというメリットがある分、金利は高めの設定になっています。

分割払いやリボ払いの手数料を減らしたいという方は、「繰り上げ返済」を利用しましょう。まとまったお金が用意できて繰り上げ返済を行えば、余計な手数料を取られることがありません。

基本的にはどの会社も繰り上げ返済することが可能です。しかし、分割払いの場合に繰り上げ返済を行うと、手数料が取られたり手間がかかったりすることがあります。

分割払いの場合、確認をしてから繰り上げ返済を行いましょう。ただし、初心者の方は、分割払いやリボ払いの使用は控えた方が無難です。

不正利用された場合の対処方法について

日本で発行しているクレジットカードには「盗難保険」と呼ばれる保険が付いています。もし不正利用されたとしても、保険で補償してくれるので安心です。

この保険は「通販サイトでクレジットカード情報が漏洩した」、「クレジットカードを盗まれた」、「クレジットカードを紛失した」というトラブルで誰かに不正利用された場合、不正利用された分の金額を補償してくれます。

不正利用された場合、まずはクレジットカード会社にすぐ連絡をしましょう。連絡が遅れると、その間にも使われてしまう恐れがあるので、できるだけ早く連絡をすることが重要です。

連絡を受けたクレジットカード会社は、該当するクレジットカードの利用をストップし、不正利用であるかの調査を始めます。

調査の結果、不正利用であることが判明したら盗難保険の申請案内をしてくれるでしょう。クレジットカードは、新しいものを再発行する手続きが行われます。

この点、アメックスカードは高級カードらしく、不正利用の対策や補償に優れています。

-

アメックスの不正検知システムを解説!アメリカン・エキスプレスが常にチェック

続きを見る

-

アメリカン・エキスプレスのオンラインプロテクションはネット不正利用を補償

続きを見る

カードを作成するだけでポイントが貰える理由について

クレジットカードを作成しただけで商品券やポイントが付与される理由は、カード会社がより多くのクレジットカードを作ってもらいたいからです。

商品券やポイントは実質お金のようなものなので、作っただけでポイントが貰えると不安ですが、とくに心配する必要はありません。

クレジットカードをユーザーが使い、以下のような手数料や利息を支払うことでクレジットカード会社の利益となっています。

- 年会費

- 分割払いの手数料

- リボ払いの手数料

- 加盟店からの利用手数料

- キャッシング利用の利息

クレジットカードをたくさんの方に作ってもらえれば、それだけ会社の利益も上向くことになります。

そのため、商品券やポイントを付与してでもクレジットカードを作成してもらったほうが、会社側としては利益となる仕組みです。

クレジットカードを利用する際に気を付けるべきポイントとは?

クレジットカードは、現金を持ち歩かなくても買い物ができる便利なアイテムです。実際の現預金がなかったとしても買い物ができる点も、メリットでありデメリットでもあります。現預金がないのにクレジットカードで買い物をした場合、計画的にいかないと支払いが滞ってしまう恐れもあります。

初心者の方は、特に気を付けるべきポイントを押さえて利用するようにしましょう。

支払いの遅延は絶対に避ける

クレジットカード料金の遅延は避けましょう。「遅れたとしてもその後しっかりと払えば良いのでは」と思う方もいるかもしれません。

しかし、支払いが遅れたことによって、自分の信用度を下げてしまう恐れがあります。

2回3回と支払いが遅延した場合、「クレジットヒストリー」に傷が付きます。クレジットヒストリーに傷が付くと信用機関の信用度が落ちるため、今後ローンを借りる際に不利に働く可能性があります。

また、今後ゴールドカードやブラックカードにステップアップしたいと考えている場合、クレジットヒストリーに傷が付いたことで申込に不利になります。

また、支払いが遅延することによって「遅延損害金」という手数料を支払うケースもあります。遅延損害金の額は一定ではなく、クレジット料金に対して「年利〇〇%」というように定められています。

日割り計算となり、遅延損害金の支払いが遅れるほど額が増えていくので注意しましょう。

リボ払いや分割払いには手数料がかかる

一括払い、2回払いまでであれば手数料は発生しませんが、リボ払いや3回以上の分割払いには手数料が発生します。

そのため、通常の一括払いのように気軽に利用すると、手数料で痛い目を見ることになります。

分割払いは、クレジットカードで利用した金額を何回払いにするか決めて、毎月支払っていくシステムです。

例えば、10万円を10回払い指定にした場合、毎月1万円に手数料を加えた額を支払っていく必要があります。手数料は、「実質年率〇~〇%」と幅があります。

対してリボ払いは、毎月あらかじめ設定しておいた金額に手数料を加えて支払います。手数料は分割払いとは異なり固定です。

分割払い、リボ払いのどちらにしても手数料を支払うことになります。

分割払いの場合は手数料も変動するので、初心者の方だといくらになるのか分かりにくいこともあります。分割払いやリボ払いにはできるだけ手を出さないのがおすすめです。

初心者にもおすすめできるクレジットカードとは?

クレジットカードは多くの種類が存在しています。日本国内だけでも、その数は1,000種類以上とまでいわれており、初心者だと選ぶのが非常に難しいといえます。

しかし、その1,000種類の中には、初心者におすすめできるクレジットカードがあるのも事実です。ここでは、特に初心者におすすめの2種類のクレジッドカードを紹介します。

楽天カード

楽天カードは、初心者でも安心して作れるクレジットカードです。顧客満足度調査で10年連続1位を獲得しており、不安なく作れるのが魅力です。入会金や年会費も一切かからないのも嬉しいポイントといえます。

特に、楽天関連のサービスをよく使うという方にはおすすめです。基本のポイント還元率は1%ですが、楽天関連のサービスを使用すると還元率がアップします。

楽天市場でネットショッピングをしたり、旅行で楽天トラベルを使用したりした際、決済を楽天カードで行うことで還元率が3%になります。

さらに、楽天市場アプリを利用して商品やサービスの注文をすると、還元率が1%増えます。パソコンからではなく、スマホやタブレットからアプリ経由で注文すれば、お得度を高めることが可能です。

そのほかにも、楽天モバイルを利用すると楽天市場で還元率が1%アップするなど、SPUで最大16倍のポイント還元を受けられます。安心して作ることができ、楽天を利用すればするほどお得になるクレジットカードです。

公式サイト楽天カード 公式キャンペーン

dカード

dカードは、携帯電話会社のNTTドコモのクレジットカードです。年会費が完全に無料です。

携帯電話の利用代金やETC料金などの支払いでも適用されるのが利点です。基本のポイント還元率は、いつどこのショッピングで利用しても1%となっています。さらに、dカード特約店では2%以上の還元率になります。

そして、「ポイントUPモール」を経由してショッピングをすると、1.5~10.5倍のポイントが貯まるのが大きな魅力です。

普段利用している「Amazon」、「Yahoo!ショッピング」、「楽天市場」などのECサイトも、ポイントUPモールを経由してお買い物ができます。

貯まったポイントは携帯料金の支払い、携帯電話機の購入などに利用できますし、dポイント、d払い加盟店で1ポイント=1円として利用可能。ドコモユーザーには利便性の高いカードといえます。

ゴールドカードのdカード GOLDは、ドコモ・ドコモ光料金10%還元、最高10万円のケータイ補償が魅力的なクレジットカードです。ドコモユーザーにとってメリットが大きい一枚です。

ドコモのクレジットカード(dカード・dカードGOLD)は、初心者の方におすすめのクレジットカードです。

アメックスグリーン

アメックスの全プロパーカードの中で、スタンダードカードはアメックスグリーンです。

ウォーレン・バフェットやビル・ゲイツも保有していると言われている唯一無二の存在で、必要十分なパフォーマンスを発揮しています。

| 月会費(税抜) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 1,000円 | 500円 | 約1週間 |

| 基本還元率 | マイル還元率 | ポイント名 |

| 1.0% | ANA1.0%、その他0.8% | メンバーシップ・リワード |

- 空港ラウンジ無料で使い放題

- グリーン・オファーズ

- プライオリティパスのスタンダード会員(都度料金)

- 充実の付帯保険(返品まで補償)

- アメックスの豊富なイベントにポイントで参加可能

アメックスゴールドプリファード

海外旅行に年1~2回必ず行く場合、高級レストランを利用する機会がある場合は、プライオリティパス年2回無料特典、コース料理1名分無料サービスが付帯したアメックスゴールドプリファードがおすすめです。

| 年会費(税抜) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 36,000円 | 2人無料 | 約1週間 |

| 基本還元率 | マイル還元率 | ポイント名 |

| 1.0% | 0.4~1.0% | メンバーシップ・リワード |

- 金属製メタルカード

- 年1回の無料宿泊特典(年200万円の利用時)

- Amazon、Yahoo!ショッピング、JAL等でポイント3倍

- コース料理1名分無料サービス

- 手荷物無料宅配サービス(往復)

- プライオリティパスが年2回無料

- 充実の付帯保険(返品・旅行キャンセル・航空便遅延まで補償)

- 海外で入院の手配まで行ってくれる日本語電話サポート

マリオットボンヴォイアメックスプレミアム

海外旅行・出張の機会が多い場合は、世界No.1ホテルグループのマリオットボンヴォイで至れり尽くせりの特典を受けられるマリオットボンヴォイアメックスプレミアムがおすすめです。

| 年会費(税込) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 82,500円 | 1枚無料、2枚以降有料 | 約1週間 |

| 基本還元率 | マイル還元率 | ポイント |

| 3.0% | 1.25% | Marriott Bonvoy |

- 世界中で利用可能な無料宿泊特典が毎年1回プレゼント(年400万円以上の利用&継続)

- 無条件でMarriott Bonvoyのゴールドエリート会員(通常は年25泊必要)

- 年500万円の利用でプラチナエリート

- 対象ホテルでポイント2倍

- 海外旅行では手配まで対象の24時間日本語サポート

- お得な入会キャンペーン

アメックスプラチナ

最高峰のアメックス希望の場合はプラチナ・カードがおすすめです。光り輝く金属製メタルカードは抜群の上質感があり、情報感度が高いハイセンスな方々に好評を博しています。

| 年会費(税抜) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 150,000円 | 4人無料 | 約2週間 |

| 基本還元率 | マイル還元率 | ポイント名 |

| 1.0% | ANA1.0%、その他0.8% | メンバーシップ・リワード |

- 複数のグローバル・ホテルの上級会員資格

- フリーステイギフトで年1回無料宿泊

- ハワイも対象のコース料理1名分無料サービス

- 充実の付帯保険(家電・ゴルフ・個人賠償責任保険・返品・旅行キャンセルまで補償)

- アメリカン・エキスプレス・グローバル・ラウンジ・コレクション

まとめ

クレジットカードは現金がなくても買い物ができて、さらにポイントも貯まるのでとても便利なアイテムといえます。

しかし種類が多くあり、どのカードを作れば自分にとってメリットがあるのか分かりにくいのも事実です。

クレジットカードを作るときは、まず気になる会社をリストアップしてみましょう。

ゴールドカードやブラックカードはかっこいいかもしれませんが、収入が高くないと申込が通りません。クレジットカードを作るときは、自分の収入の範囲で選ぶのがポイントです。

初心者の人はスタンダードプランで各社比較してみましょう。比較するポイントは「ブランドの普及率」「ポイントの還元率」「年会費」です。

また、年会費以外にも手数料が発生する場合もあります。オンライン申し込みだとキャンペーンを行なっていることもあるので、チェックしてみましょう。よりお得に買い物が始められるかもしれません。

アメリカン・エキスプレスのクレジットカードは、トラベル、ライフスタイル特典に優れており、一部カードはマイル還元にエッジ・優位性があります。

こうしたベネフィットに魅力を感じる場合は、アメックスカードが有力な選択肢です。

-

アメックスカードの特典の特徴は?「旅行好きの強い味方」といわれる理由

続きを見る

申し込みも簡単なうえ、高いステータスからは意外なことにエクスクルーシブなエクスペリエンスも厳しくありません。

-

アメックスの申込はどう!?手順や発行までの期間とは?

続きを見る

年会費よりも高い金銭的価値を享受することも可能であり、ステータスだけではない実利性も兼ね備えています。

-

アメックスカードの特徴と価値は?アメリカン・エキスプレスのクレジットカードの品質

続きを見る

-

アメックスの入会キャンペーンは特典が充実!ポイントやマイルのプレゼント

続きを見る

アメックスには多種多様なクレジットカードがあり、ニーズに応じて選択できます。

| カード名 | 税抜年会費 (家族会員) | 主な特徴 |

|---|---|---|

| アメックス・グリーン | 月会費 1,000円 (500円) ※年コスト 12,000円 (6,000円) | 1%のANAマイル付与率、便利な店舗で3% ポイントの有効期間が無期限(マイルも無期限で貯められる) ポイントフリーダム、年会費の支払い、ANA SKY コインなどマイル以外も魅力的なポイント 充実の付帯保険(特にショッピング保険・リターンプロテクション) 会員は空港ラウンジ無料 アメックスグリーンオファーズ ポイントの有効期間が無期限(マイルも無期限で貯められる) 海外旅行では24時間日本語で無料電話サポート(グローバルホットライン) エクスペディア・一休.comの割引 アメックスの充実のイベント(清水寺・醍醐寺・横浜花火祭り・東京湾大華火祭・ゴルフコンペなど) |

| アメックスゴールドプリファード | 36,000円 (2名無料) | フリー・ステイ・ギフト 年1万円のクレジット スタバカードチャージ20% ポケットコンシェルジュ20% 充実の付帯保険(返品・旅行キャンセル・航空便遅延まで補償の海外旅行保険) コース料理が1名分無料 プライオリティパスが年2回まで無料で利用可 海外旅行先での24時間日本語サポート(案内だけではなく手配まで) アメックスの京都ラウンジ |

| アメックス・プラチナ | 150,000円 (4名無料) | 秀逸なコンシェルジュサービス 有名ホテルの上級会員の資格「ホテルメンバーシップ」 ファイン・ホテル・アンド・リゾート フリー・ステイ・ギフト(年1回の無料宿泊2名分) レストランのコース料理が1名分無料「2 for 1 ダイニング」 KIWAMI 50 国内旅館の優待、手荷物無料宅配、エアポート送迎 アメリカン・エキスプレス・グローバル・ラウンジ・コレクション スポーツクラブ・アクセス、プライベート・クルーズ インターナショナル・エアライン・プログラム 最上級の付帯保険 セカンドオピニオン・優秀な専門医の紹介 セカンド・プラチナ・カード 毎年の誕生日プレゼント |

| マリオットアメックスプレミアム | 75,000円 (1枚無料) | 毎年1回、世界中で利用可能な「無料宿泊特典」(2名分)がプレゼント マリオットボンヴォイのプラチナエリートを取得可能 ポイントをよいレートで、ホテル宿泊や数多くの航空会社のマイルに交換可能 (マリオットボンヴォイのポイントの価値) ※マイル還元率1.25%・宿泊なら3%前後 保有しているだけでマリオットボンヴォイのゴールドエリート会員(通常は年25泊必要) |

| ヒルトンアメックス | 15,000円 (1枚無料) | 一般加盟店2%・ヒルトン3%ポイント還元 ヒルトンゴールド ウィークエンド宿泊特典1泊 (年間150万円以上利用と継続) HPCJの入会優待 |

| ヒルトンアメックスプレミアム | 60,000円 (3枚無料) | 一般加盟店3%・ヒルトン7%ポイント還元 ゴールド (無条件) ダイヤモンド (年200万利用) ウィークエンド宿泊特典合計2泊 (1泊は無条件、 年300万円利用で+1泊) HPCJ関連ベネフィット |

| ANAアメックス | 7,000円 (2,500円) | ANA航空券はマイル付与率2.5% 空港ラウンジが利用可能(同伴者1名無料) アメックス・グリーンと一部同じ特典 ANA一般カード特典 |

| ANAアメックス・ゴールド・カード | 31,000円 (15,500円) | ANA航空券はマイル付与率3% アメックスゴールドプリファードと一部同じ特典 ANAワイドカード特典 |

| ANAアメックス・プレミアム・カード | 150,000円 (4名無料) | ANA航空券はマイル付与率4.5% アメックス・プラチナと一部同じ特典 ANAプレミアムカード特典 (国内線のANAラウンジを利用可能) |

| デルタ スカイマイル アメックス | 12,000円 (1名無料、 以降6,000円) | デルタ航空でのマイル付与率が2% 入会・継続・年間利用ボーナス シルバーメダリオンが付与 スカイチームエリート アメックス・グリーンと一部同じ特典 |

| デルタ スカイマイル アメックス・ゴールド | 26,000円 (1名無料、 以降12,000円) | デルタ航空でのマイル付与率が3% 入会・継続・年間利用ボーナス ゴールドメダリオンが付与 (ステータスマッチにも便利) スカイチームエリートプラス アメックスゴールドプリファードと一部同じ特典 |

| ペルソナSTACIA アメックス | 14,000円 (7,000円) | 阪急百貨店・阪神百貨店の還元率が無条件で10% 阪神阪急グループ対象施設で最大3% 阪急うめだ本店でのサービス |

| アメックス・ビジネス・グリーン | 12,000円 (6,000円) | 1%のANAマイル付与率 JALオンライン 福利厚生プログラム「クラブオフ」のVIP会員 充実の付帯保険 本人だけではなく同伴者1名まで空港ラウンジ無料 海外旅行先での24時間日本語サポート(案内だけではなく手配まで) 手荷物無料宅配サービス(往復) |

| アメックス・ビジネス・ゴールド | 45,000円 (12,000円) | ビジネス・ダイニング・コレクション by グルメクーポン 東京・新宿・博多駅構内からホテルに手荷物無料配送 ヘルスケア無料電話健康相談 充実の付帯保険(返品・旅行キャンセル・国内航空便遅延まで補償) |

| アメックス・ビジネス・プラチナ | 150,000円 (4名無料、 以降12,000円) | 秀逸なコンシェルジュサービス 有名ホテルの上級会員の資格 ファイン・ホテル・アンド・リゾート 年1回の無料宿泊2名分 予約困難店の照会・予約などのダイニング特典 国内旅館の優待、手荷物無料宅配、エアポート送迎 アメリカン・エキスプレス・グローバル・ラウンジ・コレクション 最上級の付帯保険(ビジネス家電・カーピッキングも) セカンドオピニオン・優秀な専門医の紹介 |