クレジットカードの発行を考えている方の中には、発行手順が分からないという方や、どのクレジットカードがいいのか分からないという方もいるのではないでしょうか。

そこでこの記事では、クレジットカードの作り方の手順やおすすめのクレジットカードについてご紹介します。手順やおすすめのクレジットカードを知っておくことで、クレジットカードの発行をスムーズにおこなえるでしょう。

目次

クレジットカードの作り方の手順とは?

クレジットカードを初めて発行しようと考えている方の中には、どのようにカード発行の手順を踏めばいいのか分からない、申請から発行までの流れが分からないという方もいるのではないでしょうか。

どのような流れでクレジットカードを発行するのかを把握しておけば、スムーズに申請をおこなうことが可能です。まずは、クレジットカードの作成手順についてご紹介します。

申し込むクレジットカードを選択

膨大な数のクレジットカードの中から、申し込むカードを選定しましょう。

-

初心者必見!クレジットカードの賢い選び方を徹底解説

続きを見る

-

クレジットカードの作り方について知っておきたい基礎知識

続きを見る

カード発行の申込を行う

クレジットカードを作るには、まずカード発行の申込をおこなう必要があります。

申込の方法は店頭申し込み、郵送による申し込み、電話による申し込み、ネットによる申し込みの4つです。

かつては店頭や郵送での申し込みなどが主流でしたが、近年ではインターネットで手軽に申し込めるようになっています。

申し込みの際に記載すべき事項が、氏名や年齢、職業、支払い口座などの項目です。職業の項目では勤め先や職種、勤続年数などの記載が必要ですので、正確に記入しましょう。

間違った内容を入力してしまいますと虚偽申告と見なされてしまい、カードが発行できない恐れもあります。

-

初心者におすすめのクレジットカードの作り方ガイド!カード発行前に疑問点を解消

続きを見る

-

アメックスカードの作り方を解説!3つの申し込み方法を比較

続きを見る

申し込みの際には支払い口座の他に本人確認書類が必要です。具体的には運転免許証や健康保険証、マイナンバーカードなどが挙げられます。

申込を受ける

クレジットカードの発行には申込が必要です。申込基準や申込の内容は各カード会社によって異なりますが、この申込を通過しないと、クレジットカードは発行されません。

申込では、収入や職業、勤務先や過去のクレジットカード利用履歴などの情報を元に返済能力があるかどうかを判断します。

特に重要視されるのが収入です。公務員などの安定した職業に就いている方は申込に通りやすい傾向にあります。

ただし、どんなに収入がある方や安定した職業に就いている方であっても、消費者金融の借入が残っている方は返済能力が低いと判断されてしまうことがあるので注意が必要です。

カードが発送される

カードが発行され、発送の準備が整うまでの日数はクレジットカード会社によって異なりますが、申し込み方法や本人確認書類の種類、申込状況などでも変動します。

クレジットカード会社がサイトに記載している発行までの日数は、あくまでも目安です。

そのため、海外旅行などで近々クレジットカードを使用する予定がある方は、余裕を持って早めに発行の手続きをするようにしましょう。

インターネットで申し込みをおこない、申込通過後に店頭へ取りに行く場合は、即日でクレジットカードをもつことが可能です。

オンラインで申し込みをおこなった場合、申込の結果はメールで送られてきますが、クレジットカード会社によってはメールと合わせて文書で通知してくれるところもあります。

こちらは年末年始を挟むなど時期によっては通知が遅くなってしまうこともありますので、頭に入れておきましょう。

カードを受け取る

先述のとおりクレジットカードは店頭で受け取ることも可能ですが、基本的には郵送で送られてきます。

一般的なクレジットカードにおいて、申し込みから手元へ届くまでにかかる日数は7~10日ほどです。

クレジットカードは本人限定郵便もしくは書留で郵送されてくるため、受け取る際には本人確認書類を用意しておく必要があります。

本人確認書類として認められるのは運転免許証や健康保険証、マイナンバーカードやパスポートなどです。本人だと確認が取れない場合、クレジットカードを受け取ることができません。

申請時に記載した住所と本人確認書類に記載されている住所が異なる場合も、同様に受け取れませんので注意が必要です。引っ越ししたら住所変更の手続きを済ませておきましょう。

クレジットカードの発行申込とは?

クレジットカードの発行には申込を通過する必要があります。申込で主に見られるのは職業や勤め先など、収入に関する事柄です。

しかし具体的にどのようなことが判断対象となるのか、収入のない学生はクレジットカードが作れないのか気になる方もいるのではないでしょうか。

この項目では、クレジットカードの発行においての申込の内容や、収入のない学生のクレジットカード発行についてご紹介します。

発行申込で見られるポイントについて

クレジットカードは、申請すれば誰でも受け取ることができるというものではなく、クレジットカード会社が設けている申込を通過しないと受け取ることができません。

-

クレジットカードの申込難易度や申込通過するコツを解説!

続きを見る

申込で主に見られるのが、クレジットヒストリーやローンの借入額、収入、職業の3つです。

特に重要視されるのが収入で、クレジットカード会社は収入面から申込者に返済能力がきちんとあるのかを判断しています。

そのため、公務員や創業年数の長い企業など、安定して収入があると思われる勤務先に務めている場合は申込に通りやすい傾向にあります。

しかし、申込者の中には申込に通りやすい企業に勤めていると偽って申請をしてくる人もいるので、そのような人を申込に通さないようにクレジットカード会社がおこなうのが在籍確認です。

在籍確認をした時に申込者が働いていない場合、虚偽の申告とみなされて申込に落とされます。

なお、どんなに収入がある人や安定した収入がある企業に勤めていたとしても、クレジットカードの支払いが滞った過去があったりローンの借入額があったりする場合は申込が通りにくくなってしまうので注意しておきましょう。

-

アメックスの申込でのエクスクルーシブなエクスペリエンスを解説!2025年最新

続きを見る

収入のない学生における発行申込について

ここまでクレジットカードを作るには収入や勤め先などの申込を通過する必要があると説明しました。それでは、収入のない学生はクレジットカードを発行できないのでしょうか。

結論から言えば、収入のない学生であってもクレジットカードを発行できます。

学生には通称「学生カード」と呼ばれる学生用のクレジットカードが用意されており、高校生を除く満18歳以上の学生であれば申請可能です。

申込者が未成年の場合は保護者の印鑑と同意書を用意しましょう。そのほかに必要な物は通常のクレジットカード発行時と同じです。

-

アメックスカードの作り方を解説!3つの申し込み方法を比較

続きを見る

-

向けのおすすめのクレジットカードを厳選!

続きを見る

アメリカン・エキスプレス発行カードでは、アメックスグリーンのみ内定を得た学生なら発行可能となっています。

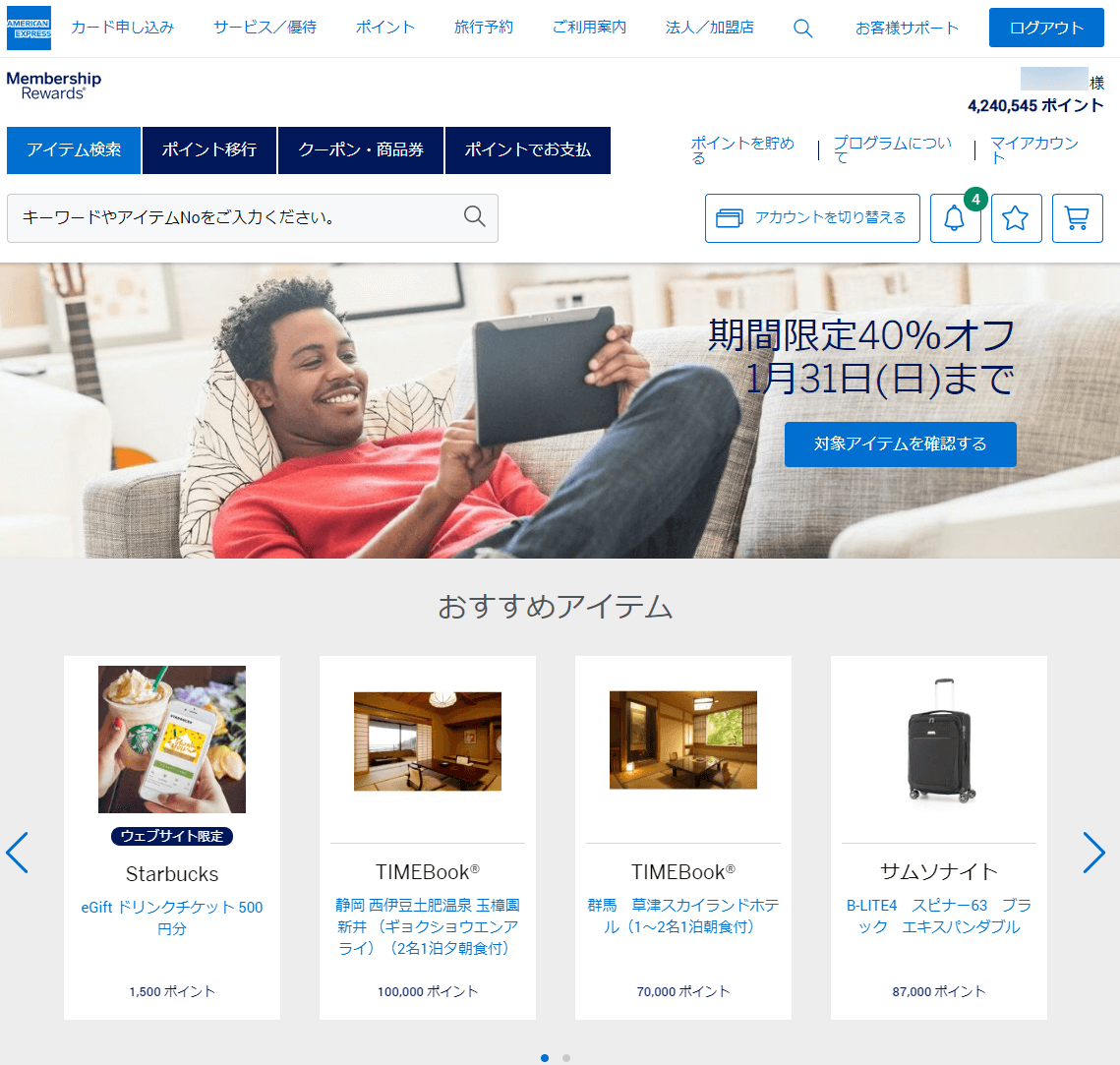

アメックスの全プロパーカードの中で、スタンダードカードです。

ウォーレン・バフェットやビル・ゲイツも保有していると言われている唯一無二の存在で、必要十分なパフォーマンスを発揮しています。

| 月会費(税抜) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 1,000円 | 500円 | 約1週間 |

| 基本還元率 | マイル還元率 | ポイント名 |

| 1.0% | ANA1.0%、その他0.8% | メンバーシップ・リワード |

- 空港ラウンジ無料で使い放題

- グリーン・オファーズ

- プライオリティパスのスタンダード会員(都度料金)

- 充実の付帯保険(返品まで補償)

- アメックスの豊富なイベントにポイントで参加可能

クレジットカードを作成する際に必要な書類とは?

クレジットカードを作成する際には、申請したのが本人であることを示すために身分証明書のコピーを提出しなければなりません。

また、クレジットカードの申請と同時にキャッシング枠の申請をおこなう場合は、別途書類の提出が必要です。

この項目ではクレジットカードを作成する際に身分証明書として認められる書類やキャッシング枠の申請に別途必要な書類がどのようなものかについてご紹介します。

クレジットカード作成時に必要となる主な書類について

クレジットカード作成時にまず必要な書類が身分証明書です。クレジットカードの申し込みは利用者本人でなければできないため、申込者が本人かどうかを確認するために提出が求められます。

身分証明書として認められるのは運転免許証や健康保険証、マイナンバーカードやパスポートです。一般的には運転免許証のコピーがあれば問題ありません。

また、健康保険証など顔が確認できない身分証明書の中には、追加で公共料金の領収書などの提出を求められるケースもあります。

運転免許証など、顔写真付きの身分証明書を持っていないという方は、申請前にあらかじめ用意しておきましょう。

なお、公共料金の領収書は3か月以内のものを求められるケースがほとんどです。クレジットカード会社によっても異なりますので、不安な方は問い合わせておくといいでしょう。

オンラインバンキングの契約がある場合、一部クレジットカード会社はインターネットで支払口座設定をすることで本人確認とすることもあります。

-

クレジットカードを作る時に必要なものや注意点を解説

続きを見る

キャッシング枠を申請する場合に追加で必要となる書類について

クレジットカードのキャッシング枠とは、コンビニのATMなどからお金を借りられるサービスのことです。

キャッシング枠を申請する場合はキャッシング枠を付けない場合よりも申込が厳しく、追加で書類を提出しなければなりません。

追加で提出が必要なものは、年収を証明する書類です。具体的には源泉徴収票や給与明細書、確定申告書、納税通知書、年金証書がこれにあたります。

給与明細書は直近2か月分が必要です。納税通知書は年収もしくは所得金額の記載があるもの、年金証書は年金額の記載があるものでなければならないので注意しておきましょう。

自営業者の場合は、青色申告決算書や収支内訳書、事業計画書の提出が必要です。キャッシング枠を申請する場合にどのような書類が必要なのかをしっかりと把握しておきましょう。

クレジットカードの申込方法とは?

クレジットカードを申し込む方法として、オンライン申込、電話申込、郵送申込、店頭申込の4つがあります。

それぞれの方法にメリットやデメリットがあり、人によって適している申込方法は異なるでしょう。

この項目では、クレジットカードを申し込む方法や各申込方法のメリット・デメリットについてご紹介します。

オンライン申込

クレジットカードで現在主流となっているのがオンラインでの申し込みです。クレジットカード会社によっては、オンラインでの申し込みに対してさまざまな特典をつけています。

郵送や店頭、電話での申し込みでは特典がもらえなかったり、少なかったりするので、お得にクレジットカードを発行するならオンライン申込がおすすめです。

オンラインでの申請に特典が付いている理由は人件費がかからないことにあります。郵送での申し込みの場合は記載事項をデータ入力する人が必要ですし、店頭での申し込みの場合は受付をする人が必要です。

しかし、オンラインでの申請は特に人が必要ではないので、人件費分を申込者に特典として還元できます。

また、オンラインでの申し込みは24時間365日いつでもおこなうことが可能です。申し込みから発行までが早くて手軽ですので、初めてクレジットカードを発行するという方はオンラインで申し込みをおこないましょう。

電話申込

最近ではあまり見かけなくなりましたが、クレジットカードの発行は電話でも申し込むことが可能です。

ただし、電話申し込みをおこなっているクレジットカード会社は年々少なくなってきているため、事前に対応可能かどうかを調べておく必要があります。

電話での申し込みは、インターネットが使用できないという方向けの申し込み方法です。

近年ではインターネットの普及率も上がってきてはいますが、パソコンを持っておらず、携帯もガラケーという方もまだいらっしゃいます。

また離島などインターネットの整備が整っておらず店舗も近くにないという地域に住んでいる方にとっても有効な手段といえます。

一方、ネット環境が整っている方や近くにクレジットカードの申し込みができる店舗があるという方にとってはメリットがない方法です。

インターネットからの申し込みでは特典がつくことがありますが、電話での申し込みではほとんど特典が設けられていないので、インターネットが使える方はオンラインで申し込みしましょう。

郵送申込

銀行の窓口やJRの駅構内にあるみどりの窓口などには、その企業が発行しているクレジットカードや提携しているクレジットカードの申し込み用紙が置いてあることがあります。

銀行や駅以外にも、スーパーやコンビニ、家電量販店などに設置されたクレジットカードの申し込み用紙を見たことがあるという方もいるのではないでしょうか。

申し込み用紙を持って帰り、必要事項を記載して添付書類を同封した上で郵便ポストに投函する方法が郵送申込です。

インターネットが苦手という方や、個人情報を入力するのが不安という方は、こちらの方法で申し込みをするといいでしょう。

ただし、クレジットカードの申し込みを郵送でおこなうメリットはほとんどありません。

インターネットや店頭での申し込みでは特典が受けられますが、郵送申込で特典が受けられることはほとんどないからです。

また、郵送は人の手を介しての申し込み方法ですので、最悪の場合クレジットカード会社に届かないというアクシデントが発生する可能性がゼロではありません。

店頭申込

疑問に思っていることや不安に感じていることを解消しつつクレジットカードを発行したいという方には店頭申込がおすすめです。

そのクレジットカードにどんなメリットがあるのか、引き落とし日はいつになるのかなど、気になることを担当者と相談しつつクレジットカードを発行できます。

店頭で申し込むメリットは、オンラインや郵送での申し込みよりも早くクレジットカードを手に入れられることです。

店頭申込をおこなっているクレジットカードの中には、即日発行に対応しているものもあります。

-

即日発行できるクレジットカードの作り方とは?即日すぐに使える!

続きを見る

クレジットカードを近日中に使う予定のある方は店頭で申し込みをするのがおすすめです。

一方で、過去にクレジットカード料金の返済が滞ったことのある方や消費者金融からの借金がある方、月々のローン返済があるという方は店頭申込に適していません。

店頭での即時申込は、その他の方法で申し込んだ時の申込よりも厳しくなる傾向にあるので、心当たりのある方はインターネットなどで申し込みをおこないましょう。

オンライン申込がおすすめで郵送申込はおすすめできない理由とは?

もしクレジットカードの申し込みをオンラインにするか郵送にするかで迷っているのであれば、オンライン申込を選ぶのがおすすめです。

オンライン申込にはさまざまなメリットがある一方、郵送申込にはさまざまなリスクが潜んでいます。

オンライン申込がおすすめで郵送申込はおすすめできない理由は何なのか、詳しくみていきましょう。

オンライン申込をおすすめする理由について

先述したとおり、オンラインでクレジットカードの申し込みをおこなうと、入会キャンペーンなどによるさまざまな特典が受け取れます。

オンライン申込には人件費がかからず、その分を申込者に還元しているためです。郵送や電話での申し込みでは、特典が設けられていることはほとんどありません。

また、郵送申込では記入してからポストへ投函するまでの手間が、店頭申込では店頭まで赴く手間がそれぞれかかってしまいます。

しかし、オンライン申込ではパソコンやスマホから必要事項を入力するだけですので、余計な手間がかかりません。

また、オンライン申込は24時間365日受付をおこなっているので、好きなときに申し込みできます。ネット環境さえあれば手軽におこなえることもメリットのひとつです。

郵送申込をおすすめできない理由について

オンライン申込と比べて郵便申込をおすすめできない理由は、人の手を介して申し込みをおこなうというところにあります。

普通郵便で申し込みをおこなった場合は追跡ができないので、クレジットカード会社に正しく届いたかどうか把握できません。

郵便配達員が配送先を間違えてクレジットカード会社に届かないというアクシデントが起こるケースも考えられます。また郵送の場合は、誤って赤の他人の手に渡ってしまう可能性もゼロではありません。

クレジットカードの申込書類には住所や氏名、勤務先や銀行口座など個人情報が事細かに記載されていますので、最悪の場合、悪用されてしまうことも考えられます。

郵送申込はさまざまなリスクをはらんでいることを頭に入れておかなければなりません。

クレジットカードを選ぶ際のポイントとは?

クレジットカードを選ぶ際には、自分が社会的にどのような立場に置かれているのか、年会費はいくらかかるのか、ポイント還元率はいくらなのか、など確認しておきたいポイントがいくつか存在します。

必要性やポイントを押さえておくことで、自分に合ったクレジットカードを選ぶことが可能です。

-

初心者必見!クレジットカードってなぜ必要なのか理由を徹底解説

続きを見る

-

初心者必見!クレジットカードの賢い選び方を徹底解説

続きを見る

この項目では、クレジットカードを選ぶ際のポイントについてご紹介します。どのような事項を確認しておけばいいのかをしっかりと頭に入れておきましょう。

自分の職業や身分との合致度合い

クレジットカード会社は申込者にどの程度収入があるのか、どこの企業に勤めているのかなどの判断項目以外に、「属性」を見て申込を通過させるかどうかを判断しています。

属性とは、学生や主婦、正社員やフリーターといった社会的立場のことです。

この属性によって、発行できるクレジットカードの種類が異なります。例えば働いていない専業主婦の場合は年齢に関係なくカードを発行できますが、自身の収入はないため発行できるクレジットカードの種は多くありません。

同様にフリーターや自営業など、収入が安定しない方も発行できるクレジットカードの種類が限られてしまいます。

収入のない学生に学生カードが用意されているように、クレジットカード会社によってそれぞれの属性に合ったカードが存在するので、自分の職業や身分に合ったクレジットカードを申し込むようにするのがおすすめです。

属性によって発行が難しいクレジットカードがあるということを頭に入れておきましょう。

ブランドのシェア率

ブランドとは、クレジットカードにロゴが記載されている「VISA」や「MasterCard」などのことです。

主なブランドにはVISA、Mastercard、JCB、American Express(アメックス)、Diners Clubの5つがあり、「5大国際ブランド」と呼ばれています。

これら5大国際ブランドのうち、世界的にシェアが高いのがVISAとMasterCardです。加盟店が多く、国内外問わずほとんどの店舗で使用できます。

一方でJCBやAmerican Expressやダイナースクラブは海外で加盟店が少なく、外国ではVisa・Mastercardよりも加盟店が少ないです。そのため、海外に行く際には別のブランドカードを持っていく必要があります。

クレジットカードを選ぶ際にはブランドも重要な判断材料のひとつです。申し込みを考えているクレジットカードがどこのブランドを採用しているかもチェックしておきましょう。

VISAかMastercardブランドのクレジットカードには、楽天カード、三井住友カード NL、イオンカードなど年会費無料カードも多く揃っています。

ただし、使える店以外にもポイント還元、特典、付帯保険という重要な要素があります。メインカードはアメックス、サブカードとしてVisa/Mastercardという選択肢も有効です。

ポイント還元率の高さ

ポイント還元率とは、クレジットカードの利用金額に応じて、何円相当のポイントが返ってくるのかを表したものです。

ポイント還元率が高ければ高いほど貰えるポイントが高くなります。例えば還元率が1%で1,000円の商品を購入した場合、貰えるのは10円相当のポイントです。

クレジットカード会社が提携しているサービスを利用して買い物をすることで、還元率以上のポイントを貰えることがあります。

ポイント還元率でクレジットカードを選ぶのであれば、提携サービスにどのようなものがあるのかも併せてチェックしておきましょう。

また、ポイント付与率というものもあります。付与率は「何円使えば何ポイント付与されるか」を表したものです。

付与率は還元率と似て非なるもので、例えば1ポイントが1円のところもあれば、1ポイントが0.5円のところもあります。場合によってはお得でないこともあるので、還元率で選ぶことがおすすめです。

クレジットカードでは、1%以上の還元率のカードは高還元率と呼ばれます。具体的には、以下のカードです。

- アメックス・グリーン(ANAマイル還元率1%)

- マリオットボンヴォイアメックスプレミアム(ポイント還元率3%・マイル還元率1.25%)

- 楽天カード(還元率1%)

- JCB CARD W(還元率1%)

- Orico Card THE POINT(還元率1%)

- リクルートカード(還元率1.2%)

アメックスカードで高還元なのは、ポイント還元率3%・マイル還元率1.25%のマリオットボンヴォイアメックスプレミアムです。

-

SPGアメックスを解説!特典・ポイント・マイル・無料宿泊・申込難易度まとめ

続きを見る

年会費の低さ

年会費とは、クレジットカードを保有しておくために必要な会費のことを指します。年会費がいくらに設定されるかはサービスによって異なり、年会費が高いクレジットカードほど、付与されている特典が充実しています。

しかし、魅力を感じないサービスばかりが付与されている場合、いくら内容が充実していても年会費を払う必要性を感じません。

また、クレジットカードの中には年会費に見合わないサービスを付帯しているものも存在します。

近年では年会費が永年無料のクレジットカードも増えてきました。無料であっても魅力的なサービスが付いたものも存在します。

年会費や付帯サービスを比較し、特に魅力を感じないのであれば年会費無料のクレジットカードを選ぶのがおすすめです。

特典を活用する場合やステータスに魅力を感じる場合は、年会費有料のクレジットカードでも、コストを超える価値を享受できます。

-

アメックスカードの年会費を徹底解説!高いけど人気な理由は?支払月は?

続きを見る

-

アメックスグリーンは月会費以上の価値があるのか?メリット・デメリット・申込難易度を解説

続きを見る

-

アメックスゴールドプリファードが年会費以上に役に立っている人の特徴とは?

続きを見る

初めてクレジットカードを作る際に気をつけるべきこととは?

初めてクレジットカードを作る際に気を付けておきたいことがいくつかあります。中には気を付けておかないとクレジットカードの発行自体が難しくなってしまう事柄もあるので注意が必要です。

この項目では、初めてクレジットカードを作る際に気をつけるべきことを3つご紹介しますので、しっかりと頭に入れておくようにしましょう。

短期間で複数枚の発行申請を行わない

クレジットカードを申し込むと、信用情報を取り扱う機関に申し込んだ旨の情報が送られ、保存されます。

短期間で複数枚の発行申請をした際に懸念されるのが「申し込みブラック」です。

申し込みブラックとは、短期間で複数枚の発行申請を行ったことが原因で申込に落ちてしまう状態のことを指します。

信用情報機関にクレジットカードを申し込んだ記録が残されるのは6か月間といわれています。

申し込みブラックになってしまったら、最低6か月はクレジットカードの発行ができなくなってしまいますので、短期間で複数枚の発行申請を行わないようにしましょう。

リボ払いの設定をしない

リボ払いとは「リボルビング払い」の略称であり、月々の支払額と手数料を毎月支払っていくという決済方法のことです。

ここでの月々の支払額は一定であり、例えばリボ払いの支払金額を10,000円に設定したのであれば、毎月10,000円ずつ固定で支払っていくことになります。

分割払いが支払う回数を指定するのに対して、リボ払いが指定するのは支払金額です。そのため、返済期間が長期化しやすいことや、手数料が大きくなってしまうというデメリットが存在します。

初めてクレジットカードを申し込む場合は、リボ払いを選択しない方がおすすめです。

ゴールドカードはエクスクルーシブなエクスペリエンスが厳しいので申し込まない

クレジットカードを持つ以上はゴールドカードを持ってみたいという方もいるのではないでしょうか。

しかし、ゴールドカードは属性条件の良い人や年収が高い人にのみ発行を許可されているのが一般的ですので、初めての申し込みではまず申込に通りません。

加えて、申込が通らなかったという情報が残るので、今後カードが発行しにくくなってしまいます。

ただし、一部クレジットカードには例外があります。申込基準がゴールドカードと一般カードで同じケースが存在。

st_af id="845"]

| 年会費(税抜) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 36,000円 | 2人無料 | 約1週間 |

| 基本還元率 | マイル還元率 | ポイント名 |

| 1.0% | 0.4~1.0% | メンバーシップ・リワード |

- 金属製メタルカード

- 年1回の無料宿泊特典(年200万円の利用時)

- Amazon、Yahoo!ショッピング、JAL等でポイント3倍

- コース料理1名分無料サービス

- 手荷物無料宅配サービス(往復)

- プライオリティパスが年2回無料

- 充実の付帯保険(返品・旅行キャンセル・航空便遅延まで補償)

- 海外で入院の手配まで行ってくれる日本語電話サポート

なお、ゴールドカードの年会費は数千円~1万数千円のカードがほとんどです。

その分、特典が充実していますが、ホテルの割引や高級店割引など、高収入の人を対象としたものが多いので、初めてクレジットカードを持つ方は、年会費の元を取れるか確認しましょう。

-

ゴールドカードの申込基準や通過のコツ、申込期間について徹底解説

続きを見る

クレジットカードを発行できない高校生向けの代替案とは?

原則、クレジットカードは高校生では発行できません。しかし、近年ではクレジットカードで決済をするケースも増えてきており、高校生であってもクレジットカードを使用したいという方もいるのではないでしょうか。

この項目では、クレジットカードを発行できない高校生向けに、デビットカードとプリペイド式クレジットカードという2つの代替案をご紹介します。それぞれに特徴がありますので、しっかり押さえておきましょう。

デビットカードについて

クレジットカードが発行できない高校生であっても、デビットカードであれば発行や使用ができます。

デビットカードとは、カードで支払われた時点で設定した銀行口座から引き落としがされる仕組みのカードのことです。

申込の条件は各金融機関によって異なりますが、中学生を除いた15歳以上が発行の条件となっていることが多いため、高校生でも作れます。

クレジットカードとの大きな違いは即時の引き落としとなることと、使える金額が口座にある残高以内に限定されることの2つです。

そのため、デビットカードを使用する際は口座の残高がいくらあるのかをきちんと確認しておきましょう。クレジットカードと同じように海外でも使用できます。

プリペイド式クレジットカードについて

プリペイド式クレジットカードとは、あらかじめカードに現金をチャージしておき、その金額の範囲内で決済するカードのことです。こちらもデビットカードと同様に高校生でも作れます。

クレジットカードとの違いは、前もって入金が必要であるということです。クレジットカードは使用した金額を後日支払いますが、プリペイド式クレジットカードは前払い制です。

そのため、使用するにはあらかじめ入金をするという一手間をかける必要があります。

また、デビットカードでは口座にある残高の範囲内で使用できますが、プリペイド式クレジットカードでは入金した金額分しか使用できません。

無職の方がクレジットカードを発行する前に知っておくべき知識とは?

クレジットカードの申し込みを考えている方の中には無職の方や収入がないという方もいるのではないでしょうか。

クレジットカード会社は申込の際に返済能力があるかどうかを見ていますので、無職や収入のない方は絶対に申込に通らないと思われがちです。

しかし、無職や収入のない方でも、クレジットカードの発行が認められるケースがあります。

この項目では、どのようなケースでクレジットカードの発行が認められるのか、無職の方がクレジットカードを発行する前に知っておくべき知識についてご紹介します。

無職かつ無収入の方は申込を通過しづらい

無職かつ無収入の方は申込を通過しづらいということを頭に入れておかなければなりません。

クレジットカード会社が申込をおこなう際、申込者に返済するだけの十分な収入があるか、月々の収入が安定してあるかを見てクレジットカードを発行するかどうかを判断しています。

そのため、無職で収入がないという方に対して申込が厳しくなってしまうのです。

クレジットカードを使用するということは、クレジットカード会社に借金をすることと同じだといえます。

そのためクレジットカード会社の立場からすると、収入のない無職の人にクレジットカードを渡すのは大きなリスクです。

そのため申し込んだとしても、返済能力がないと判断されてしまい、申込で落とされる可能性が高くなってしまいます。

無職でもクレジットカードを発行できるケースについて

仮に無職であっても、クレジットカードを発行できるケースがあります。それは、同居している家族に安定した収入があり、その家族の扶養に入っているというケースです。

例えば、仕事をしていない専業主婦の方であっても、配偶者に安定した収入があれば申込が通りやすくなります。

定職に就いていない方やフリーター、日雇い派遣の方など収入があったりなかったりする状況の方であっても、同居している親に返済能力があると認められればクレジットカードが発行できる可能性はあるでしょう。

また、年金暮らしの方であっても十分な資産を持っていれば申込に通ることがあります。

しかし、クレジットカードの申込が通るかどうかの基準はあくまでもクレジットカード会社側にあり、例え同居人や配偶者に返済に耐えうるだけの収入や資産があったとしても申込が通らないこともあることは認識しておかなければなりません。

上記のようなケースであっても、申込に通る確率は100%でないということは頭に入れておきましょう。

クレジットカード発行後に注意することとは?

申込が終わり、無事にクレジットカードが手元に届いたら、まずやることはカードへの署名です。

カードの裏面に名前を書く欄が設けられていますので、油性ペンなど消えないもので名前をフルネームで記載しましょう。

クレジットカードで支払いをする際、お店や金額によってはサインを求められることがあります。

その際に本人が利用していることを証明として、カードの署名とサインが一致していることが必要です。署名のないクレジットカードは使用できませんので注意しましょう。

また、暗証番号の取り扱いについても注意が必要です。クレジットカードは基本的に不正利用された場合はその分の金額が補償されることが多いですが、暗証番号が入力されたものについてはその限りではありません。

暗証番号を分かりやすいものにしたり、第三者に教えたりしないようにしましょう。

おすすめのクレジットカードとは?

クレジットカードは年会費が安いものや無料のもの、またはポイント還元率が高いものがおすすめです。また、海外で使用する予定があれば、採用しているブランドもチェックしておく必要があります。

楽天カードはポイント還元率が高いクレジットカードとしておすすめです。

楽天カードでは100円ごとに1円相当の楽天ポイントが付与されるようになっており、楽天カードを楽天市場で使用すると常にプラス1%されるようになっています。

楽天カードの年会費は無料です。また、入会の際には楽天ポイントが5,000ポイント、期間によっては8,000ポイント付与されるようになっています。

還元率の高さでいうと、年会費無料のdカードもおすすめです。

dカードも楽天カードと同様に100円ごとに1円相当のポイントが付与されるようになっており、特定の店舗で使用することで数%の割引が受けられます。

また、dカード GOLDはドコモ料金の10%還元、10万円のケータイ補償、年100万円の利用で年会費相当の特典など、ドコモユーザーにとって珠玉の特典があります。

ドコモのクレジットカード(dカード・dカードGOLD)もおすすめです。

アメリカン・エキスプレスが発行しているクレジットカードは、年会費が高くても高品質という点でエッジが効いています。

アメックスの全プロパーカードの中で、スタンダードカードはアメックスグリーンです。

ウォーレン・バフェットやビル・ゲイツも保有していると言われている唯一無二の存在で、必要十分なパフォーマンスを発揮しています。

| 月会費(税抜) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 1,000円 | 500円 | 約1週間 |

| 基本還元率 | マイル還元率 | ポイント名 |

| 1.0% | ANA1.0%、その他0.8% | メンバーシップ・リワード |

- 空港ラウンジ無料で使い放題

- グリーン・オファーズ

- プライオリティパスのスタンダード会員(都度料金)

- 充実の付帯保険(返品まで補償)

- アメックスの豊富なイベントにポイントで参加可能

海外旅行に年1~2回必ず行く場合、高級レストランを利用する機会がある場合は、プライオリティパス年2回無料特典、コース料理1名分無料サービスが付帯したアメックスゴールドプリファードがおすすめです。

| 年会費(税抜) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 36,000円 | 2人無料 | 約1週間 |

| 基本還元率 | マイル還元率 | ポイント名 |

| 1.0% | 0.4~1.0% | メンバーシップ・リワード |

- 金属製メタルカード

- 年1回の無料宿泊特典(年200万円の利用時)

- Amazon、Yahoo!ショッピング、JAL等でポイント3倍

- コース料理1名分無料サービス

- 手荷物無料宅配サービス(往復)

- プライオリティパスが年2回無料

- 充実の付帯保険(返品・旅行キャンセル・航空便遅延まで補償)

- 海外で入院の手配まで行ってくれる日本語電話サポート

海外旅行・出張の機会が多い場合は、世界No.1ホテルグループのマリオットボンヴォイで至れり尽くせりの特典を受けられるマリオットボンヴォイアメックスプレミアムがおすすめです。

| 年会費(税込) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 82,500円 | 1枚無料、2枚以降有料 | 約1週間 |

| 基本還元率 | マイル還元率 | ポイント |

| 3.0% | 1.25% | Marriott Bonvoy |

- 世界中で利用可能な無料宿泊特典が毎年1回プレゼント(年400万円以上の利用&継続)

- 無条件でMarriott Bonvoyのゴールドエリート会員(通常は年25泊必要)

- 年500万円の利用でプラチナエリート

- 対象ホテルでポイント2倍

- 海外旅行では手配まで対象の24時間日本語サポート

- お得な入会キャンペーン

スカイチームでフライトする機会がある方は、ゴールドメダリオン&エリートプラスの特典を得られるデルタ スカイマイル アメックスゴールドのバリューが高いです。

| 年会費(税抜) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 26,000円 | 1人無料 | 約1週間 |

| 還元率 | デルタ航空 | ポイント名 |

| 国内1.0%、海外1.5% | 3.0% | デルタ スカイマイル |

- デルタ航空のゴールドメダリオンが付帯(初年度は無条件・2年目以降は前年150万円以上の利用)

- スカイチームのエリートプラス

- 入会8,000マイル・継続3,000マイルのボーナス

- 海外で入院の手配まで行ってくれる日本語電話サポート

最高峰のアメックス希望の場合はプラチナ・カードがおすすめです。光り輝く金属製メタルカードは抜群の上質感があり、情報感度が高いハイセンスな方々に好評を博しています。

| 年会費(税抜) | 発行スピード | |

|---|---|---|

| 本会員 | 家族会員 | |

| 150,000円 | 4人無料 | 約2週間 |

| 基本還元率 | マイル還元率 | ポイント名 |

| 1.0% | ANA1.0%、その他0.8% | メンバーシップ・リワード |

- 複数のグローバル・ホテルの上級会員資格

- フリーステイギフトで年1回無料宿泊

- ハワイも対象のコース料理1名分無料サービス

- 充実の付帯保険(家電・ゴルフ・個人賠償責任保険・返品・旅行キャンセルまで補償)

- アメリカン・エキスプレス・グローバル・ラウンジ・コレクション

まとめ

クレジットカードを発行するには申込が必要です。申込が通るかどうかは属性や収入などのよって異なります。

また、初めてクレジットカードを申し込みする場合は、還元率が高いものや年会費がかからないものを選ぶといいでしょう。

クレジットカードを作る手順は、カードの種類や申し込み窓口によっても異なります。必要書類は「オンラインバンキング」「身分証」「印鑑」などです。

申し込みをする際は、必ず準備しておきましょう。収入の無い学生の場合は、高校生以上であれば学生用のカードが申し込みできます。その場合、親権者の同意書を用意する必要があります。

必要書類が用意できたら、自分にあった窓口で申し込み手続きをしましょう。銀行や店舗であれば担当者が必要書類への記入を手伝ってくれます。

インターネットで申し込みする場合も、表示される指示に従いながら申し込みページに必要事項を入力していくだけで手続きができます。

また、インターネットで申し込みすると時間や場所を気にすることなく、間違えも起きにくいのが特徴です。

銀行や店舗だと営業時間が決まっており、書類を忘れたら取りに行く必要もあり2度手間となる場合もあります。

さらにインターネットでは無人で手続きする分、お得なサービスやキャンペーンが充実しています。

-

アメックスの申込はどう!?手順や発行までの期間とは?

続きを見る

ポイント還元率・ベネフィットの双方に優れており、エッジが効いています。

年会費は有料だけれども高品質なカードです。アメックスカードは高級カードらしく、不正利用の対策や補償にも優れています。

-

アメックスの不正検知システムを解説!アメリカン・エキスプレスが常にチェック

続きを見る

-

アメリカン・エキスプレスのオンラインプロテクションはネット不正利用を補償

続きを見る

アメックスカードは、トラベル、ライフスタイル特典に優れており、一部カードはマイル還元にエッジ・優位性があります。

-

アメックスカードの特典の特徴は?「旅行好きの強い味方」といわれる理由

続きを見る

年会費よりも高い金銭的価値を享受することも可能であり、ステータスだけではない実利性も兼ね備えています。

-

アメックスカードの特徴と価値は?アメリカン・エキスプレスのクレジットカードの品質

続きを見る

-

アメックスの入会キャンペーンは特典が充実!ポイントやマイルのプレゼント

続きを見る

アメックスには多種多様なクレジットカードがあり、ニーズに応じて選択できます。

| カード名 | 税抜年会費 (家族会員) | 主な特徴 |

|---|---|---|

| アメックス・グリーン | 月会費 1,000円 (500円) ※年コスト 12,000円 (6,000円) | 1%のANAマイル付与率、便利な店舗で3% ポイントの有効期間が無期限(マイルも無期限で貯められる) ポイントフリーダム、年会費の支払い、ANA SKY コインなどマイル以外も魅力的なポイント 充実の付帯保険(特にショッピング保険・リターンプロテクション) 会員は空港ラウンジ無料 アメックスグリーンオファーズ ポイントの有効期間が無期限(マイルも無期限で貯められる) 海外旅行では24時間日本語で無料電話サポート(グローバルホットライン) エクスペディア・一休.comの割引 アメックスの充実のイベント(清水寺・醍醐寺・横浜花火祭り・東京湾大華火祭・ゴルフコンペなど) |

| アメックスゴールドプリファード | 36,000円 (2名無料) | フリー・ステイ・ギフト 年1万円のクレジット スタバカードチャージ20% ポケットコンシェルジュ20% 充実の付帯保険(返品・旅行キャンセル・航空便遅延まで補償の海外旅行保険) コース料理が1名分無料 プライオリティパスが年2回まで無料で利用可 海外旅行先での24時間日本語サポート(案内だけではなく手配まで) アメックスの京都ラウンジ |

| アメックス・プラチナ | 150,000円 (4名無料) | 秀逸なコンシェルジュサービス 有名ホテルの上級会員の資格「ホテルメンバーシップ」 ファイン・ホテル・アンド・リゾート フリー・ステイ・ギフト(年1回の無料宿泊2名分) レストランのコース料理が1名分無料「2 for 1 ダイニング」 KIWAMI 50 国内旅館の優待、手荷物無料宅配、エアポート送迎 アメリカン・エキスプレス・グローバル・ラウンジ・コレクション スポーツクラブ・アクセス、プライベート・クルーズ インターナショナル・エアライン・プログラム 最上級の付帯保険 セカンドオピニオン・優秀な専門医の紹介 セカンド・プラチナ・カード 毎年の誕生日プレゼント |

| マリオットアメックスプレミアム | 75,000円 (1枚無料) | 毎年1回、世界中で利用可能な「無料宿泊特典」(2名分)がプレゼント マリオットボンヴォイのプラチナエリートを取得可能 ポイントをよいレートで、ホテル宿泊や数多くの航空会社のマイルに交換可能 (マリオットボンヴォイのポイントの価値) ※マイル還元率1.25%・宿泊なら3%前後 保有しているだけでマリオットボンヴォイのゴールドエリート会員(通常は年25泊必要) |

| ヒルトンアメックス | 15,000円 (1枚無料) | 一般加盟店2%・ヒルトン3%ポイント還元 ヒルトンゴールド ウィークエンド宿泊特典1泊 (年間150万円以上利用と継続) HPCJの入会優待 |

| ヒルトンアメックスプレミアム | 60,000円 (3枚無料) | 一般加盟店3%・ヒルトン7%ポイント還元 ゴールド (無条件) ダイヤモンド (年200万利用) ウィークエンド宿泊特典合計2泊 (1泊は無条件、 年300万円利用で+1泊) HPCJ関連ベネフィット |

| ANAアメックス | 7,000円 (2,500円) | ANA航空券はマイル付与率2.5% 空港ラウンジが利用可能(同伴者1名無料) アメックス・グリーンと一部同じ特典 ANA一般カード特典 |

| ANAアメックス・ゴールド・カード | 31,000円 (15,500円) | ANA航空券はマイル付与率3% アメックスゴールドプリファードと一部同じ特典 ANAワイドカード特典 |

| ANAアメックス・プレミアム・カード | 150,000円 (4名無料) | ANA航空券はマイル付与率4.5% アメックス・プラチナと一部同じ特典 ANAプレミアムカード特典 (国内線のANAラウンジを利用可能) |

| デルタ スカイマイル アメックス | 12,000円 (1名無料、 以降6,000円) | デルタ航空でのマイル付与率が2% 入会・継続・年間利用ボーナス シルバーメダリオンが付与 スカイチームエリート アメックス・グリーンと一部同じ特典 |

| デルタ スカイマイル アメックス・ゴールド | 26,000円 (1名無料、 以降12,000円) | デルタ航空でのマイル付与率が3% 入会・継続・年間利用ボーナス ゴールドメダリオンが付与 (ステータスマッチにも便利) スカイチームエリートプラス アメックスゴールドプリファードと一部同じ特典 |

| ペルソナSTACIA アメックス | 14,000円 (7,000円) | 阪急百貨店・阪神百貨店の還元率が無条件で10% 阪神阪急グループ対象施設で最大3% 阪急うめだ本店でのサービス |

| アメックス・ビジネス・グリーン | 12,000円 (6,000円) | 1%のANAマイル付与率 JALオンライン 福利厚生プログラム「クラブオフ」のVIP会員 充実の付帯保険 本人だけではなく同伴者1名まで空港ラウンジ無料 海外旅行先での24時間日本語サポート(案内だけではなく手配まで) 手荷物無料宅配サービス(往復) |

| アメックス・ビジネス・ゴールド | 45,000円 (12,000円) | ビジネス・ダイニング・コレクション by グルメクーポン 東京・新宿・博多駅構内からホテルに手荷物無料配送 ヘルスケア無料電話健康相談 充実の付帯保険(返品・旅行キャンセル・国内航空便遅延まで補償) |

| アメックス・ビジネス・プラチナ | 150,000円 (4名無料、 以降12,000円) | 秀逸なコンシェルジュサービス 有名ホテルの上級会員の資格 ファイン・ホテル・アンド・リゾート 年1回の無料宿泊2名分 予約困難店の照会・予約などのダイニング特典 国内旅館の優待、手荷物無料宅配、エアポート送迎 アメリカン・エキスプレス・グローバル・ラウンジ・コレクション 最上級の付帯保険(ビジネス家電・カーピッキングも) セカンドオピニオン・優秀な専門医の紹介 |